инфляция

Как QE от ФРС конвертируется в инфляцию?

- 07 мая 2020, 17:28

- |

Мы их раздали один раз и все. Это ограниченная эмиссия, как было при золотом стандарте.

Экономически активные смартлабовцы раздали свои тимофейчики и остались «без денег».

Транзакции резко сократились, экономика встала.

Куда делись Тимофейчики? Осели по карманам тех, кто их копит, а не тратит.

Что сделать надо? Правильно, раздать всем еще Тимофейчиков. Это аналог QE от ФРС.

Транзакции начнут расти. Экономика восстановится.

Инфляция в нашем примере, это когда средний размер перевода тимофейчиков начинает увеличиваться.

Такое будет происходить, если число экономически активных людей будет увеличиваться.

Но если все будет как раньше, чем все закончится? Активные потратят свои Тимофейчики, денежка пройдет через цепочку карманов активных, и равно или поздно дойдет до сберегателя, который никуда их не потратит, а накопит еще больше тимофейчиков.

ТО есть инфляция в такой системе не будет расти, покуда новый кредит трансформируется в чьи-то сбережения. А сбережения копятся, потому что тратить их уже некуда, и инвестировать некуда. Вспомните денежные подушки Apple или Berkshire Hathaway. Ну и компании ниче лучше не придумывают, как скупать свои акции, хотя в идеальном для экономики случае, наверное, они должны были потратить эти бабки или выплатить дивиденды.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 110 )

О распределении активов

- 05 мая 2020, 15:53

- |

Картинка взята с https://riskparity.ca/

Финансовые рынки в значительной степени зависят от двух параметров — инфляции и экономического роста, каждый из которых может расти или падать. Соответственно, принято рассматривать четыре базовых состояния экономики, в каждом из которых некоторые активы В СРЕДНЕМ показывают более высокую доходность.

Казалось бы, отличная инструкция! Но не все так просто. Такая матрица разработана, чтобы дать общее представление о составе «вечного» или «всепогодного» портфеля, в основе которого лежат идеи Рэя Далио о паритете рисков. И как следует из названия, такой портфель рассчитан на любые условия в течение неопределенно долгого времени. Это история про по настоящему пассивные инвестиции с долгосрочным балансом и умной диверсификацией. А вот своевременно перемещать капитал из одних классов активов в другие — это уже совсем другая задача.

Во-первых, важна не столько «погода за окном», сколько ожидания, а значит нужен прогноз. А с прогнозами нередко выходят казусы. Так что, можно, неожиданно обнаружить себя одетым не погоде (не в том квадранте). Во-вторых, я не зря выделил капсом слова «в среднем». И не факт, что в этот раз все будет именно так. И наконец, не любые классы активов органично впишутся в портфель непрофессионального частного инвестора.

Про золото я уже писал неоднократно. Это спекулятивный актив (если Вы, конечно, не банк), а значит подходит далеко не всем. К тому же выбор конкретного инструмента не так легок — все варианты имеют ощутимые недостатки. Все то же самое можно сказать и про любые товарные активы.

Недвижимость тоже имеет свои особенности. Физическая доходная недвижимость — это уже ближе к реальному бизнесу, чем к пассивным инвестициям. А REIT'ы — инструмент специфический, остро реагирующий на изменение процентных ставок и даже на ожидания таких изменений.

( Читать дальше )

Куда идут валюты периферии?

- 03 мая 2020, 17:07

- |

С начала года валюты периферии заметно подешевели. Так, бразильский реал потерял против доллара США 27% (данные по состоянию на 1 мая), рэнд ЮАР 25%. Я полагаю, что это падение (не сейчас, так на будущий год) продолжится, но при этом оно обязательно изменит характер, поскольку уровни цен в ВВП многих стран периферии приближаются к своим критическим уровням. Выводы сделаны на основе наблюдений за пятью крупными экономиками (таблица 1), имеющими сопоставимые уровни жизни, как друг относительно друга, так и во времени (относительно уровня жизни в США).

По определению, уровень цен ВВП есть отношение традиционного ВВП, рассчитанного в долларах США на основе официального обменного курса, к ВВП по паритету покупательной способности (ВВП в ценах Соединённых Штатов). При прочих равных условиях, чем ниже уровень жизни (определяемый как ВВП ППС на душу населения), тем ниже и уровни цен, так что для выбранных государств их «естественные» значения составляют 30-60%. Колебания уровня цен вокруг воображаемого справедливого уровня при этом задаются совместной динамикой инфляции и курса национальной валюты.

( Читать дальше )

Рост инфляции и крах мировой финансовой системы. Почему до сих пор инфляция низкая?

- 02 мая 2020, 14:30

- |

Оговорюсь сразу, что крах разным бывает. Но в данном случае под крахом понимаю, как минимум, жесткую конфискационную денежную реформу(при которой будут изыматься не только деньги, но и ценные бумаги), с применением государственнного насилия в отношении несогласных, а как максимум, гражданскую войну или переплетение обеих форм.

- Объём совокупных финансовых обязательств в мире движется к 400% мирового ВВП. Капитализация мирового фондового рынка движется к 150% ВВП. В результате текущего QE предполагается вливание такого количества денег, при котором Баланс ФРС вырастет на 10 трлн. $, а госдолг США на 7 трлн.$(хотя складывать не надо, т.к. одно частично входит в другое). Это 2/3 ВВП США.

2. Казалось бы это должно было бы привести к какому-никакому росту инфляции. Ведь по-любому часть этих денег попадает потребителям. Однако, этого не происходит. Почему? Потому, что инфляция рассчитывается исходя из потребительской корзины, те есть тех товаров и услуг, которые полностью потребляются

( Читать дальше )

ИВЛ для экономики

- 02 мая 2020, 00:03

- |

В комментариях к предыдущей статье завязалось обсуждение на тему того, что раз мы имеем огромные вливания денежной массы в экономику без скачка инфляции, значит, найдена панацея и кризисов больше не будет. Попробую рассказать с самого начала как оно есть на самом деле и при чём тут ИВЛ.

Финансовый кризис, если говорить максимально упрощённо — это нехватка ликвидности, т.е. дефицит денег. Дальше вот вроде просто, но даже среди экономистов не все могут это понять: а что нужно, чтобы не было дефицита чего-либо в условиях рыночной экономики? Обычно достаточно поднять на это цену, как сразу появится предложение, дефицит сойдёт на нет. В нашем случае, при резкой нехватке ликвидности, должна произойти такая же резкая дефляция, т.е. удорожание денег, но естественным образом этого не происходит. Почему?

Инфляция происходит сама по себе: бизнес всегда хочет больше денег и потому всегда изыскивает возможности задрать цены, а ограниченный спрос и конкуренция, соответственно, сдерживают его. В случае же с дефляцией, бизнес должен вдруг проявить альтруистические мотивы, дружно снизить цены перед лицом кризиса, чтобы более слабые игроки смогли его пережить — звучит не слишком убедительно, правда? Вот и бизнес, даже в условиях падения спроса, снижает цены крайне неохотно, а так как законы экономики также непреодолимы, как и законы физики, то они никуда не исчезают, а просто находят выход в банкротствах — таким образом списываются огромные долги, снижается спрос на деньги и, соответственно, закрывается разрыв между необходимой экономике дефляцией и реально имеющейся инфляцией.

( Читать дальше )

Еврозона: всего две недели карантина и -3.8% ВВП в первом квартале

- 30 апреля 2020, 15:02

- |

ВВП

Рецессия 2020 войдет в историю как вполне осознанная экономическая жертва правительств. Которая обошлась невероятно дорого. Европейская статистика показала, что ВВП за первый квартал сократился на 3.8% YoY, при этом локдаун зацепил лишь последние две недели марта! Что уж говорить о втором квартале, где весь апрель месяц экономика находилась под влиянием локдауна, а ослабление санитарных ограничений будет происходить предельно осторожно. Падение экономики вероятно превысит значение первого квартала, поэтому сезон провальных данных вероятно только начинается.

ВВП Франции сократился на 5.8%, Испании — на 5.2%, Бельгии — на 3.9%, Австрии – на 2.5%. Можно заметить, что чем сильнее был карантин, тем слабее данные, что отражает степень подавления экономической активности, а также ограничения мобильности потребителей (падение ВВП соотносится с данными Google Mobility). Отсюда можно сделать вывод что экономика Германии должна была пострадать меньше, чем той же Франции или Испании.

( Читать дальше )

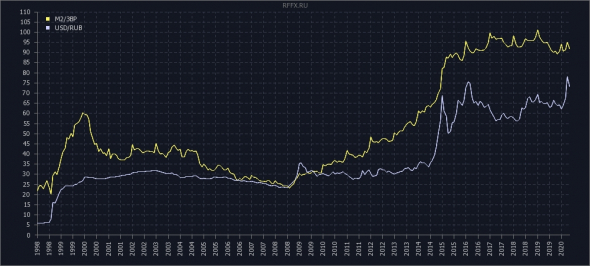

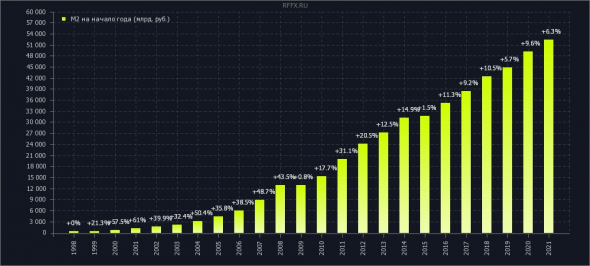

М2/ЗВР

- 30 апреля 2020, 14:22

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1.9% (52327 млрд. руб. против 51314)

ЗВР: +3.3% (569.7 млрд.$ против 551.2)

прирост денежной массы:

( Читать дальше )

Все просят раздать народу деньги. Это вас не спасет!

- 29 апреля 2020, 13:37

- |

В эфире «Шоу от Сергея Смирнова» интересный гость — независимый аналитик Дмитрий Маслов.

Дмитрий уже был на нашем канале и его разговор об иррациональном поведении покупателей недвижимости вызвал массу положительных отзывов.

В этот раз разговор пойдет на более серьезные темы:

— Стоит ли государству раздать деньги населению из фонда национального благосостояния;

— Поможет ли это или вызовет инфляцию;

— Что ждет экономику после снятия карантина;

— Почему государство пошло на отрицательную ставку по ипотеке;

— Что будет с ценами на недвижимость, если по факту государство субсидирует рынок;

— Провалится ли идея либеральной экономики в мире;

— Что ждет рубль при таких ценах на нефть?;

— Будет ли расти показатель инфляции?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал