инфляция

Bitcoin – не страховка от инфляции? Только не для Турции

- 24 ноября 2021, 12:38

- |

Еще в прошлом году JPMorgan в аналитической записке инвесторам отметил высокую вероятность замещения Bitcoin золота в качестве страховки от инфляции. По крайней мере для одной из развивающихся стран этот прогноз осуществился: за две недели турецкая лира потеряла свыше 30% стоимости, а инфляция вновь достигла 20%.

В ответ на рост инфляции центральные банки обычно поднимают ключевую ставку, чтобы снизить скорость оборота средств и количество займов. Кредиты становятся дорогими, предпочтение отдается вкладам, «температура» в экономике падает, а цены снижаются. Этот путь не без недостатков, но он позволяет избежать гиперинфляции, которая губительна для любой экономики.

Президент Турции имеет собственное видение финансовой политики, которое идет вразрез с классической экономической теорией. С 2019 года Эрдоган трижды менял главу Центрального банка, поскольку хотел оставить ключевую ставку на низких уровнях. Вкупе с большими растратами государственного аппарата, военным походом в Сирию и растущим государственным долгом это привело к росту инфляции до 19,9% в октябре. При этом ЦБ в середине октября снизил процентную ставку с 18% до 16%.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

📉 Турецкая лира рухнула до исторического минимума в 13,45 за доллар

- 23 ноября 2021, 22:11

- |

👉 Падение лиры во вторник стало самым большим падением лиры с тех пор, как предыдущий глава центрального банка был уволен в марте, а ее 11 дней потерь стали худшими с ноября 1999 года

👉 Распродажа была спровоцирована после того, как президент Турции Реджеп Тайип Эрдоган выступил в защиту продолжающегося спорного снижения процентных ставок своим центральным банком на фоне роста инфляции, выражающейся двузначными числами. Он назвал этот шаг частью экономической войны за независимость, отклонив призывы инвесторов и аналитиков изменить курс

👉 Инфляция в Турции в настоящее время составляет около 20%, что означает, что товары первой необходимости для турок, с населением около 85 миллионов человек, резко подорожали, а их зарплаты в местной валюте сильно обесценились. По данным Reuters, лира потеряла почти 45% своей стоимости в этом году и 20% только с начала прошлой недели

( Читать дальше )

Российский рынок переоценен на 18 %. Почему я не докупал на падении?

- 23 ноября 2021, 18:07

- |

Индекс ММВБ с 2008 по 2010 г. составлял ~ 1300 пунктов. (Взял средний ценовой диапазон в периоде).

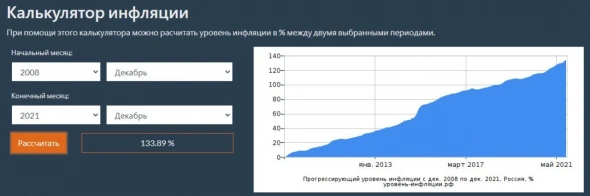

Инфляция в России с 2008 г. по 2021 г. ~134%

( Читать дальше )

Главный враг инвестиций. И как защититься от этого врага.

- 23 ноября 2021, 17:01

- |

Брокеры. Нет. Вы их главный друг, а он ваш. Им выгоден ваш рост капитала, как и вам. Вам нужна от него возможность покупки ценных бумаг, и он предоставляет вам эту возможность в широком ассортименте. Если вы долгосрочный инвестор, то брокер точно вам не враг.

Налоги. Нет. В долгосрочной перспективе вы наоборот освобождаете себя от налогообложения. Таким образом, вы защищены.

Конкуренты. Нет. У частного инвестора не имеется конкурентов. Другой инвестор не отбирает ваш «хлеб», как и вы у него.

Кризис. Нет. Это рай для инвестора. На кризисе грамотный инвестор только зарабатывает.

( Читать дальше )

Локдауны пока не влияют на планы по сворачиванию стимулирования в Европе — Член правления ЕЦБ Клаас Кнот

- 23 ноября 2021, 16:17

- |

👉 Если инфляция продолжит расти, нужно будет повышать ставку

👉 Плановое повышение ставки прогнозируется после 2022 года

👉 Ожидается, что инфляция начнет спадать в 2022 году

👉 Много неопределенности по инфляции

👉 Прогноз по сворачиванию экстренного QE - март 2022 года

Инфляция инвестиций

- 22 ноября 2021, 15:23

- |

Я бы даже выделил в отдельную тему инфляцию инвестиций.

Раньше от инфляции страдали малообеспеченные, то теперь впервые удар пришелся по дорогим товарам, которые покупает целевая аудитория инвесторов, тем самым обесценивая инвестиции.

У нас чем все хуже — кроме инфляции инвестиций к разрушению стоимости подключились дураки, обострение происходит аккурат при очередном росте цен на комоды. Можете найти на графике:

Потому, очевидно, успешны будут те, кто не только обгонит индексные фонды(что для абсолютного большинства недостижимо), но и величину инфляции инвестиций или найдут альтернативу инвестициям.

Понимаете, когда все купили ковры и хрустальные сервизы, они внезапно перестают быть ценностью ;) Ну и само собой — надо весьма осторожно относиться к горячим восточным парням инвестициям.

Инфляция: влияние на доходность финансовых активов и хеджирование от инфляционного риска

- 22 ноября 2021, 13:42

- |

Инфляция. Как много боли в этом слове, и не только для рядового россиянина, но и для Центральных банков развитых и развивающихся стран, которые стремятся обеспечить стабильность потребительских цен.

Товарищи, которых интересует не макроэкономическая стабильность, но доход от операций на фондовом рынке, очень сильно хотят знать, как вести свою торговлю в зависимости от инфляции? Сегодня мы ответим на этот вопрос и разберем ряд следующих взаимосвязей:

1) инфляция — облигации;

2) инфляция — акции;

3) инфляция — биржевые товары.

Инфляция — облигации

Здесь все довольно просто: если доход от владения облигацией (получаемый в конце срока жизни облигации номинал или купон) не индексируется в зависимости от темпа роста цен, то инфляция влияет на облигации резко негативно: растут цены, растет процентная ставка, падает цена облигаций.

Если доход от облигации индексируется, то влияние инфляции не такое сильное, как в предыдущем случае, но все же есть. Индексация происходит с временным лагом и с учетом той инфляции, которая известна за предыдущий период времени.

( Читать дальше )

📈 Что повлияло на двузначный рост продовольственной инфляции — Ведомости

- 22 ноября 2021, 09:21

- |

👉 Плодоовощная продукция выросла за год больше всего — на 26%. Причины тому — цикличность производства и нехватка сезонных рабочих

👉 Цены на алкоголь, наоборот, росли медленнее всего. Это связано с высокой конкуренцией производителей и тем, что основную часть себестоимости составляет неизменный акциз

👉 Некоторые продукты питания в России за последний год даже смогли подешеветь. Цены на пшено за год уменьшились на 4,9%, на яблоки – на 2,1%, на свежие грибы – на 0,3%

Источник

Куда инвестировать во время высокой инфляции

- 21 ноября 2021, 09:48

- |

В развитых странах уровень инфляции превысил 6% за год. Как отмечает Bloomberg, это самая высокая инфляция с 1990 года.

Куда инвестировать во время высокой инфляции?

Заглянем в прошлое. Сначала рассмотрим скорректированную на инфляцию (“реальную”) годовую доходность девяти различных классов активов за 1976-2019 годы на примере США.

Также посмотрим на изменчивость цен на эти активы (рис. ниже). Чем выше колебания доходности — тем выше риск актива. Для наглядности доходности «обрезаны» на уровне 20/-20%:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал