ключевая ставка ЦБ РФ

Жесткая ДКП для корабля экономики

- 18 ноября 2024, 22:17

- |

Жесткая ДКП для корабля экономики

«Требуется дополнительная жесткость🤜 денежно-кредитных условий, способная обеспечить более сдержанный рост спроса, чтобы возобновить процесс дезинфляции, снизить инфляционные ожидания и создать условия для устойчивого снижения инфляции в 2025 году», — сообщает ЦБ.

P.S. Ну прям жестят ребята. Всё им жесткости не хватает. Это, конечно, попроще сказать, чем «Ошиблись мы! Ни хрена не работает повышение ставки. Инфляция как была высокой, так и остаётся. Иные механизмы нужно применять для борьбы с ней».

А я продолжаю придерживаться мнения, что и в ЦБ всё прекрасно понимают. Да, не поможет в текущих условиях повышение ставки. В той мере, в какой это требуется для снижения инфляции. Но вопрос это политический, а не экономический. Заказчик условий ДКП — это МВФ, которому согласно закону о центробанке подчинён наш ЦБ РФ, а конечный заказчик — ФРС. И делается это для удушения российской экономики. Но менять положение дел пока никто не готов🤷♂️

- комментировать

- Комментарии ( 2 )

Инфляция в РФ из-за роста савки могла вырасти на 1,3 п.п.

- 18 ноября 2024, 13:40

- |

В Центральном Банке провели анализ влияния роста стоимости кредитования на инфляцию. Так, по подсчетам регулятора, которые были предоставлены в аналитической записке «Процентные расходы российских компаний», увеличение ставки на 1 п.п. приводит к росту цен на 0,26 п.п. Однако ЦБ оговаривается, что у половины компаний из выборки рост составляет менее 0,1 п.п.

Кроме того, как сообщили в Центральном Банке значительная часть нефинансовых компаний, а именно около трети по суммарной выручке компаний в России и вовсе не несет процентной нагрузки. Год назад ставка ЦБ была равна 16%.

Ссылка на пост

У Сбербанка начинают проявляться проблемы, инфляция не успокаивается, ставка выше 23% реальна? Да!

- 18 ноября 2024, 12:00

- |

Тайм коды:

00:00 | Вступление

00:17 | Объём ФНБ в октябре снизился из-за коррекции на фондовом рынке, лик. часть продолжает расти благодаря валюте и золоту. Инвестиции в Газпром

05:04 | ЭЛ5-Энерго отчиталась за III кв. 2024 г. — операционные расходы увеличились, а % по кредитам отнимают большую часть прибыли, но долги гасят

13:02 | Сбер отчитался за октябрь 2024 г. — % маржа на минимумах за 2 года и отчисления в резервы растут, но прибыли помогло уменьшение налога

23:48 | Инфляция в начале ноября вызывает тревогу, темпы роста выше, чем год назад, когда инфляционная спираль, только начала раскручиваться.

30:10 | Аукционы Минфина — министерство отказалось от флоатеров, сделав ставку на классику, но рынок желает большей премии к выпускам

34:29 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

▶️ Rutube — https://rutube.ru/channel/15433949/

▶️ ВК.Видео — https://vk.com/svoiinvestor

( Читать дальше )

Снова про высокую ставку ЦБ

- 17 ноября 2024, 23:36

- |

Продолжается хит парад высказываний чиновников, которые сигнализируют бизнесу – “держитесь там, мы не дадим ЦБ вас прихлопнуть”. Высокий ключ не нравится Правительству – это логично, и про это мы знаем давно.

Теперь стали говорить прямым текстом:

👉 Глава Минэкономразвития РФ Максим Решетников: Текущая инфляция и высокая ключевая ставка оказывают все более серьезное влияние на рост экономики РФ…[ ] …Попытки резкого замедления инфляции любой ценой несут риски для долгосрочного экономического роста.

Также Решетников добавил, что правительство обсуждает с ЦБ нахождение баланса между экономическим ростом и скоростью выведения инфляции на таргет.

👉Песков: Власти РФ отслеживают последствия мер обеспечения макроэкономической стабильности, в том числе повышения кредитных ставок.

🤔 Становится очевидной перепалка между ЦБ и Правительством. Риторику первого можно трактовать примерно так: снижайте гос. расходы или будет ооочень больно. Мы делаем, что можем, и ответственность за высокую инфляцию брать не будем. На что правительство отвечает – “давайте договоримся, так и экономику можем прибить. Может, вернемся хотя бы к 16-18%?”

( Читать дальше )

Обсуждаем: методологические ошибки аналитической записки работников ЦБ про влияние ключевой ставки на инфляцию

- 17 ноября 2024, 13:44

- |

«Результаты анализа являются предварительными и публикуются с целью стимулировать обсуждение и получить комментарии для возможной дальнейшей доработки материала».И далее:

«Содержание и результаты анализа не следует рассматривать, в том числе цитировать в каких-либо изданиях, как официальную позицию Банка России или указание на официальную политику или решения регулятора. Любые ошибки в данном материале являются исключительно авторскими»

Поэтому давайте обсуждать не публикуя — текст официально доступен всем желающим.

Работа начинается с очистки данных СПАРК за 2023 год. Объективно более свежих отчетностей нет, т.к. малый бизнес отчитается за 2024 год лишь весной 2025 и пока ФНС откамералит отчетности пройдет еще полгода.

Проблема 1. Лизинг

В анализ попадает отчетность по РСБУ, поэтому процентные расходы не включают лизинг, этого слова нет вообще нигде в отчете. По российским стандартам он проходит по статьям себестоимости, не попадающим в отдельную строку бухгалтерской отчетности.

( Читать дальше )

Сбер поднимает ставки по ипотеке: сигнал о ключевой ставке? 🤔

- 17 ноября 2024, 12:13

- |

Сбербанк повысил минимальные ставки по ипотеке сразу на 3,5 процентных пункта — до 28%. Подобное уже происходило перед октябрьским заседанием ЦБ: тогда Сбер поднял ипотечные ставки на 3%, а вскоре Центробанк увеличил ключевую ставку с 19% до 21%.

На этот раз до ближайшего заседания ЦБ ещё больше месяца, но резкое повышение ставок Сбером заставляет задуматься. Ипотека в России стала практически неподъемной.

Больше обзоров и аналитики по рынкам в моем телеграмм канале: https://t.me/free_investment_anna

Канал издержек, или как ЦБ не признал, но доказал цифрами, что действует проинфляционно.

- 17 ноября 2024, 10:47

- |

Банк России представил аналитическую записку о процентных расходах российских компаний. Записал, что расходы на проценты повышают уровень цен (по верхней границе 0,26 п.п. на каждый 1 п.п. повышения ставки), но не влияют на «устойчивую» инфляцию.

▶️ Давайте посчитаем, на сколько могли вырасти цены за последний год при повышении ключевой ставки с 7,5% до 16%, а сейчас до 21%:

Кредиты бизнесу в рублях стоили ~10% год назад, сейчас ~20%, а при сохранении текущей КС и ситуации, когда кредиты в среднем гораздо выше КС, через год будет ~30%. Все цифры без учета льготных кредитов и проектного финансирования застройщиков (они искусственно занижают среднюю ставку, но относятся к узкому кругу заемщиков — не более 20% рублевых кредитов)

Из данных ЦБ, цены могли вырасти до 2,6% при росте процентной нагрузки на 10 п.п. (при инфляции 8-9%), если считать, что товары проходят напрямую от производителя к конечному потребителю.

Но ЦБ не учел, что себестоимость любого товара проходит до 2-3 раз в выручке по экономике. Товар покупает у производителя оптовый продавец, накручивает ~20%, продает розничному продавцу — тот накручивает свои ~30%…

( Читать дальше )

РЫНОК ВЗЛЕТАЕТ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 16 ноября 2024, 18:35

- |

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я прокомментировал ТОП самых перспективных акций по версии Сбера, честно показал свой пассивный доход с фондового рынка за октябрь, озвучил собственные мысли по пикирующему вниз Самолёту и подвел рекордную статистику Мосбиржи за прошедший месяц.

🎯А ещё я как обычно подготовил качественные авторские обзоры на новые интересные облигации (АПРИ с купоном 30%, ГТЛК, ИКС 5 Финанс, флоатеры от Симпл, ГПБ Финанс, ФосАгро, ПКБ). Вот такой я молодец😎

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой телеграм-канал!

🛒Но я в первую очередь практикующий инвестор, а потом уже аналитик и блогер (не считая того, что я ещё и инженер 5/2). Поэтому продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 3-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

Хазин про ставку ЦБ и курс доллара

- 16 ноября 2024, 18:16

- |

Скажите, смотрите, такие расходы сейчас колоссальные военные, экономические, освоенные новых регионов. И как доллар может стоить 90 за доллар? Конечно, он должен в районе 130-140 улететь.

Ответ Михаила Хазина:

«Ну, это не некоторые иллюзии. Вы просто не очень понимаете, как устроена экономика и как устроена денежная система. Она устроена сильно более сложно. У нас недоинвестирована экономика, и мы видим, что в начале специальной военной операции экономика пошла в рост и, соответственно, инфляция стала падать. В начале 2023 года инфляция упала, почти что была дефляция. Это полностью соответствует реальным законам денежной системы.

Другое дело, что руководство Центробанка этих законов не знает. Но туту уж никуда не денешься. А у нас недомонетизированная экономика. Если в недомонетизированной экономике начинать инвестиционный процесс, ну вот в оборонку, то инфляция падает, а не растет. Но вместо этого Центральный банк начал вести свою политику: сначала девальвировал рубль, потом разогнал инфляцию через девальвацию, и в результате начал поднимать ставку, чтобы остановить экономический рост.

( Читать дальше )

Когда начнётся рецессия, если не смягчать ДКП. Личное мнение: когда ЦБ РФ придётся смягчать ДКП

- 16 ноября 2024, 16:57

- |

20 декабря 2024г.

В 2025г. 8 плановых заседаний ЦБ России по ставке

будут

14 февраля

21 марта

25 апреля

6 июня

25 июля

12 сентября

24 октября

19 декабря

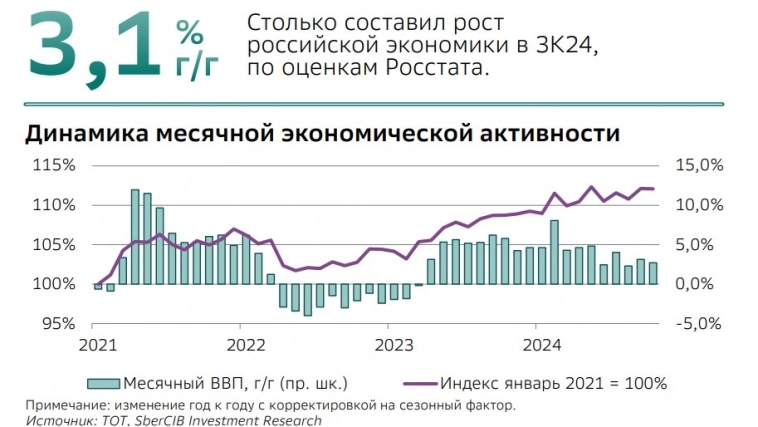

Экономическая активность

Темпа Роста ВВП

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал