кмз

Ковровский Механический Завод (КМЗ) - набор позиции перед прыжком

- 01 декабря 2015, 12:01

- |

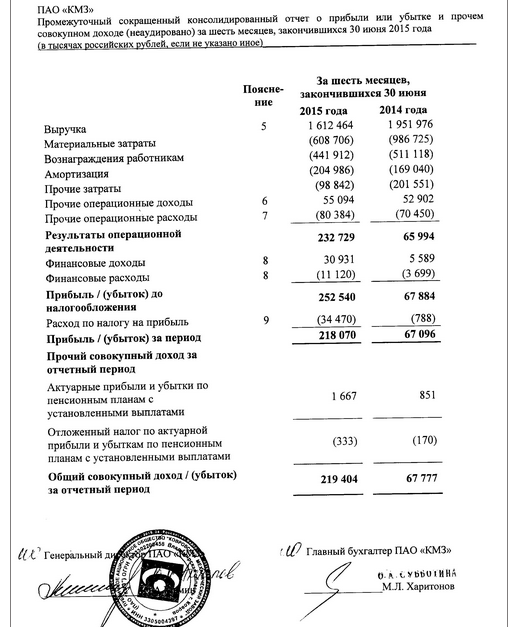

А также отчетность. Бумага показывает положительный финансовый поток, прибыль по итогам 6мес выросла в 3 раза

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

СРОЧНО: Активы пошли вверх, потенциал роста огромен

- 25 ноября 2015, 10:27

- |

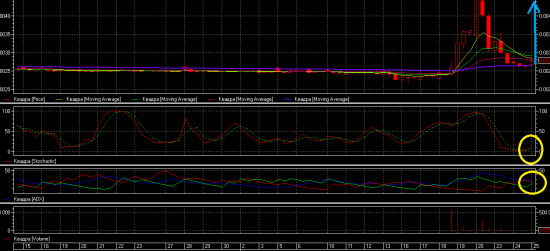

КВАДРА (очень хорошие отчеты и техника) На прошлой неделе делала несколько сессий по 40% в день. Потенциал роста 0.006р (200%+). Бумагу вчера закупили по полной так, что повернули индикаторы

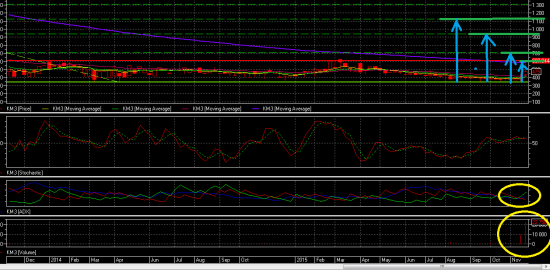

Ковровский Механический Завод (рост чистой прибыли в 3 раза, единственный завод который зарабатывает бабло, скорее всего потенциальный клиент для поглощения, прогнозируемый рост 1000-1200р, более 150%) Вчера тоже в нем произошел закуп по хорошим ценам, но ему еще расти и расти:

( Читать дальше )

Черный лебедь на рынке - ВРЕМЯ ТАРИТЬ!

- 24 ноября 2015, 17:27

- |

— Ковровский Механический Завод -КМЗ (отличная отчетность, потенциал более 100%)

— КубаньЭнерго (Отличная отчетность, потенциал 80-100%)

— ДВМП (отличная отчетность, потенциыл 10 концов)

— КВАДРА конечно же, куда без нее :)

подробности по каждой бумаге смотрите тут: http://smart-lab.ru/my/zauber/blog/all/

Подробности здесь: https://vk.com/zerolossfund

Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия.

Покупай растущее, продавай падающее и не лови ножи ©

КМЗ идет делать планку! + 22%

- 24 ноября 2015, 10:35

- |

Но повторюсь выходить мы будем после 1000р. Бумага того стоит, к ней большой интерес со стороны инвесторов. Тарим короче. Потенциал еще как минимум 80%. Да кстати мы случайно перехаили вчерашний хай, так что дорога выше открыта!

PS: если кто-то захочет выразить свою благодарность, вот реквизиты по которым это можно лучше всего сделать:

Yandex: 410012020778449

Webmoney: R332916991650

MasterCard: 5189 0100 0484 5690

Обязательно напишите от кого спасибо на[email protected]

Ковровский Механический Завод (КМЗ) +10% С ОТКРЫТИЯ!!! - набор позиций продолжается перед прыжком на 100%

- 24 ноября 2015, 09:31

- |

Ну и для полноты картины даю отчеты и технику. Без комментариев как говорится!

Цели роста:

1. 600

2. 750

3. 1000р

4. 1200р

Сам планирую выходить в районе 1100-1200р.

Рекомендации к составу портфеля которые я давал до роста ниже указанных бумаг: http://smart-lab.ru/blog/291454.php

( Читать дальше )

Ковровский Механический Завод (КМЗ) - похоже собрался рисовать планочку сегодня

- 23 ноября 2015, 17:19

- |

Подробности здесь: https://vk.com/zerolossfund

Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия.

Покупай растущее, продавай падающее и не лови ножи ©

Ковровский Механический Завод - новый фаворит- делает 14% (потенциал 200% минимум)

- 23 ноября 2015, 16:42

- |

Всем привет, по итогам прошлых моих блогов успешно выстрелили следующие бумаги:

— ГлавТоргПродукт

— Плазмек (0.29-> 0.72 около 150%, если менеджмент тупить не будет то будет выше)

— Квадра (0.0024 — > 0.0043 около 80% )

— КубаньЭнерго 45 — 80р (еще не предел, но уже около 80%, пока в коррекции до 65р к росту выше 100р).

Итак:

Теперь очередь Ковровского Механического Завода (КМЗ).

Ковровский Механический Завод (KMEZ)! Отличная отчетность. Практически единственный завод, который сейчас генерирует бабло в нынешней экономической ситуации. Результат за 6мес 2015г: 219М руб против 67М в 2014. Рост ЧП составил более 300%. За 3-й квартал 70М прибыли против 117М убытка годом ранее.

По технике цели: 1-я цель 600р — 750р

2-я цель 1000р-1200

3-я цель>1400.

Ну думаю на сколько это в процентном выражении никому объяснять не нужно. Сегодня и в пятницу бумагу усиленно тарили, чтобы продавать потом выше 1000руб. Посмотрите какие объемы прошли, их не было с 2012г когда бумага стоил 2000р. Я конечно не рисую вам цели в 2000р, но вот выше 1000р мы выпрыгнем обязательно, и вот почему (отчеты):

( Читать дальше )

Ковровский Механический Завод - новый фаворит- РАКЕТА на этой неделе.

- 23 ноября 2015, 06:51

- |

Всем привет, по итогам прошлых моих блогов успешно выстрелили следующие бумаги:

— ГлавТоргПродукт

— Плазмек

— Квадра

— КубаньЭнерго (кстати надо выходить из позиции, ожидаю что она начнет тормозить может быть даже уже сегодня).

Теперь очередь Ковровского Механического Завода (КМЗ).

Ковровский Механический Завод (KMEZ)! Отличная отчетность. Практически единственный завод, который сейчас генерирует бабло в нынешней экономической ситуации. Результат за 6мес 2015г: 219М руб против 67М в 2014. Рост ЧП составил более 300%. За 3-й квартал 70М прибыли против 117М убытка годом ранее.

По технике цели: 600р->750р->1000р->1200->1400. Ну думаю на сколько это в процентном выражении никому объяснять не нужно, видно что явно больше 200%. В пятницу в бумаге произошел закуп и она готова рвануть вверх уже прямо с утра. Поэтому кто не успел запрыгнуть в бумагу ловите шанс.

( Читать дальше )

Новая ракета на низком старте КМЗ +7% (Ковровский Механический Завод) - KMEZ, Потенциал 200-300%

- 20 ноября 2015, 18:29

- |

По технике цели: 600р->750р->1000р->1200->1400

( Читать дальше )

Размещение облигаций "Курганмашзавод" для рефинансирования ООО "Промтрактор-Финанс"

- 26 июня 2014, 18:06

- |

«Курганмашзавод» по итогам сбора заявок установил ставку 1-го купона по облигациям серии К-01 в размере 9% годовых, говорится в сообщении эмитента. Ставка остальных купонов приравнена ставке 1-го купона.

Размещение бумаг состоится 30 июня 2014 года.

Компания намерена реализовать по закрытой подписке 3 млн. облигаций номинальной стоимостью 1000 рублей каждая. Общий объем выпуска по номиналу составляет 3 млрд. рублей. Срок обращения выпуска составит 7 лет с даты начала размещения.

Размещение облигаций серии К-01 осуществляется исключительно среди квалифицированных инвесторов.

Агентом по размещению выступает Урса Капитал.

Денежные средства, полученные от размещения облигаций планируется направить на рефинансирование долговых обязательств эмитента и компаний, входящих в промышленную группу «Концерн „Тракторные заводы“, говорится в проспекте ценных бумаг.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал