конференция

Дефляции не будет!

- 14 августа 2022, 17:21

- |

Заместитель Председателя Банка России Алексей ЗаботкинНачитался я ваших постов, запугали меня дефляционными какими-то сценариями.

Самому надо смотреть конфенренции. Вот я посмотрел и успокоился.

За всю историю Российской федерации дефляции никогда не было… и в авгусе и в сентябре понимание дефляции в том понимании, в котором понимаю я дефляцию, НЕ будет.Всё, можете расходиться.

Благодаря Бюджетному импульсу, который будет более шире во втором полугодии 2022 годазамедления инфляции даже не ждите

Базовый прогноз инфляции текущего года 12-15%

На 2023 6-8.5%

Из концеренции я так же понял, что ЦБ выдает рубли минфину под замороженные активы, но в случае необходимости, если такая необходимость будет. Поняли? У вас деньги арестовали, а вам еще дают кредит в банке под этот актив. Именно поэтому еще ничего не схлопнулось. Но какая интересно цена этих рублей? Нет цены получается. Но этот момент надо уточнить. ФРС — то не знают, что так оказывается можно.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Конференция на Nonfarm Payrolls.

- 05 августа 2022, 12:03

- |

ВоЕ вчера повысил ставку на 0,50%, но при этом спрогнозировал, что рецессии в Британии начнется в 4 квартале 2022 года и продлится 5 кварталов, что привело к закрытию лонгов по фунту.

Блинкен заявил, что США не будут провоцировать действия Китая, хотя действия Пекина могут дестабилизировать регион.

Сегодня внимание инвесторов будет сфокусировано на отчете по рынку труда США с публикацией в 15.30мск.

Два нонфарма, за июль и август, окажут влияние на решение ФРС по размеру повышения на сентябрьском заседании, при отрицательном количестве рабочих мест станет очевидным, что ФРС не сможет повысить ставку на 0,75%, речь может идти даже о повышении ставки на 0,25%.

Но сегодняшний нонфарм США менее важен, нежели за август.

Невзирая на то, что обе компоненты занятости в составе отчетов ISM остались на территории рецессии, банки ожидают положительный рост новых рабочих мест, близкий к прогнозу экономистов.

( Читать дальше )

Конференция на заседании ФРС

- 27 июля 2022, 13:47

- |

Сегодня все внимание участников рынка будет на решении ФРС, которое будет объявлено в 21.00мск, пресс-конференция Пауэлла начнется в 21.30мск.

Повышение ставки на 0,75% ни у кого не вызывает сомнений, главной для реакции рынков будет риторика о дальнейшей траектории ставок ФРС.

Все больше отчетов свидетельствуют о том, что экономика США либо уже в рецессии, либо находится на пороге рецессии, спрос падает и, к счастью ФРС, инфляционные ожидания тоже снижаются.

Эти признаки трактуются рынками однозначно как близость голубиного разворота ФРС, что приводит к откупу акций и фиксированию прибыли по лонгам доллара.

Тем не менее, отчеты по рынку труда и розничным продажам США вышли сильными, а минфин США Йеллен утверждает, что в США нет рецессии, даже невзирая на риск выхода завтрашнего ВВП США отрицательным.

В какую степь сегодня понесет Пауэлла – неизвестно, хотя по логике будет разумно не афишировать решения ФРС на следующих заседаниях, заявив о том, что следующие решения ФРС по ставкам напрямую зависят от экономических отчетов, что приведет к росту аппетита к риску.

( Читать дальше )

Сергей Алексеев: ответы на вопросы на конференции СмартЛаб | Видео-ответы

- 21 июля 2022, 17:16

- |

В конце июня Сергей Алексеев принял участие в круглом столе скальперов на 30-й юбилейной конференции СмартЛаб. В ходе обсуждения ведущий — Тимофей Мартынов — задавал участникам вопросы. Мы не можем выложить конференцию в полном формате, но можем поделиться с вами ответами Сергея. Пишите в комментариях, согласны ли вы с его ответами или у вас другое мнение?

У вас остались вопросы к Сергею? Также задавайте их в комментариях!

Наши ресурсы: Группа ВКонтакте vk.com/live_investing_group

Аккаунт в Instagram @live_investing

Финансирование трейдинг-проектов — www.capitallive.ru

Конференция на заседании ЕЦБ

- 21 июля 2022, 12:47

- |

Северный поток-1 заработал с утра и, хотя пока работа возобновилась в частичном объеме, это стало позитивом для евро.

Но отставка Драги нивелировала этот позитив, рост доходностей ГКО Италии угрожает новым долговым кризисом и у рынков есть сомнения в том, что ЕЦБ хватит огневой мощи для того, чтобы справиться с новым кризисом с учетом начала цикла повышения ставок.

У президента Италии Маттареллы есть возможности для маневра, он может назначить техническое правительство на время кризиса, но при роспуске парламента досрочные выборы должны состояться с 25 сентября по 22 октября и нет сомнений в победе правоцентристских партий Сальвини и Берлускони.

Внимание рынков переключается на заседание ЕЦБ, в 15.15мск будет объявлено решение по ставке, в 15.45мск Лагард в ходе пресс-конференции расскажет о планируемой траектории ставок и о новом инструменте ЕЦБ для предотвращения фрагментации на долговом рынке Еврозоны.

( Читать дальше )

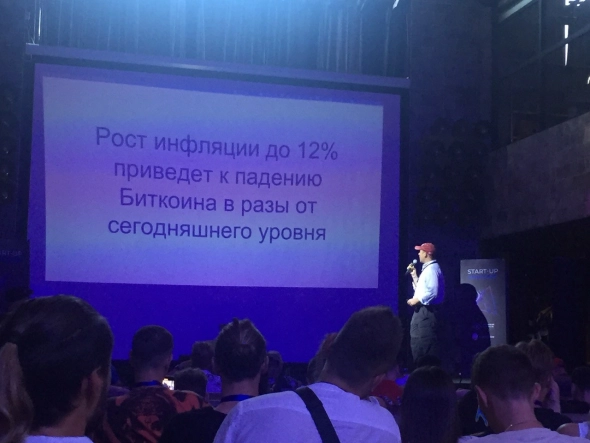

Отчет о крипто-конференции Start-Up Uniconf

- 18 июня 2022, 08:20

- |

Заявленные темы и спикеры:

Кратко расскажу ценные мысли из каждого выступления, а также приведу свои личное мнение и впечатления от каждого выступления:

1. Андрей Кунов «Будущее крипто рынка: взгляд из Кремниевой долины».

Всё плохо: инфляция, ужесточение денежно-кредитной политики. Дальше будет еще хуже – инфляция 12%. Биткоин не защищает от инфляции. Вся крипта – спекулятивный актив, высокая корреляция с Nasdaq. Через пару месяцев ожидает локального дна по крипте и фондовому рынку.

*Вообще мне понравилось, что первым же выступлением на конференции спикер трезво оценил ситуацию на рынках. Я понял, что эта конференция не продажная, а ради пользы.

( Читать дальше )

Конференция на заседании ФРС

- 15 июня 2022, 19:51

- |

Вводная к заседанию ФРС.

Общая ситуация.

Общая ситуация на рынках очень негативная.

Мир не успел полностью оправиться от последствий Ковид, как к этому прибавился рост цен на энергоносители и обострение геополитической ситуации.

Проблемы с поставками не исчезли, рост цен на энергоносители и продовольствие, геополитические страхи на фоне ужесточения монетарной политики почти всеми ЦБ мира делают наступление рецессии практически неотвратимым.

Рост доходностей ГКО всех стран мира многократно увеличит бюджетные расходы на обслуживание госдолга, что повлечет повышение налогов и станет дополнительным ужесточением финансовых условий на фоне ястребиной политики основных ЦБ мира.

Решение ЕЦБ о повышении ставки на июльском и сентябрьском заседаниях в качестве первого шага ускорило фрагментацию на долговом рынке стран Еврозоны и привело к сегодняшнему внеочередному заседанию ЕЦБ, на котором обсуждалась стратегия защиты от вероятного будущего долгового кризиса, хотя очевидно, что любое решение ЕЦБ не решит проблему в долгосрочной перспективе, для этого необходимо введение евробондов.

Обострение ситуации по Брексит в части нарушения Британией международного права в части протокола Северной Ирландии вызвало гнев ЕС, который объявил о готовности возобновить судебные иски через 2 месяца, если Британия не вернется за стол переговоров, эта проблема и готовность Шотландии ускорить проведение референдума о независимости оказывают давление на фунт.

В текущем хаосе с максимальным количеством рисков за многие десятилетия приоритет остается за ростом доллара на фоне падения фондового рынка, т.е. корреляция ухода от риска, но сегодняшнее заседание ФРС, при правильном решении и «спокойной» риторике Пауэлла может привести к значительной коррекции на аппетит к риску, т.е. к коррекции с ростом фондового рынка на фоне падения доллара.

( Читать дальше )

Конференция смартлаба 2022 и что я думаю об этом - коротко. Тимофей, без обид, пожалуйста.

- 05 апреля 2022, 04:43

- |

При таком составе спикеров я не вижу смысла вообще на неё ехать.

Почему?

Да всё очень просто.

Я не вижу почти ни одного интересного спикера на ней.

Неполный список тех, кого на ней действительно хотелось бы видеть (хотя бы просто в теории, скорее всего таковых спикеров не будет): К.Бочкарёв, Д.Потапенко, Е.Коган, М.Шеин, М.Ханов, Д.Шагардин, К.Юхтенко, Н.Смирнова...

При хотя бы 2-3 спикерах из перечисленных я сам был бы готов заплатить и за вход даже раза в 2, а то и в 3 больше максимальной стоимости, и билеты на поезд с бронью гостиницы оплатить прямо сейчас, вообще не раздумывая ни разу...

Пока же я вижу таких спикеров, что конференцию смартлаба впору хочется назвать конференцией сливлаба для тех, кто хочет и любит сливать депо. Слушать людей, которые оказались не в состоянии сделать вполне предсказуемо НЕ БУМАЖНУЮ 2-х, а то 3-х значную доходность со знаком плюс в рублях за последние 12 месяцев — какой смысл? Если они такие умные — пусть скажут, какая у каждого из них доходность за последние 12 месяцев? Убытки, просадки, минуса? Ну ладно, есть человек, который на ЛЧИ что-то там выигрывал — и? Абсолютно читерский конкурс, на котором при понимании того, как обмануть систему...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал