корпоративные облигации

Коротко о главном на 22.05.2023

- 22 мая 2023, 10:39

- |

- «Лизинг-Трейд» установил ставку купона пятилетних облигаций серии 001Р-08 объемом 200 млн рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация — с 37-го по 59-й купон будет погашаться по 4,16% от номинала, еще 4,32% будет погашено в дату выплаты 60-го купона. Размещение выпуска начнется 23 мая. Организатор — ИК «Иволга Капитал».

- ПО «Уральский оптико-механический завод имени Э.С. Яламова» (УОМЗ) 6 июня исполнит оферту по выпуску облигаций серии БО-П01. Обязанность приобрести 3,5 млн бумаг предусмотрена п. 10.1 Программы биржевых облигаций и Условий выпуска биржевых облигаций. Цена приобретения составит 100% от номинальной стоимости облигаций плюс НКД. Период предъявления бумаг к выпуску — с 26 мая по 1 июня. Агентом по приобретению выступит Новикомбанк. Ставку 9-10-го купонов облигаций серии БО-П01 эмитент установил на уровне 1% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Коротко о главном на 19.05.2023

- 19 мая 2023, 14:27

- |

- «НФК — Структурные инвестиции» 18 мая начала размещение выпуска 10-летних облигаций серии 001П-01 объемом 200 млн рублей. Датой окончания размещения облигаций станет наиболее ранняя из следующих дат: 350-й день с даты начала размещения облигаций или дата размещения последней облигации выпуска. Ставка 1-12-го купонов установлена на уровне 15% годовых. Купоны ежемесячные.

- «Лизинг-Трейд» 23 мая планирует начать размещение пятилетних облигаций серии 001Р-08 объемом 200 млн рублей. Ориентир ставки купона — 14,5% годовых. Купоны ежемесячные. По выпуску будет предусмотрена равномерная амортизация в последние два года. Организатор — ИК «Иволга Капитал».

- «Кифа» в июне планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии 001Р-01 объемом не менее 200 млн рублей. Ориентир ставки купона — не более 15% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в дату окончания 4-го купона будет погашено 20% от номинала, 8-го купона — 30% от номинала, 12-го купона — 50% от номинала. Организатор — БКС КИБ.

( Читать дальше )

Итоги торгов за 18.05.2023

- 19 мая 2023, 14:16

- |

18 мая стартовало размещение ЛайфСтрим БО-П02. В первый день торгов было размещено 341 млн 715 тыс. из 500 млн рублей за 1 077 сделок (68,34% от объема эмиссии).

Также завершили размещение 2 выпуска: Пушкинское ПЗ БО-01 (375 млн рублей) и ЕвроТранс БО-001Р-03 (5 млрд рублей), доразместив 7 млн 678 тыс. и 312 млн 725 тыс. рублей соответственно.

Суммарный объемторгов в основном режиме по 280 выпускам составил 935,0 млн рублей, средневзвешенная доходность — 12,06%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 18.05.2023

- 18 мая 2023, 12:28

- |

- «ЛайфСтрим» (ТВ-сервис «Смотрёшка») сегодня начинает размещение пятилетних облигаций серии БО-П02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-00573-R-001P. Ставка купона установлена на уровне 13,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 17-20-го купонов. Организатор — Совкомбанк. Соорганизаторы — ИК «Риком-Траст» и ТКБ.

- Московская биржа зарегистрировала выпуск облигаций «Соби-Лизинг» серии 001P-02. Регистрационный номер — 4B02-02-00632-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются.

- «Группа Астон» 22 мая начнет размещение по закрытой подписке среди квалифицированных инвесторов пятилетних коммерческих облигаций серии КО-П01-002РС объемом 400 млн рублей. Ставка 1-4-го купонов установлена на уровне 11% годовых. Потенциальные приобретатели коммерческих облигаций — клиенты Экспобанка.

( Читать дальше )

Итоги торгов за 17.05.2023

- 18 мая 2023, 06:32

- |

17 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 276 выпускам составил 726,7 млн рублей, средневзвешенная доходность — 12,61%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Еврооблигации_Школа вобла* part 1

- 17 мая 2023, 16:36

- |

Основные характеристики евробондов.

Типы эмитентов:

Государственные – т.н. суверены, эмитент государство, как правило Минфин. Надежность сопоставима с инвестиционным рейтингом страны. Международные рейтинги не применяются для России с 2022 года.

Муниципальные – долг региона или муниципалитета. Такие евробондов у российских эмитентов нет.

Корпоративные – долг организаций. В России встречаются: обеспеченные облигации, т.н. «старший долг», субординированные (не обеспеченные), «вечные» (подраздел субординированных, без срока погашения), структурные ноты (ценная бумага, в составе которой другие продукты: акции, облигации и т.д.)

Срок до погашения.

Сроком до погашения принято называть число лет, в течение которых эмитент обязался исполнять закрепленные контрактом требования. Датой погашения считается день, в который долг перестает существовать, т.е. дата, установленная для выкупа облигации путем выплаты ее номинальной стоимости.

Облигации, срок до погашения которых варьирует в промежутке от одного до пяти лет, считаются краткосрочными. Облигации с длительностью от 5 до 12 лет называются среднесрочными, и наконец, облигации, срок до погашения которых превышает 12 лет, носят название долгосрочных.

( Читать дальше )

Итоги торгов за 16.05.2023

- 17 мая 2023, 13:34

- |

16 мая стартовало размещение выпуска ФПК Гарант-Инвест БО 002Р-06. В первый день торгов было размещено 179 млн 174 тыс. из 2 млрд рублей за 2 181 сделку (8,96% от объема эмиссии).

Суммарный объем торгов в основном режиме по 281 выпуску составил 736,0 млн рублей, средневзвешенная доходность — 12,65%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 17.05.2023

- 17 мая 2023, 11:30

- |

- НКР присвоило выпуску облигаций ФПК «Гарант-Инвест» серии 002Р-06 кредитный рейтинг ВВВ.ru.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Джи-Групп» на уровне ruBBB+ со стабильным прогнозом.

- «Эксперт РА» присвоил рейтинг кредитоспособности «Селлер» (интернет-дискаунтер бытовой техники, бренд «Техпорт») на уровне ruВ со стабильным прогнозом.

- Компания «Феррони» выкупила по оферте 370 облигаций серии БО-01 по цене 100% от номинала плюс накопленный купонный доход. Агентом по приобретению выступил банк «Акцепт». АКРА 16 мая 2023 г. присвоило статус «рейтинг на пересмотре — негативный» по кредитному рейтингу BB-(RU) «Феррони». Оценка связана с крупным пожаром на производственной площадке, аффилированной по бенефициару «Феррони Тольятти», и с необходимостью дополнительного анализа влияния этого факта на финансовое состояние компании.

( Читать дальше )

Коротко о главном на 16.05.2023

- 16 мая 2023, 12:09

- |

- ФПК «Гарант-Инвест» сегодня начинает размещение двухлетних облигаций серии 002Р-06 объемом 2 млрд рублей. Регистрационный номер — 4B02-06-71794-H-002P. Ставка купона установлена на уровне 13% годовых на весь период обращения. Купоны ежемесячные. Организаторы — БКС КИБ и Газпромбанк.

Также ФПК «Гарант-Инвест» установила цену приобретения облигаций 002Р-04 по оферте в размере 96,5% от номинала. Сбор заявок пройдет с 16 по 22 мая 2023 г., выкуп бумаг состоится 23 мая. Компания разместила выпуск объемом 1,2 млрд рублей сроком обращения около 1,5 лет в ноябре 2021 г. по ставке 12% годовых.

- «ЭкономЛизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-04 объемом 100 млн рублей. Регистрационный номер — 4B02-04-00461-R-001P. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал».

( Читать дальше )

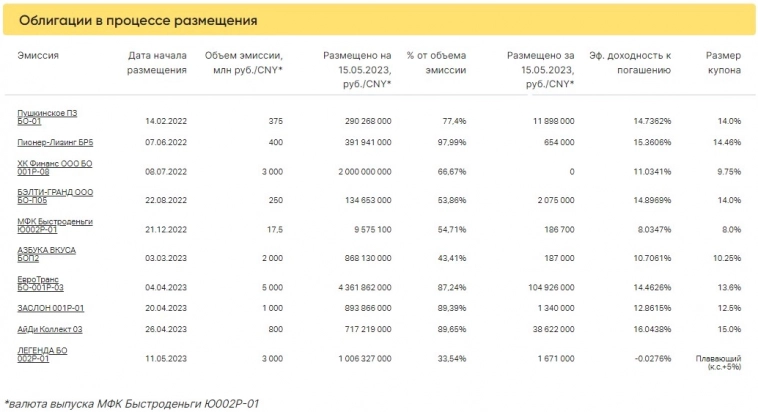

Итоги торгов за 15.05.2023

- 16 мая 2023, 08:47

- |

15 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 285 выпускам составил 640,3 млн рублей, средневзвешенная доходность — 12,85%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал