коррекция

Обзор: Вот реальная причина, по которой акции США сейчас теряют свои позиции

- 05 августа 2019, 13:40

- |

Published: Aug 3, 2019 4:18 p.m. ET

Фондовый рынок достиг переломного момента после серии крайне оптимистичных настроений.

Снижение процентных ставок Федеральной резервной системы на этой неделе не является реальной причиной падения американских акций. Настоящим виновником является излишний оптимизм, который охватил Уолл-стрит в последние недели, что, в свою очередь, сделало фондовый рынок уязвимым перед большим падением. Решение ФРС было не более чем соломинка, ломающая спину верблюда.

Чтобы оценить, насколько обильным стало это настроение, рассмотрим среднюю рекомендуемую подверженность акциям среди нескольких десятков краткосрочных таймеров фондового рынка, которые я наблюдаю. (Это среднее значение, о котором сообщается в индексе настроений информационного бюллетеня Hulbert Stock, или HSNSI.) В начале июля это среднее значение достигло самого высокого уровня с тех пор, как я начал составлять индекс два десятилетия назад — 84,2%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

А выдержит твое депо коррекцию?

- 04 августа 2019, 21:34

- |

Прикинул примерные цели коррекции, при этом мих останется в лонге. Могут конечно проливать ниже, когда брокер начнет крыть принудительно.

У амеров началась коррекция. Цель по S&P500, 2840-2800 пунктов

- 02 августа 2019, 12:28

- |

Вчера еще Трамп масла в огонь подлил, объявив об увеличении пошлины с 1 сентября на товары из Китая еще на $300 млрд, плюс к уже введенным на $250 млрд.

В фокусе внимания сегодня заседание ЦБ РФ и отчетность ряда компаний.

- 26 июля 2019, 09:56

- |

Американский фондовый рынок продемонстрировал по итогам торговой сессии четверга нисходящую динамику, индекс DOW 30 27140,98 (-128,99 -0,47%), индекс S&P 500 3003,67 (-15,89 -0,53%). Фьючерс S&P 500 на открытии торгов пятницы расположился в районе 3013 пунктов. Согласно отчету Министерства Труда США количество заявок на получения пособия по безработице продолжило демонстрировать снижение, опубликованные показатели стали минимальными с апреля текущего года. Согласно опубликованному отчету Сената США, Россия вмешивалась в выборы различных уровней 2014-2017 годов в СЩА, но заметного влияния на итоги голосования не оказала.

( Читать дальше )

Зарисовки на август

- 23 июля 2019, 22:01

- |

В этой записи мои планы и желаемые тактические схемы (или хотелки, или пыхтелки, короче так надо было бы мне):

1. баксорубль — а не отправиться ли тебе прямо в ад ? шутка ))

для начала хотелось бы на 61 или немного ниже

(топлива для ада набралось довольно много, плечо увеличивают, так что в самый раз вдарить по всему этому дерьму ))

2. Индекс РТС — завершается коррекционная 4-ка и надо бы уже на след.неделе начинать 5-ку наверх, к звезде )

в идеале надо бы сначала доделать коррекцию вниз, куда-нибудь поближе к 1300п, но с другой стороны, чего тянуть ?

можно и отсюда развернуться, было бы желание.

И еще 4 недели роста было бы в самый раз )

( Читать дальше )

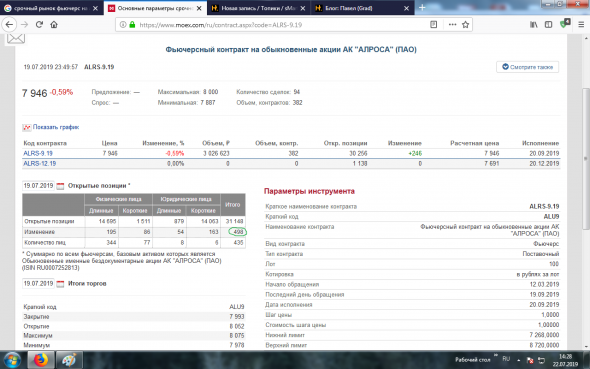

Честно о трейдинге или СОТ (ОИ) на Алросу - потенциальный кратковременный разворот.

- 22 июля 2019, 10:32

- |

Я всегда вас рад видеть)))

Как и обещал в прошлом посте, пишу про "Бонус"!

СОТ (ОИ) — это открытый интерес, открытые позиции участников рынка: Физ. лиц и юр. лиц.

19.07.2019г. (пятница).

Фьючерсный контракт на обыкновенные акции АК «АЛРОСА» (ПАО)

Развороты на рынке происходят при экстремальных значениях от 90% и выше.

В данное время СОТ составляет 93,75% коротких позиций у российских юридических лиц.

В ближайшие дни юр. лица будут сокращать короткие позиции и наращивать длинные против физ. лиц.

На моей памяти максимум было 98% коротких позиций, на следующий день был V — образный разворот с мощным импульсом вверх.

Но… Одним из ключевых определений в процессе анализа отчета о сделках крупных трейдеров является нетто-позиция. Нетто-позиция – это разница между открытыми длинными и короткими позициями (на повышение и на понижение) обеих групп.

( Читать дальше )

Высока вероятность, что рынок продолжит падение

- 15 июля 2019, 19:13

- |

Высока вероятность, что рынок продолжит падение

Наверное, каждый из нас заметил, что в последнее время на нашем фондовом рынке наблюдается некоторая коррекция. Вполне естественно, у нас возникает вопрос, что же будет дальше? Как определить тот момент, когда наступит пора продать акции и зафиксировать часть полученной с начала года прибыли?

Ниже я хочу поделиться с вами тем, как я определяю для себя то, что вероятность снижения рынка превышает вероятность его роста. Прежде чем перейти к описанию своего алгоритма, хочу сделать одно очень важное замечание: разумеется, предсказать движение рынка со 100% вероятностью невозможно, но, тем не менее, бывают определенные моменты времени, когда движения рынка в одном из направлений более вероятно, чем в другом. Именно в такое время и нужно осуществлять сделки.

Хочу поделить с вами голой статистикой, а выводы пусть каждый сделает сам. В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 08.07.2019 по 15.07.2019.

( Читать дальше )

Портфель "8 акций" Коррекция на Мосбирже и рекорды S&P500. Акции Полиметалл и Лукойл.

- 14 июля 2019, 16:34

- |

К примеру MIXI-9.19 цена условно 3000 и некая акция тоже условно 3000. Допустим, что у них высокая корреляция. Чтобы захеджировать 1 акцию мне нужно продать 1 контракт?

- 27 июня 2019, 13:36

- |

Текущая ситуация по нашему рынку, анализ ключевых событий второго квартала

- 23 июня 2019, 23:03

- |

Помнится еще в середине апреля я ожидал окончание восходящего тренда в индексах и нормальную коррекцию вниз.

По индексу МБ виделась уже макушка на 2600п, а по ETF ERUS уже рисовалась хорошая картинка на разворот в коррекцию от 36 уровня.

На 12 апреля это выглядело так:

А сейчас (на 21 июня) это выглядит вот так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал