корреляция

Смена парадигмы или большое отклонение?

- 02 октября 2019, 14:41

- |

Кульминация обзора рынка металлов. В предыдущих статьях мы определили перспективы меди и палладия на 2020 год. Анализировали прогнозы агентств, компаний, а также инвестиционных банков. Вывод: медь будет дорожать, палладий будет дешеветь.

Посмотрим графики цен на эти активы.

С начала года палладий двигается в восходящем тренде, а медь в нисходящем. Не сложно даже на глаз определить, что корреляции тут никакой, но так ли было всегда??

Посмотрим более глобальную картинку, например за последних 4 года.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Вопрос-ответ. Корреляция инструментов. Прогнозы крипто рынка. Роберт Кийосаки и другие вопросы

- 02 сентября 2019, 12:48

- |

Темы в видео:

- Где смотреть на стоящие объемы

- Корреляция между инструментами, на что обращать внимание

- Перспективы крипторынка и факторы, определяющие его капитализацию + советы по построению портфеля

- Волатильность, греки и т.д. как использовать на практике

- Роберт Кийосаки и некоторые из его советов

- Российский рынок, надо ли и почему

- Рынок золота и его перспективы

- С чего начать с 500$

- Как развить тепличный бизнес (WTF???)

Какое значение корреляции акций Сбербанка Обычки и Префов

- 23 июля 2019, 18:55

- |

О применимости АКФ в анализе временных рядов на примере акций ПАО Сбербанк

- 13 июля 2019, 14:22

- |

В свете интереса к моим работам в области оценки рисков нестационарных объектов со стороны опционов и возникшего вопроса о применимости к анализу финансовых временных рядов методов классического статистического анализа проведём маленький численный эксперимент:

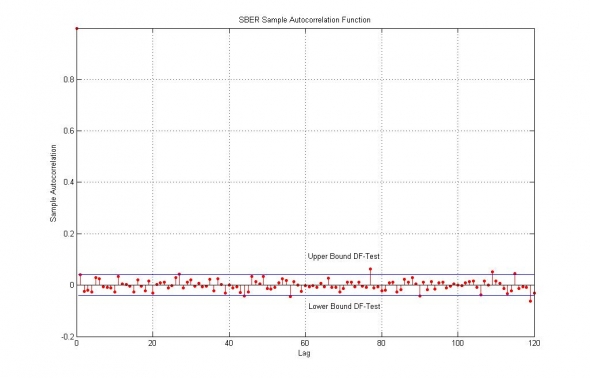

- Оценим АКФ акций ПАО Сбербанк за последние 8 лет :

Рис. 1. Тест Дики-Фуллера и автокорреляционная функция логарифмических приращений цен акций ПАО Сбербанк.

Как видно из теста, никаких трендов (англ. тенденций, закономерностей) на акциях Сбербанка классической математической статистикой не обнаружено и все АК коэффициенты лежат в пределе статистической погрешности при измерении нуля.

Однако, тест Дики-Фуллера, с одной стороны, разработан для стационарных, не-локализованных процессов и отражает только отсутствие трендов в среднем по времени, а с другой — проводится совершенно с другими целями выявления детерминированных сезонных и/или растущих тенденций, а не стохастических оценок рисков. В этом смысле мы будем интерпретировать АКФ не по-классически, детерминированно, а как функцию искажения случайности.

( Читать дальше )

Не полагайтесь на корреляции

- 29 марта 2019, 12:38

- |

Применительно к долгосрочным портфелям часто приходиться слышать и читать про поиски активов с отрицательной корреляцией. Идея понятна и разумна: когда одни активы падают в цене, другие должны расти. Тогда, как предполагается, риски будут сбалансированы. Да и на ребалансировках можно будет подзаработать. Но, как говориться, благими намерениями выстлана дорога сами знаете куда...

Классические компоненты пассивного портфеля по принцу asset allocation — это акции, облигации и золото. Одной из причин их постоянного соседства в портфелях является вера инвесторов в их низкую или даже отрицательную корреляцию. И под эту гипотезу можно легко найти массу подтверждений на исторических данных. Да и вообще, с тем объемом данных, который сейчас доступен любому инвестору, несложно найти еще немало классов активов с отрицательной корреляцией. Для этого нужны только Excel и ваше время.

Но есть ли от этого польза?

Очевидно, что корреляция непостоянна и меняется во времени. Причем разброс значений корреляции за разные периоды времени может оказаться весьма широким. Самое неприятное, что корреляция одних и тех же классов активов запросто превращается из положительной в отрицательную и наоборот.

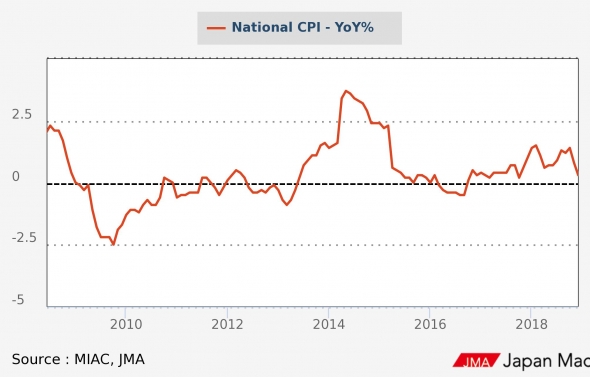

Лишь один из примеров, подтверждающих данное явление, описан в статье

( Читать дальше )

О корреляции глобальных рынков с ЕМ

- 04 февраля 2019, 14:05

- |

На мой взгляд, сейчас не все столь очевидно, хотя некоторые мои коллеги ждут всеобщего армагеддона в США, Европе и в Китае.

Лично я пока предполагаю возможность ребалансировки крупнейших глобальных фондов с зарезанием доли США и Великобритании в пользу континентального Китая. Если такой сценарий реализуется, то ряд рынков из ЕМ (и BRICS в частности) получат приток свежих денег во второй половине 2019 года. Если же перетока в КНР не будет, то рассчитывать на то, что Россия будет тихой гаванью на укреплении нефти явно не стоит.

Хочется напомнить, что влияние глобальных кризисов и рецессий на развитых рынках на динамику на ЕМ не столь уж и очевидное.

Да, надо знать, что когда штормит в мировых фианнсах, то тихих гаваней не бывает (хороший пример 2008 года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал