кризис

Количество банкротств достигло 14-летнего максимума

- 14 декабря 2023, 17:55

- |

По данным Британской службы по делам о несостоятельности, в период с июля по сентябрь 2023 года более 6200 компаний объявили о банкротстве в Англии и Уэльсе. Неплатежеспособность не только выросла на 10% по сравнению с прошлым годом, но и приблизилась к 2% от предыдущего пика, установленного сразу после мирового финансового кризиса 2008 года.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Гуманитарная помощь Палестине 2011-2021. Когда, Когда, Сколько...

- 10 декабря 2023, 17:28

- |

там можно увидеть данные в диаграммах и таблицах: кто, когда, сколько и на какие цели оказывал помощь гос-ву Палестина с конца 90х.

Последние выборы в Палестине прошли в январе 2006 года. И спустя 5 лет страны Европы и Северной Америки продолжали оказывать помощь государству. У меня один вопрос: А нельзя было взамен этих траншей попросить проводить выборы (хотя бы). Нельзя же просто давать деньги за красивые глаза? Деньги налогоплательщиков.

Скорее всего, я просто не понимаю нюансов :(

Минфин вышел на рынок внутреннего долга, план на IV квартал по объёму привлечённых средств выполнен при помощи классики — шок

- 08 декабря 2023, 17:19

- |

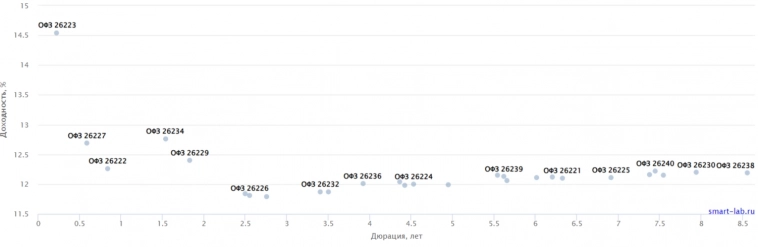

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI волатилен в последнее время, в эту неделю он планомерно снижается, а значит доходность ОФЗ увеличивается, как минимум на это указывает спрос в классике — инвесторов устраивает данная доходность. Учитывать необходимо и чудовищные темпы инфляции: по последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Повышение ключевой ставки в декабре крайне высоко (уместно было бы повысить до 17%), а значит ждём очередную реакцию рынка на, возможное, шоковое повышение. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

в Китае пока плохо с банками или может быть плохо

- 27 ноября 2023, 13:42

- |

Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

- 18 ноября 2023, 16:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (индекс государственных облигаций) продолжает быть волатильным, доходность снизилась по многим выпускам, но спрос в ОФЗ всё равно присутствует даже при такой ключевой ставки и доходности самих облигаций. С учётом того, что темпы инфляции до сих пор остаются крайне высокими, то возможное повышение ключевой ставки в декабре крайне высоко (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16-17%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), поэтому мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день ужепривлечено — 2,561₽ трлн.

( Читать дальше )

EUR/USD и USD/JPY. Очередная смерть доллара?

- 16 ноября 2023, 17:14

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

______________________________________________________________

В последнем обновлении рассматривались различные сценарии дальнейшего развития, главным был вопрос: закончилась ли коррекция (волна 2) к снижению с января 2021-го .

Основной график выглядел так .

На данный момент с большой вероятностью можно сказать, что волна 2 уже закончилась. Вниз прошло движение, которое можно посчитать как импульс ((i)). Протестировали долгосрочную трендовую (черным), сейчас делаем коррекцию ((ii))). Если снова пробьем и закрепимся ниже, это станет важным подтверждением дальнейшего снижения, которое схематично показано на графике.

( Читать дальше )

Инфляционное давление вначале ноября — шок. Похоже, что в декабре придётся снова поднимать ставку!

- 14 ноября 2023, 13:57

- |

Ⓜ️ По последним данным Росстата, за период с 31 октября по 7 ноября индекс потребительских цен вырос на 0,42% (прошлые недели — 0,14% и 0,24%), с начала ноября — 0,37%, с начала года — 5,86% (годовая же составляет 7,1%). Последний раз такой скачок цен был в начале декабря 2022., когда были повышены тарифы на ЖКУ. Темпы инфляции не побоюсь этого слова — чудовищные, если на прошлой неделе можно было подумать, что наступило замедление впервые за 6 недель и отметить позитивный момент для экономики, то сейчас такого уже нельзя сказать. Такой скачок цен был достигнут «благодаря»: АвтоВАЗу (+5,49%), помидору (+8,76%) и огурцу (+7,55%).

Если рост инфляции продолжится такими темпами, то ЦБ придётся дальше ужесточать ДКП и повышать ставку в декабре на 1-2%. Как не странно на это был намёк в опубликованном прогнозе от ЦБ, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%. Кроме повышения ставки регулятор принял ряд других мер, которые действуют, но всё же ужесточение ставки во главе угла:

( Читать дальше )

Время сжимается для команды Байдена.Доллар будет жертвой.Банки будут закрыты.Выборов в США не будет.

- 10 ноября 2023, 16:50

- |

Все считаете профит и оптимизируете свои системы?))

А к большому барабуму (типа взрыва башен близнецов) готовы?

тут это-уже скоро)

Полковник армии США сообщил, что глобалисты планируют большой финансовый крах: «Выборов 2024 года не будет».

В подкасте Патрика Бет-Дэвида полковник Дуглас МакГрегор (экс-советник Трампа) сказал, что вскоре произойдет «внезапное» закрытие всех крупных банков США, которое продлится до трёх недель.

Это в свою очередь приведёт к очередному мировому финансовому кризису, а выборы 2024 года в США будут отменены из-за введения военного положения администрацией Байдена.

вот так так....

Всё, что происходит, является продвижением к глобальному правительству, замаскированным и прикрытым гуманизмом, мультикультурализмом, а также сфабрикованными глобалистскими войнами и другими угрозами, такими как глобальное потепление и пандемии (чтобы заставить общественность в итоге принять Единое Мировое Правительство или новую финансовую систему).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал