кризис

Кажется началось

- 01 февраля 2018, 17:05

- |

Второй раз тоже самое шоу было с выборами Трампа..

Теперь в третий раз… многие смотрят на снижение… как очередной раз… когда снова все выкупят… и боятся собственно нечего.

Плюс внешним фоном Трамп внушает… что сейчас в экономике все не просто хорошо… а очень-очень-очень хорошо… Такого экономического взлета не было уже аж 50 лет..)) Ха-ха… Это они Хазина с Демурой не слушали..

И что происходит на самом деле?

Судя по всему под эти оптимистические визги ФРС США агрессивно ( пока никто не прочухал со скидками) уменьшает свой баланс путем избавления от токсичных активов… Думаю масонские банки в курсах… И больше всего этих токсинов накупят Европа и Япония… Ну и другие… кто клюнет на разводилово… Так что впереди большой банковский кризис..

И уход евро к паритету… и нефть на 20-30 баксов… и прочие радости резкого снижения ликвидности на рынках…

( Читать дальше )

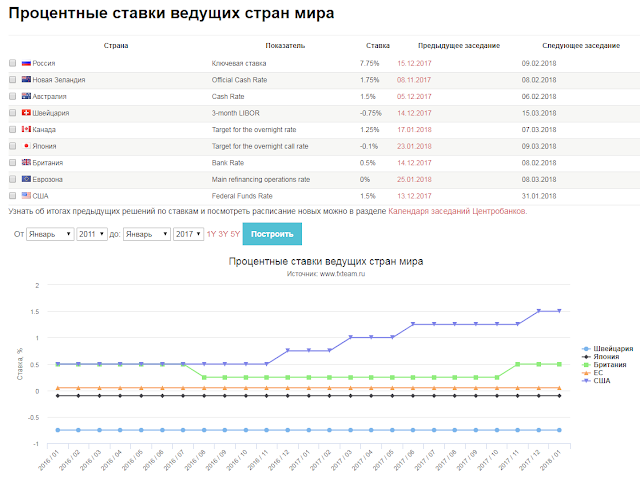

Центральные банки закручивают гайки: такого повышения процентных ставок не было с 2006 года

- 30 января 2018, 12:38

- |

На фоне тотального роста мирового ВВП процентные ставки в странах с развитой экономикой в 2018-м году повысятся в среднем не менее, чем до 1%. Настолько резко ставки не поднимались с 2006-го года.

( Читать дальше )

КРИЗИСА в РФ НЕТ!

- 29 января 2018, 12:11

- |

Почин обычной, для подобных опусов, «заставляющее задуматься», псевдо-философское:

= Что такое кризис? Почему кто-то говорит, что он есть, а кто-то говорит что его нет? Почему статистика его отрицает? Об этом и другом стоит поговорить подробнее.

далее следует продолжительная манипуляция цифрами о безработице, зарплате, среднесписочном составе, на которые можно взглянуть по разному. А в конце предлагается однозначный негативно-воодушевляющий вывод:

= Видна невооружённым взглядом тенденция к закрытию брендовых и специализирующихся на премиальных товарах магазинчиков, особенно одежды. Люди вокруг стали выбирать товары дешевле, дорогие продукты стали недоступнее. Если хотите, то можно сказать и так — жизнь научила людей относиться к тратам ответственней

( Читать дальше )

Биткоин. Закулиса готовиться к убийству Трампа.

- 26 января 2018, 18:48

- |

Итак. Зачем мировой закулисе нужен был биткоин? Затем чтобы в ноосфере или в массовом сознании и коллективном бессознательном миллионов людей установить патерн, некую программу, убежденность такой вот финансовой эйфории, финансовой паники покупателей. Закулиса на примере биткойна внедряла в массовое сознание по всему миру людям миф о безграничном экономическом росте, о новой цифровой экономике слившегося в оргазмическом экстазе бизнесмена с программистом и силиконовой роботизированной куклой в позе бутерброда как говорил Адам Сендлер в фильме Пуленепробиваемый. Но по факту вся эта экономика окажется просто пшиком и мыльным пузырем биткоена потому что деньги не могут быть от денег они должны быть от труда, от рабочего человека или с поля.

ВСЁ.

По данным разведки кризис был утверждён и запущен на тайном совещании мирового правительства, где все фракции закулисы одобрили его запуск. По сути биткоен эта такая вот репетиция обвала, поведение биткойна это такой вот паттерн, который теперь вложен в головы миллионам людей. И эта программа задействована уже сейчас. Инвесторы, вкладчики и партнёры — все уже побежали покупать нефть, снпи, наздак и прочий хлам, а когда запустится патерн, то по этой программе будут рушиться так ненавистный нам СНП500, будет рушиться нефть, насздак и РТС.

( Читать дальше )

В Новый год - с новыми долгами!

- 25 января 2018, 13:27

- |

Уровень реальных доходов россиян продолжает снижаться, и впервые за много лет долларовый эквивалент средней зарплаты в стране опустился ниже этого же показателя в Китае. Новогодние праздники пробили очередную брешь в кошельках наших сограждан.

За первую неделю 2018-го число желающих взять кредит в микрофинансовых организациях заметно увеличилось. По сравнению с прошлым годом в МФО обращались чаще на 15%, а по сравнению с данными за начало декабря – на 25%. Некоторые компании увеличили объем выданных займов на 50%, в то время как средний рост по рынку превысил 30%.

Характерно, что в предпраздничные недели заемщики, как правило, брали кредиты, чтобы порадовать подарками своих близких. Однако уже в первые дни нового года многие клиенты МФО занимали средства «на неотложные нужды». В числе прочих часто упоминаемых статей расходов – приобретение новогодних елок, бытовой техники, туристических путевок, билетов на увеселительные мероприятия, косметики, сувениров и других товаров, которые не были заблаговременно куплены в декабре.

( Читать дальше )

Психологические ловушки инвесторов

- 23 января 2018, 14:39

- |

Психология – один из важнейших факторов в инвестировании, который зачастую не только определяет стоимость ценных бумаг, но и становится причиной многих ошибок. Из-за того, что некоторые инвесторы под влиянием психологических факторов придерживаются необоснованных стратегий, цены иногда начинают слишком сильно колебаться в ту или иную сторону. Так возникают «пузыри» и «обвалы».

К каким же ошибкам в инвестировании могут привести психологические факторы?

— Поведение рынка оказывает влияние на действия инвестора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал