листинг

Результаты МегаФона в текущем году останутся нестабильными - Велес Капитал

- 30 мая 2019, 18:29

- |

С 1-го января 2019 г. компания перешла на новый стандарт учета МСФО 16 «Аренда», который в значительной степени оказал влияние на OIBDA и чистую прибыль.

Выручка «МегаФона» увеличилась за отчетный период на 4,8% г/г до 80,1 млрд руб. Рост был обеспечен хорошими результатами сегмента мобильной связи и заметным ростом продаж оборудования и аксессуаров в розничной сети. Несмотря на отмену внутрисетевого роуминга и повышение ставки НДС выручка от услуг мобильной связи в России увеличилась на 2,8% г/г до 65 млрд руб. Продажи монобрендовой сети выросли на впечатляющие 31% г/г до 7,4 млрд руб., что, тем не менее, может говорить о прекращении программы оптимизации числа розничных салонов, которую оператор проводил в прошлом году. Бизнес фиксированной связи продемонстрировал снижение доходов на 0,2% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Размещения трех эмитентов откладываются до прохождения Экспертного совета по листингу

- 12 апреля 2019, 12:22

- |

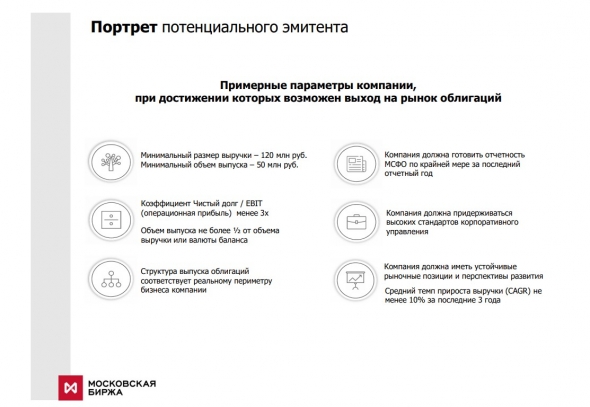

После разговора организатора долговых программ с представителями отдела листинга «Московской Биржи», состоявшегося 10 апреля, стало известно об изменении сроков эмиссии облигаций большой тройки ВДО от «Юнисервис Капитал» — «ГрузовичкоФ», «ТаксовичкоФ» и KISTOCHKI.

Так, размещение трех выпусков биржевых облигаций, запланированных на апрель, откладывается как минимум на 2 месяца. Причиной отсрочки стали ужесточения требований к эмитентам.

О введении новых критериев оценки эмитентов говорилось уже достаточно давно. На днях на прошедшей «Школе листинга Московской биржи» среди прочих материалов были также представлены параметры, которым должен отвечать потенциальный эмитент. По всей видимости, теперь можно наблюдать эти критерии в действии.

( Читать дальше )

МТС отчитается 19 марта и проведет телеконференцию - Атон

- 18 марта 2019, 10:23

- |

Мы ожидаем, что рынку будет интересно услышать о прогрессе МТС с объявленным в начале февраля стратегическом пересмотром структуры листинга.АТОН

РОЛЬФ. Биржевые Облигации. Выпуск: 3 млрд., 3 года, 10,5-11%. Открытие/закрытие книги 28.02.19. Предварительная дата размещения: 12.03.19.

- 25 февраля 2019, 09:56

- |

Все ближе наш выход на облигационный рынок РФ, представляю Вашему вниманию основные тезисы Презентации для инвесторов:

ООО «РОЛЬФ» – #1 автодилер на российском автомобильном рынке.

Специализация:

- продажа новых автомобилей

- продажа автомобилей с пробегом (trade-in)

- сервисное обслуживание и продажа з/ч

- агентские услуги по продаже страховых и фин. услуг

Компания основана в 1991 году (27 лет на рынке);

Располагает 20 дилерскими локациями, включающими 62 шоу-рума и сервисные помещения на двух крупнейших рынках: Москвы и Санкт-Петербурга;

Москва и Санкт-Петербург обеспечивают 43% продаж автомобилей в РФ по состоянию на 31.12.2018;

Диверсифицированный портфель брендов (22 бренда новых автомобилей и мототехники);

В 2011 году Компания утвердила стратегию, позволившую к 2013 году Компании занять и в настоящий момент удерживать лидирующие позиции на профильном рынке;

Ожидаемый уровень чистый долг/EBITDA – на уровне ~1,8x по состоянию на конец 2018 г.;

Кредитные рейтинги:

( Читать дальше )

МТС может пересмотреть структуру листинга своих акций

- 11 февраля 2019, 11:47

- |

Сохранение листинга в Нью-Йорке под вопросом. МТС в пятницу объявила о начале процесса пересмотра своей стратегии присутствия на рынках капитала. В рамках этого процесса в том числе может быть рассмотрен вопрос о необходимости сохранять листинг АДР компании на Нью-Йоркской фондовой бирже с точки зрения затрат и выгод для самой компании и ее акционеров.

Компания не называет возможных сроков или критериев принятия решения. МТС объявила о том, что она начинает процесс консультаций с инвесторами для сбора и анализа их мнений о структуре листинга и текущем распределении акций МТС в свободном обращении. При этом компания не назвала никаких ориентиров по времени или критериев, на основании которых могло бы быть принято решение о делистинге в США. В настоящее время 54% акций МТС суммарно принадлежат АФК «Система» и дочерним компаниям МТС. Остальные 46% акций находятся в свободном обращении, включая 38%, обращающихся в форме АДР, и 8% в виде локальных акций, торгующихся на Московской бирже.

( Читать дальше )

Московская биржа - вводит новые требования к эмитентам при взаимодействии с инвесторами

- 05 октября 2018, 14:13

- |

10 октября 2018 года вступает в силу новая редакция правил листинга Московской биржи, которая вводит дополнительные требования к ценным бумагам с целью повышения прозрачности рынка и качества торгуемых ценных бумаг.

В частности, с 1 января 2019 года в отношении акций, включенных в котировальные списки Биржи, усиливаются требования к минимальному значению дневного медианного объема сделок:

- Для высшего котировального списка повышается требование к минимальному значению дневного медианного объема (ДМО) сделок с 1 млн до 3 млн рублей;

- Если ДМО составит ниже 3 млн рублей, но не менее 1 млн рублей, эмитенту необходимо заключить два договора с

( Читать дальше )

CEO Binance жестко ответил на обвинения в листинге монет за дополнительную плату

- 12 августа 2018, 13:45

- |

Основатель блокчейн-платформы Expanse Кристофер Франко заявил, что Binance берет плату за листинг монет в размере 400 Биткоинов. В Twitter разгорелся нешуточный скандал, в результате объясняться пришлось самому Чанпену Чжао.

Франко так описывает случившееся: он через официальную форму на сайте биржи связался со службой поддержки, ему ответили на электронную почту, в сообщении представители Binance написали, что стоимость листинга токена Expanse (EXP) составит 400 Биткоинов. Франко с этим не согласился и вынес переписку на публичное обсуждение.

Глава Binance сразу же заявил, что его компания не берет никакую дополнительную плату за размещение монет на площадке. А некоторые пользователи посчитали, что Франко просто столкнулся с мошенниками. Еще одна версия — сотрудники биржи в частном порядке предлагают листинг проектам и берут за это деньги.

Франко такой ответ не устроил, и он обвинил Чжао во лжи. Глава биржи ответил, что для Binance гораздо важнее качество проекта, поэтому шиткоины не появятся на площадке ни за 400, ни за 4000 Биткоинов. Более того, людям, возглавляющим блокчейн-проекты, следует быть умнее и не попадаться на e-mail-мошенничество.

Coinbase проведет листинг Ethereum Classic 7 августа

- 04 августа 2018, 10:19

- |

Американская биржа анонсировала листинг криптовалюты в июне, с тех пор шли приготовления к этому событию, которые сейчас входят в финальную стадию.

Coinbase сообщила, что тестирование уже в своей заключительной фазе, как только последние приготовления будут завершены, Ethereum Classic появится на площадке. Впрочем, следует учитывать, что пока эта дата приблизительная, она может быть сдвинута.

Однако, если все пойдет по плану, уже через три для Coinbase Prime и Coinbase Pro начнут прием ETC-депозитов. Представители биржи рассказали, что прием депозитов продлится 24 или 48 часов. Когда этот процесс закончится, на Coinbase официально откроются торги Ethereum Classic.

Новость была хорошо воспринята рынком. Практически сразу после того, как биржа сделала заявление, курс Ethereum Classic вырос на 10%. Это значительный скачок. Осталось дождаться 7 августа, чтобы проверить, сможет ли Coinbase сдержать обещание.

Мосбиржа - должна нести ответственность за несоответствие облигаций уровню листинга - зампред ЦБ

- 21 июня 2018, 15:33

- |

ЦБ считает необходимым обсудить вопрос ответственности Московской биржи за несоответствие облигаций уровням листинга.

Первый зампред ЦБ Сергей Швецов:

«У Московской биржи должна быть ответственность. Если биржа декларирует некую сущность и инвестор полагается на нее, то она должна добросовестно выполнять свою работу по наполнению этой сущности. И если выявляются факты, когда практика отходит от того, что декларировано и инвесторы несут потери, то нужно определиться, а в какой мере биржа несет ответственность. То есть это административный штраф, дисквалификация руководства или некая финансовая ответственность»

( Читать дальше )

Лучшие хиты Миши Ж.: Про памп крипты

- 13 июня 2018, 20:05

- |

Продолжение банкета вокруг Миши Ж. ((https://www.facebook.com/Michaelzuh), который из теневого персонажа российской криптопесочницы всего за 3 месяца стал суперизвестен внутри нее и нарасхват для криптоивентов (на которые он все равно не ходит). На очереди очередная инструкция про пампинг монет и криптовалют.

======

О просьбах пампа крипты. 90% диалогов с фаундерами примерно такие.

Всегда задаю два вопроса:

1. На каких биржах вы уже листитесь?

2. Какой у вас объём монет?

Стандартные ответы:

1. Чаще всего, нигде не листятся. Проект только в голове. Но уже хотят памп.

Если вдруг листятся, то на биржах типа йобида, лайва, криптории. Т.е, там, где самая мизерная стоимость листинга. Или вообще бесплатная.

На этих биржах очень тяжело вытащить монету на большой объём торгов. По простой причине: йобит сам пампит свои же монетки. СВ, Вент, СПК и прочие монеты, которые они же и сували в инвест бокс и доводили объём торгов до 200-300 бтц\сутки на пике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал