макро из США

Полный “All in one Макро обзор” – выпуск №9 от 05.09.2022”

- 05 сентября 2022, 12:46

- |

InvestingAsHobby “Макро обзор – выпуск №9 от 05.09.2022”

Вернулся с летних каникул. “Sell in May and go away” как говорят на рынках. Пора обновить макроанализ и посмотреть, что изменилось.

Немного изменил форму подачи, надеюсь так будет более доступно. Как по мне получился крутой и полный “All in one” обзор.

Disclaimer – всё, что написано выше и ниже – субъективная оценка не более. Которая не должна использоваться доля принятия инвестиционных решений. “Так как мы не можем предсказать события в мире и решения зависящие от настроения политиков, регуляторов или топ менеджеров компаний.” Но можем свежим взглядом посмотреть на текущую ситуацию, вспомнить, что было при таких факторах в истории и предположить варианты дальнейшего развития событий.

Общие индикаторы рынка и Макро показатели USA

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

InvestingAsHobby Еженедельный макро обзор – выпуск №3 от 28.03.2022

- 28 марта 2022, 11:36

- |

Среднесрочные возможные события, их вероятное влияние и риски

USA Ужесточение политики – Дальнейшее повышение ставки ФРС, QT

- Следующее повышение ставки может быть сразу на 0.5%

- Пауэлл обозначил более быстрые сроки QT

- Рост доходностей облигаций -> Снижение акций (частично в цене)

- Укрепление доллара -> Снижение цен на сырьё и активы

- Снижение инфляции как следствие повышения ставки

- Снижение ликвидности как следствие QT

- Рост стоимости привлечения средств – меньше инвестиций – сдуваются пузыри в активах

- Возможна – Глобальная рецессия

Напряжённость Китай – Тайвань

- Геополитические риски

- Риски владения ADR

- Тайвань – влияние на производство полупроводников

Рынок РФ вероятные риски

- Земедлилось кредитование из-за высокой ставки

- Инфляция из-за ослабления рубля к USD и EUR, так как большое количество товаров и средств производства импортируется, а стоимость сырья выравнивается с мировыми рынками.

- Возможно снижение доходов компаний из-за санкций

- Рублёвый рост доходов компаний – экспортёров, на которые не повлияют санкции

- Если доходность ОФЗ будет 20%, то и на рынке акций инвесторы захотят схожую доходность. Компании – не экспортёры – квазиоблигации особенно, у которых не будет видно потенциала роста доходов в рублях.

- Неопределённость дальнейшего развития геополитической ситуации

- Доп риски по РФ: Новые санкции, отказ от выплат дивидендов, выкуп и делистинг с рынка и по низким ценам.

- Рост безработицы

- Снижение ВВП

- Новые санкции, неопределённость

( Читать дальше )

Финал.

- 09 мая 2021, 23:39

- |

В сша начался очередной… кризис.

У нас есть время до февраля следующего года. В это время будут какие-то предприняты меры. А так до нг нужно уносить ноги. А по цифрам может 4200 стало разворотом. Никаких 4800 не будет.

Есть ещё очевидные вещи что кризис уже произошёл.

Запомним как всё было. Какие пузыри были в этот раз.

- … а может показалось

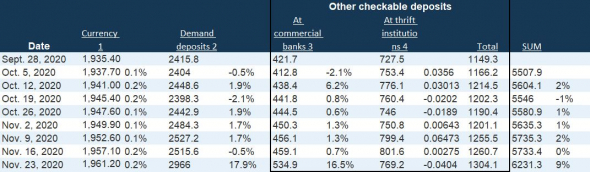

Скачок в денежном агрегате M1 (США)

- 06 декабря 2020, 16:03

- |

( Читать дальше )

К чему приведет смягчение ДКП.

- 02 сентября 2019, 12:35

- |

Мой канал t.me/khtrader

▪️В экономической теории, в частности кейнсианстве, важным показателем экономического роста выступает IS-кривая, данная кривая отображает баланс между инвестициями и сбережениями. Все мы знаем, что сбережения вытесняют инвестиции и наоборот. Все потому, что на уровень данного баланса влияет уровень процентной ставки.

▪️В монетаристской модели, снижение ставок приводит к росту инвестиций… но в ущерб сбережений. т.к. стоимость денег снижает издержки по наличным деньгам, что приводит к расширению потребления и инвестиций.

Если по-простому, чем ниже процент, тем меньше желающих вкладывать деньги в приносящие фиксированный процент активы в пользу текущих расходов.

➡️Почему со снижением процента возникает риск ликвидности в будущем?

▪️Депозиты (один из активов с фиксированным доходом) являются основным источником ликвидности для коммерческого банка. Т.е. снижение ставки снижает приток денег, и в момент роста риска, отток ликвидности ставит банк в состояние неплатежеспособности, даже если отчетность у банка хорошая. Все по тому, что банковская система имеет структуру частичного покрытия.

( Читать дальше )

Валютные войны. Часть вторая. Монетарная политика.

- 08 августа 2019, 11:25

- |

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

( Читать дальше )

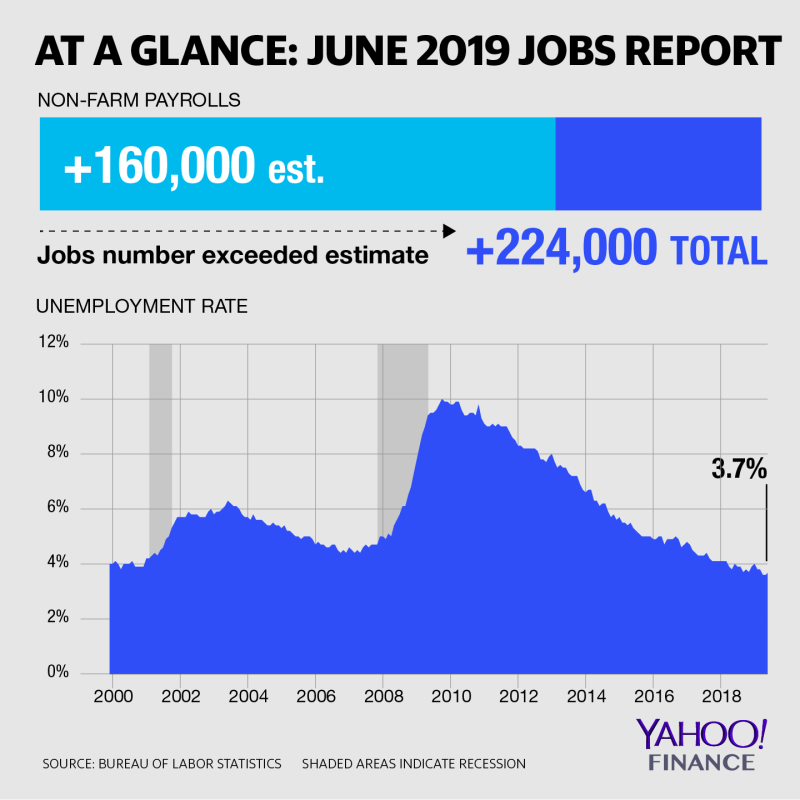

Отчет о рабочих местах в США в июне

- 05 июля 2019, 16:16

- |

Экономика США добавила 224 000 несельскохозяйственных рабочих мест в июне, согласно Бюро статистики труда (эксперты предполагали всего +160 000, прим. sng)

Уровень безработицы вырос до 3,7%. Экономисты ожидали, что уровень безработицы останется стабильным на уровне 3,6%. Между тем, среднечасовая прибыль выросла на 0,2% с мая и на 3,1% г/г.

Секторы с наиболее заметным ростом рабочих мест в июне включали в себя профессиональные и бизнес-услуги, здравоохранение, транспорт и складирование. Занятость в промышленности выросла в июне, было создано 17 000 рабочих мест. Экономисты прогнозировали 3000 рабочих мест в секторе.

https://finance.yahoo.com/news/us-june-jobs-payrolls-report-161858754.html

От себя: вроде бы абсолютное количество рабочих мест выросло, но и безработица при этом выросла. Противоречиво, но факт.

Эффект сорванной резьбы. Гешефтмахеры на распутье

- 28 июня 2019, 22:07

- |

Все главные успехи американской экономики последних 10 лет были достигнуты за счёт роста рычага Dept/Equity, при ниспадающей ставке рефинансирования ФРС. Корпорации набрали дешевых денег в долг и попытались на них дополнительно раскрыться в рынке, доведя свой рычаг до безумного значения 5 (среднее по больнице). Но практически сразу же они споткнулись о рыночное ограничение. Структура издержек не позволила им продвинуться со своим товаром на развивающиеся страны (там структура спроса другая, по ценникам США не продать). Тогда они начали бодаться друг с другом в своём периметре — и тем самым окрасили рыночный океан красненьким, резко снизили рентабельность продаж в конкурентной борьбе. Остался один драйвер ROE — кредиты. Но экстенсивный рыночный рост себя исчерпал. Тогда корпорации вдруг смекнули, что можно все те же самые кредиты перелить с промышленного рынка на финансовый, встав на подбор своих собственных акций в режиме бай-бэк, прибивая к земле товарные цены через деривативы. Они исказили естественную структуру спроса и предложения на акции собственных компаний, выведя за скобки розничного покупателя. И всё это ради того, чтобы показать инвесторам: вы держите на руках реальные ценности, которые имеют склонность только расти

( Читать дальше )

Что будет с S&P500? Макроэкономический обзор.

- 16 декабря 2018, 13:16

- |

В видео мы «пройдемся» с Вами по экономическим реалиям США.

Проанализируем денежный рынок в штатах.

Проанализируем ожидания участников рынка.

( Читать дальше )

Вероятность рецессии в экономике США

- 18 октября 2018, 19:07

- |

Недавно прочитал очередной выпуск «Top of Mind» от Goldman Sachs. Это серия интервью различных американских финансовых аналитиков, управляющих активами и инвесторов на определенную тему. В этот раз обсуждался как раз риск рецессии в экономике США. Как и всегда, единого представления у экспертов относительно даты начала рецессии и ее глубины нет. Однако ни один эксперт не считает вероятным ее начало в 2019 году.

Лишь один эксперт верит, что федеральной резервной системе удастся совершить «мягкую посадку», просто замедлив темпы роста экономики. Остальные же считают, что в 2020-21 гг. мы увидим настоящий финансовый кризис со всеми вытекающими.

Итак, представляю несколько утверждений, которые подкрепляют мнение о том, что кризис в моменте маловероятен, однако есть тревожные сигналы того, что в ближайшие пару лет наступит точка невозврата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал