маржин колл

Николай Маржин заглянул в гости к Распадской, Интеррао и ММК))

- 28 февраля 2017, 13:19

- |

- комментировать

- Комментарии ( 6 )

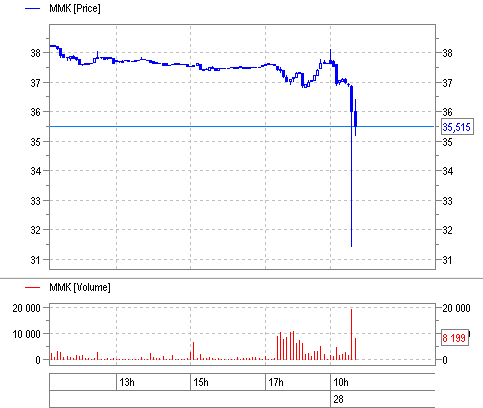

Спайки в акциях

- 28 февраля 2017, 10:44

- |

видели что на акциях споте сейчас было?5 минутный график

Магнит, ММК, Алроса, НЛМК, Сургут преф

в один момент кто-то по рынку шлёпнул

по несколько % шипы

Спайки произошли синхронно на многих акциях в 10:38…

Жёсткие маржинколы

- 28 февраля 2017, 10:41

- |

РАСПАДСКАЯ на 20% в моменте

ММК на 13% в моменте

( Читать дальше )

Упущенная прибыль

- 17 февраля 2017, 10:20

- |

Левая часть графика это беда.Смотришь и понимаешь все свои ошибки.Смотришь, понимаешь и продолжаешь их делать .

Упущенная прибыль, вот что толкает на новые ошибки, вход в рынок против ТС, и выход такой же .

И как мне кажется, а нет никакой упущенной прибыли, прибыль это то что на счете у тебя а не на графике

Не важно сколько движения взято, важно действовать по ТС, если она приносит профит.Если она приносит профит

то его можно потратить в магазине, потратить в магазине левую часть графика, после входа в рынок против ТС и полученного убытка

то же можно, но не нам, а тем кто не суетился и брал мало но надежно.

Брокер выставляет зеркальные заявки...

- 17 февраля 2017, 00:33

- |

Здравствуйте, господа трейдеры-спекулянты-инвесторы...

Каждый из Вас рано или поздно сталкивался с ситуацией, когда появляется ощущение, что кто-то играет целенаправленно против тебя. Т.е. ты долго выбираешь актив, изучаешь фундамент, смотришь графики, рисуешь уровни, подключаешь индикаторы и вот вроде все за рост… Ты покупаешь, иногда даже с плечом, чаще без него, и как назло актив начинает дешеветь. Причем никаких предпосылок для этого нет. Ни новостей, ни ухудшения показателей деятельности компании, ни форс-мажоров.

( Читать дальше )

7% в USD фиксированно на гарантиях Сбербанка и ВТБ ….. А СТОИТ ЛИ?! (ЧАСТЬ 1)

- 12 февраля 2017, 17:11

- |

В силу своей излишней консервативности для меня всегда был и остаётся единственным инструментом для сохранения свободных денежных средств обычный банковский вклад. При этом большую часть своих средств я храню в долларах и, как показала история, в общем-то делаю это не зря. К сожалению, текущие ставки по банковским вкладам (а у меня средства размещены под 0.25%) не радуют, и сейчас невольно задумываешься об альтернативных вариантах инвестиций. Но терять такие преимущества банковского вклада как надежность, гарантированность ставки и отсутствие рыночных рисков я не готов.

А здесь на днях мне раздается звонок. К слову сказать, предложения от различного рода финансовых компаний мне поступают на регулярной основе, и отношусь я к ним крайне скептически, но признаюсь, этот звонок мне заинтересовал. Девушка с милым голосом представилась сотрудником крупной брокерской компании (дабы не заниматься рекламой название опустим) и сказала, что они сейчас готовы дать

( Читать дальше )

Крупный продавец валюты подкинул рубль до максимума за 1,5 года

- 02 февраля 2017, 23:22

- |

Рубль резко укрепился в ходе вечерней сессии на Московской бирже.

В отсутствии значимых новостей и при стабильных котировках нефти курс доллара в считанные минуты рухнул на почти на рубль и достиг нового минимума с июля 2015 года — 58,56 рубля.

Движение сопровождалось массированными продажами валюты. В общей сложности за 9 минут в рынок было влито 205 млн долларов, свидетельствуют данные терминале Quik.

Аналогичные продажи прокатились в паре евро-рубль — крупный игрок реализовал 34 млн евро, опустив курс с 64,3 до 63,2 рубля (минимум с 19 января).

Валюту продавали по любому доступному курсу, собрав почти все заявки на ее покупку, которые были на тот момент зарегистрированы биржей. Оборот торгов, традиционно падающий вечером, взлетел в 20 раз в паре доллар-рубль и 25 раз в паре евро-рубль.

Вместе с рублем почти на 2% подскочил фьючерс на индекс РТС. Валютный «выброс» завершился в 20.31 мск, после чего доллар и евро поползли вверх и через два часа практически вернулись к исходным отметкам.

( Читать дальше )

ТОРГОВЛЯ ПРОТИВ МОИХ СДЕЛОК -> ТОЧНЫЕ ТОРГОВЫЕ СИГНАЛЫ!

- 14 декабря 2016, 03:53

- |

Позиции:

62 лота в покупке BR-1.17(BRF7)

Из них:

51 лот по цене 56,35 (тут же разворот вниз)

5 лотов по цене 55,65

3 лота по цене 55,66

2 лота по цене 55,90

1 лот по цене 55,98 (тут же разворот вниз)

«Услуга» пониженное ГО позволит докупить еще на открытии с 10:00 мск.

Необходимо будет закрыть в «+» или «-» излишки по услуге пониженное ГО до 18:45 мск.

На закрытие 13.12.17 по счету:

Внесено в сумме с 09.11.17 по 13.12.17: 1 206 950 руб.

Сейчас в активе, по текущим ценам: ~ 230 000 руб.

Убыток: ~ — 80,95%

Пополнил счет 14.12.17: +1 893,2 руб. (все что было на карте).

Брокер Финам пополняет лимиты в терминале Finam Trade

после произведенных пополнений счета, только в случае

многочисленных писем и звонков,

в ином случае пополнение может вообще не быть

или будет произведено не как заявлено до начала торговой сессии,

а после обеда последующего дня или вообще через несколько дней.

Завтра пополню еще на ~ +30 000 руб.

( Читать дальше )

ТОРГОВЛЯ ПРОТИВ МОИХ СДЕЛОК -> SUPER PROFIT!

- 13 декабря 2016, 19:08

- |

Как только купил цена пошла вниз.

146 лотов с усугой пониженное ГО, тейк профит планировал: 56.72

На данный момент при цене 55.55 меня огорошили тем, что забрали и продали в клиринговую паузу 95 лотов, как оказалось позицию в любом случае сокращают в 18:45 ежедневно, если не сократил ее сам, потому что услуга пониженное ГО дает максимальные плечи 1:13.

Продажа в минус 95 лотов купленных по 56,35 и проданных по 55,58: — 81 000 руб.

Это действие риск менеджера во время ежедневного клиринга, о котором я даже не знал.

Итог: -81000 руб.

До нее была сделка:

0. Покупка 29.11 USDRUB_TOM 65.3 (маржин кол)

Как только купил 248 лотов, цена пошла них.

Итог: — 825 000 руб.

Общий итог: — 906 000 руб.

Принимаю советы и рекомендации.

Выдержка есть, остального видимо не имею.

Заметки адвоката - валютные ипотечники закрывают долгосрочный шорт по доллару!

- 08 декабря 2016, 13:16

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал