минфин

Минфин и ЦБ представили стратегию развития финансового рынка до 30 г

- 13 сентября 2021, 09:45

- |

1. Укрепление доверия розничного потребителя и инвестора к финансовому рынку через

усиление его защищенности, повышение финансовой грамотности и расширение доступности финансовых услуг.

2. Развитие современного финансового рынка для удовлетворения потребностей россий-ской экономики в инвестициях и эффективных платежных сервисах.

3. Обеспечение финансовой стабильности – бесперебойного функционирования фи-нансового рынка, в том числе в условиях стресса.

НАПРАВЛЕНИЯ РАЗВИТИЯ РОССИЙСКОГО ФИНАНСОВОГО РЫНКА

- защита прав потребителей финансовых услуг и инвесторов, повышение финансовой грамотности

- содействие цифровизации

- повышение доступности финансовых услуг для граждан и бизнеса

- содействие конкуренции на финансовом рынке

- обеспечение финансовой стабильности

- расширение вклада финансового рынка в достижение целей устойчивого развития (esg)

- развитие длинных денег (долгосрочного финансирования)

- развитие регулирования секторов финансового рынка

cbr.ru/Content/Document/File/124658/onrfr_project.pdf

- комментировать

- Комментарии ( 0 )

Людей без чувства юмора, прошу не читать.

- 10 сентября 2021, 20:12

- |

"… — А печатный станок, выключать не пробовали?!...

— У нас красная кнопка сломалась. Мы уже 100500 раз её нажимали, а станок не выключается.

— Так там рубильник есть. Просто его вниз опускаете и всё.

— Если вы такие умные, то почему наши акции покупаете, а не свои, российские ?! Значит вы уверены, что наш станок никогда не вырубится. А если вы уверены, то почему ??.. Кстати, нужно проверить, что за «электрик» последний раз делал тех.осмотр печатного станка........."

У Минфина очень большие планы по приватизации по никому не нужным объектам казны, а потом уже - голубым фишкам

- 08 сентября 2021, 15:57

- |

«У нас очень большие планы по приватизации, но планы эти состоят, наверное, не сколько из „голубых фишек“ российской экономики… Мы это все… обязательно жахнем, но не сейчас, немножко на будущее. Как можно скорее наша задача избавиться от колоссального количества в целом никому не нужных объектов казны»

Конец бюджетному правилу.Силуанов - бухгалтер.

- 31 августа 2021, 07:26

- |

Подробнее: https://eadaily.com/ru/news/2021/08/30/vlasti-rossii-obyavili-o-revolyucionnyh-izmeneniyah-v-upravlenii-gosfinansami

какие планы у минфина?

- 02 августа 2021, 20:44

- |

Минфин завершил конверсионные операции для приведения ФНБ к новой нормативной структуре, доллар США исключен

- 06 июля 2021, 19:21

- |

5 июля 2021 г. Министерство финансов РФ завершило проведение конверсионных операций для приведения фактической структуры средств ФНБ к новой нормативной структуре.

Из структуры средств ФНБ:

- исключен доллар США,

- доля фунта стерлингов сокращена до 5,0%,

- доли евро и китайского юаня увеличены до 39,7% и до 30,4% соответственно,

- доля японской иены составила 4,7%,

- доля безналичного золота – 20,2%.

Указанные конверсионные операции осуществлены со средствами ФНБ в иностранной валюте, размещенными на счетах в Банке России по состоянию на 1 июля 2021 г., а также со средствами федерального бюджета в иностранной валюте в эквиваленте 31,6 млрд. рублей, зачисленными в Фонд 2 июля с.г. в целях его формирования в соответствии с законодательством Российской Федерации.

Минфин России :: Пресс-центр :: О структуре средств ФНБ в разрешенной иностранной валюте и золоте (minfin.gov.ru)

Минфин купит валюту и золото на ₽296 млрд с 7 июля по 5 августа

- 05 июля 2021, 12:52

- |

Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета, связанный с превышением фактически сложившейся цены на нефть над базовым уровнем, прогнозируется в июле 2021 года в размере +242,0 млрд руб.

Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам июня 2021 года составило +54,1 млрд руб.

Таким образом, совокупный объем средств, направляемых на покупку иностранной валюты и золота, составляет +296,0 млрд руб.

Операции будут проводиться в период с 7 июля 2021 года по 5 августа 2021 года, соответственно, ежедневный объем покупки иностранной валюты составит в эквиваленте 13,5 млрд руб.

Минфин России :: Пресс-центр :: О нефтегазовых доходах и проведении операций по покупке/продаже иностранной валюты и золота на внутреннем валютном рынке (minfin.gov.ru)

Минфин РФ: Россия откажется от заявок на ОФЗ от клиентов из США

- 28 июня 2021, 18:08

- |

28.06.2021 17:35

28.06.2021. Минфин России информирует, что в связи с введенным властями США запретом на участие американских инвесторов в первичном размещении государственных ценных бумаг Российской Федерации, ПАО Московская Биржа при проведении аукционов по размещению ОФЗ будет отклонять заявки, поданные за счет клиентов, при регистрации которых в качестве иностранного государства, в котором зарегистрирован данный клиент, указаны США.

minfin.gov.ru/ru/press-center/?id_4=37532-ob_osobennostyakh_provedeniya_auktsionov_po_razmeshcheniyu_ofz

Почему доходность по казначейским бумагам США не предсказывает инфляцию? Для роста акций и крипты ещё есть пространство

- 21 июня 2021, 16:20

- |

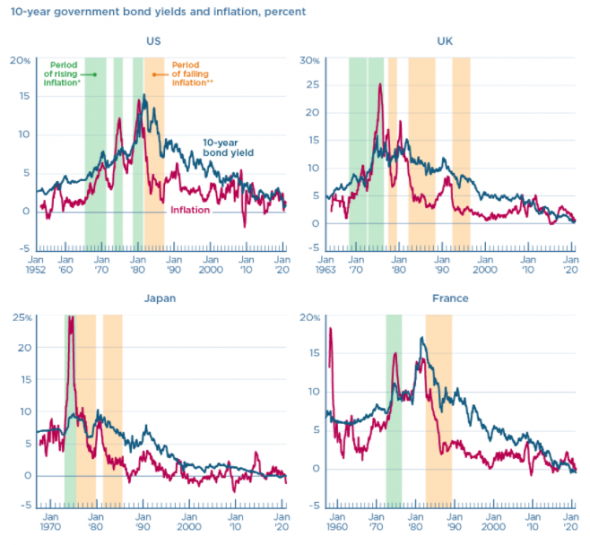

Последнее исследование The Peterson Institute for International Economicsпоказало, что суждение о том, что облигации должны предсказывать инфляцию неверно, изучив инфляцию и облигации более чем за 50 лет в разных странах. Суть исследования в том, что часто инфляция растёт раньше роста доходности казначейских бумаг, таким образом вероятно наоборот предсказывая будущий рост доходности. А будущую доходность можно прогнозировать исходя из средней 10-и летней инфляции.

Кроме того, в последнем квартале, Казначейство США занимало меньше, чем весь QE от ФРС. Получается так, что ФРС выкупая активы к себе на баланс не давала кривой доходности расти, тем самым инвесторы, которые принимают доходность облигаций как будущую инфляцию всё это время находились и находятся в полном заблуждении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал