SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

минфин

Исполнение бюджета

- 15 ноября 2017, 20:52

- |

Исполнение бюджета январь-октябрь 2017:

Доходы: +17.6% (12282.3 млрд. против 10441.6 за 2016)

Расходы: +5.1% (12576.4 млрд. против 11956.6)

Дефицит: 294 087 млн.

- комментировать

- Комментарии ( 1 )

ослабление рубля

- 10 ноября 2017, 17:40

- |

одна из возможных причин ослабления рубля на растущей нефти:

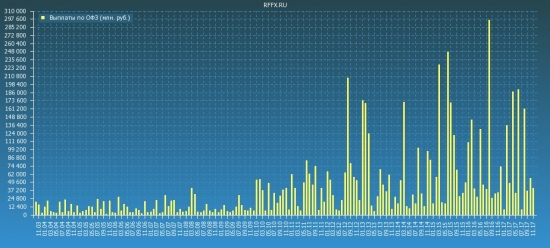

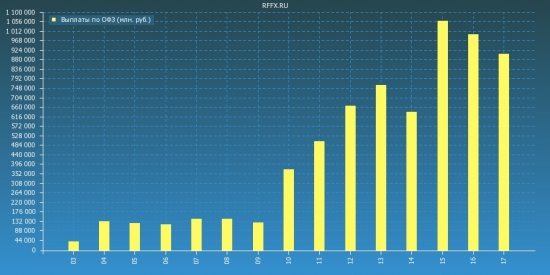

«Традиционно существенные объемы выплат по данным макростатистики приходятся на декабрь (15 млрд долл. США)...»

«Кроме того, сопоставимый объем выплат (в размере 16 млрд долл. США) приходится на январь 2018 год...» сайт ЦБ

итого более 30 млрд.$ предстоит отдать в следующие 2 месяца.

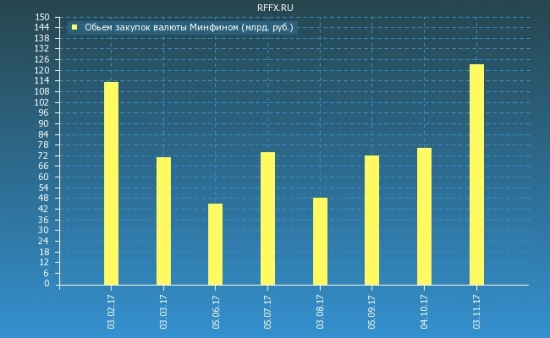

другая возможная причина- закупка валюты минфином (источник)

рекордная закупка ноябрь-декабрь — более 122 млрд. руб:

кросспост rffx.ru

Минфин в ноябре увеличит закупку валюты на 62%

- 03 ноября 2017, 16:23

- |

В ноябре Минфин планирует значительно увеличить закупки валюты по сравнению с предыдущим месяцем. Аналитики не считают, что это окажет существенное влияние на курс рубля

Минфин в ноябре планирует закупить иностранной валюты на нефтегазовые рублевые сверхдоходы на 62% больше, чем купил месяцем ранее, — на 123 млрд против 76 млрд руб., следует из сообщения ведомства (есть у РБК).

Подробнее на РБК:

www.rbc.ru/economics/03/11/2017/59fc3a0e9a794751a0819214?from=main

О минфине и SI - и почему стоит проверять информацию дважды

- 03 ноября 2017, 13:07

- |

Сейчас многие пишут — что вот Минфин стал покупать много валюты и поэтому рубль все не может укрепится (а доллар рубль должен быть примерно 53 уже).

Так вот Минфон на самом деле — продает валюту, а не покупает. Ибо у нас есть дефицит фондов. И сколько бы он не купил — ему надо продать все это плюс что то еще что бы покрыть дефицит фондов.

К примеру цитата -«Как указывает Минфин, в целях обеспечения сбалансированности (покрытия дефицита) бюджета Пенсионного фонда РФ в октябре часть средств ФНБ на счетах в Банке России в сумме $1,28 млрд, 1,09 млрд евро, 0,21 млрд фунтов стерлингов была реализована за 164,18 млрд рублей, а вырученные средства зачислены на счет по учету средств федерального бюджета в валюте РФ.»

То есть продано около 2.4 млрд долларов в месяц для покрытия дефицита. Если вы думаете что в ноябре будет продана меньшая сумма вы заблуждаетесь.

Если вы думаете но вот покупки — продажи в итоге там наверное окол нуля.

Нет — размер фондов тоже уменьшился и уменьшился серьезно.

( Читать дальше )

Так вот Минфон на самом деле — продает валюту, а не покупает. Ибо у нас есть дефицит фондов. И сколько бы он не купил — ему надо продать все это плюс что то еще что бы покрыть дефицит фондов.

К примеру цитата -«Как указывает Минфин, в целях обеспечения сбалансированности (покрытия дефицита) бюджета Пенсионного фонда РФ в октябре часть средств ФНБ на счетах в Банке России в сумме $1,28 млрд, 1,09 млрд евро, 0,21 млрд фунтов стерлингов была реализована за 164,18 млрд рублей, а вырученные средства зачислены на счет по учету средств федерального бюджета в валюте РФ.»

То есть продано около 2.4 млрд долларов в месяц для покрытия дефицита. Если вы думаете что в ноябре будет продана меньшая сумма вы заблуждаетесь.

Если вы думаете но вот покупки — продажи в итоге там наверное окол нуля.

Нет — размер фондов тоже уменьшился и уменьшился серьезно.

( Читать дальше )

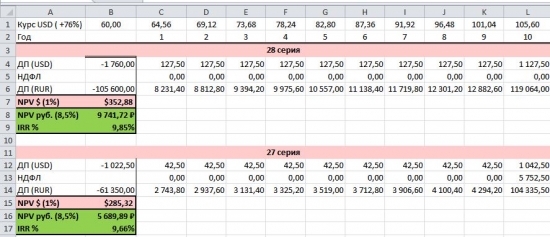

Опровержение вчерашней мысли по 28 серии Евробондов (((( (ссори)

- 25 октября 2017, 13:57

- |

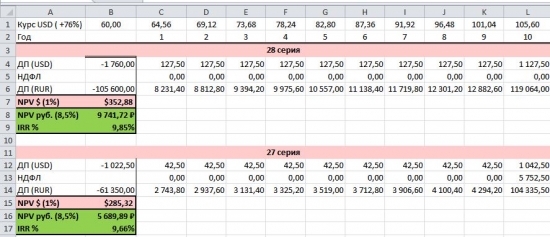

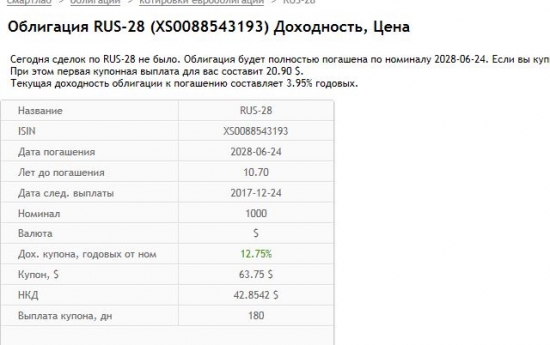

Прошу прощения… поторопился с выводами вчера, а «слона то не заметил» - за 28 серию придется заплатить почти в 2а раза больше, чем за любую другую облигацию — 176$. Таким образом при расчете чистой приведенной стоимости инвестиций (27 и 28 в сравнении)… примерно все одинаково ....

Уникальность Евробонда МинФина 28 серии.

- 24 октября 2017, 10:57

- |

В последнее время начал разбираться с Евробондами РФ и обратил внимание на Еврооблигацию МинФина 28 серии

Может кто-то раньше и писал, но я ничего не нашел. А уникальность заключается в следующем и лежит в области налогооблажения для ФЛ (НДФЛ):

1. Доходность к погашению в районе 4% — что очень неплохо для текущей ситуации в USD;

2. НДФЛ не облагается КД (купонный доход), как и у всех облигаций МинФина (с нового года кажись и по всем корпоратам РФ также не будет КД облагаться НДФЛ);

3. Доходность купона 12,75%, т.е. получая 4% к погашению вы дополнительно получаете (купив сейчас) (12,75%-4%)*13%=1,14% доходов в виде возмещения НДФЛ с, т.о. облигация уже приносит не 4% к погашению (гарантированные Минфином), а 5,14% в USD;

4. Для тех кто верит в рост USD по отношению к RUR: 28 серия торгуется 176% от номинала и к погашению выйдем на 100%, таким образом при росте USD в 1,76 раза, вы не заплатите НДФЛ, так как этот рост нивелирует падение стоимости базового актива. Вся льгота с данного снижения аккумулируется в КД по которому не платится НДФЛ.

( Читать дальше )

Может кто-то раньше и писал, но я ничего не нашел. А уникальность заключается в следующем и лежит в области налогооблажения для ФЛ (НДФЛ):

1. Доходность к погашению в районе 4% — что очень неплохо для текущей ситуации в USD;

2. НДФЛ не облагается КД (купонный доход), как и у всех облигаций МинФина (с нового года кажись и по всем корпоратам РФ также не будет КД облагаться НДФЛ);

3. Доходность купона 12,75%, т.е. получая 4% к погашению вы дополнительно получаете (купив сейчас) (12,75%-4%)*13%=1,14% доходов в виде возмещения НДФЛ с, т.о. облигация уже приносит не 4% к погашению (гарантированные Минфином), а 5,14% в USD;

4. Для тех кто верит в рост USD по отношению к RUR: 28 серия торгуется 176% от номинала и к погашению выйдем на 100%, таким образом при росте USD в 1,76 раза, вы не заплатите НДФЛ, так как этот рост нивелирует падение стоимости базового актива. Вся льгота с данного снижения аккумулируется в КД по которому не платится НДФЛ.

( Читать дальше )

"Роснефтегаз", "Газпром" и "Транснефть" не заявили Минфину планы по дивидендам-2017

- 17 октября 2017, 15:57

- |

Роснефтегаз, Газпром и Транснефть не представили в Минфин расчеты по дивидендам за 2017 год. Таким образом, бюджет в следующем году рискует недополучить порядка 200 миллиардов рублей, если эти компании не заплатят дивиденды, что маловероятно. Об этом сообщил замминистра финансов Владимир Колычев.

Прайм

«Они не заявляли публично, что вообще будут платить — »Транснефть", «Газпром» и «Роснефтегаз», — сказал онОтвечая на вопрос, шла ли речь об этих дивидендах в отчете Счетной палаты, которая предупреждала о рисках недополучить в бюджет 200 миллиардов рублей, Колычев сказал:

«Порядок — около 200 миллиардов, там чуть поменьше, порядок именно такой. Это если они вообще ничего не заплатят. Такое, на самом деле, редко бывает».

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал