ммк

Дивидендная доходность российских производителей стали ожидается на уровне 2-3% - Альфа-Банк

- 19 октября 2020, 21:49

- |

По ожиданиям, Китай сможет произвести свыше 1 млрд т стали в 2020 г., и ключевые поставщики железной руды стремились удовлетворить спрос Китая на железную руду. Китаю было необходимо нарастить закупки железной руды из альтернативных источников. Цены на мировые бенчмарки на сталь выросли в конце 3К20. Экспортные цены на горячекатаный рулон достигли $480-500/т FOB, тогда как европейские цены достигли 500-550 евро/т EXW (+15% м/м) в сентябре. На этом фоне мы ожидаем сильную финансовую отчетность за 3К20 российских производителей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Пятничные мысли про MSCI Russia

- 16 октября 2020, 17:25

- |

Mail.ru фактически обеспечил себе место в индекса в эту ребалансировку, уж очень мощную поддержку осуществляет Сбер в финансировании.

Тинькофф по текущим тоже попадает, вопрос удержит ли цену в 1800 р (учитывая разлад с Яндексом, хотя может этот хайп с объединением поднимался не случайно, жутко выросла ликвидность торгов).

ВТБ скорее всего убежит от медведя и останется в индексе — текущий вес в 0.73% не даст ему уйти (хотя кто знает, может начнут продавливать). Какие фокусы будет совершать, чтобы не вывалиться оттуда на следующем ребалансе — вопрос открытый.

ММК основной кандидат на вылет, интересно будут ли пытаться спасти вылет из индекса — мажоритарию надо срочно делать SPO + повышать котировки компании. Я купил акции, на мой взгляд, компания не сдастся, и сделает все, чтобы остаться в индексе MSCI, иначе зачем было входить туда пару лет назад? Кроме того компания операционно и финансово стабильна, светлое будущее ждет металлургов с нынешним курсом доллар/рубля.

А вы как думаете?

ММК. Обзор операционных показателей за 3-ий квартал 2020 года. Прогноз финансовых показателей и дивидендов

- 16 октября 2020, 09:28

- |

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

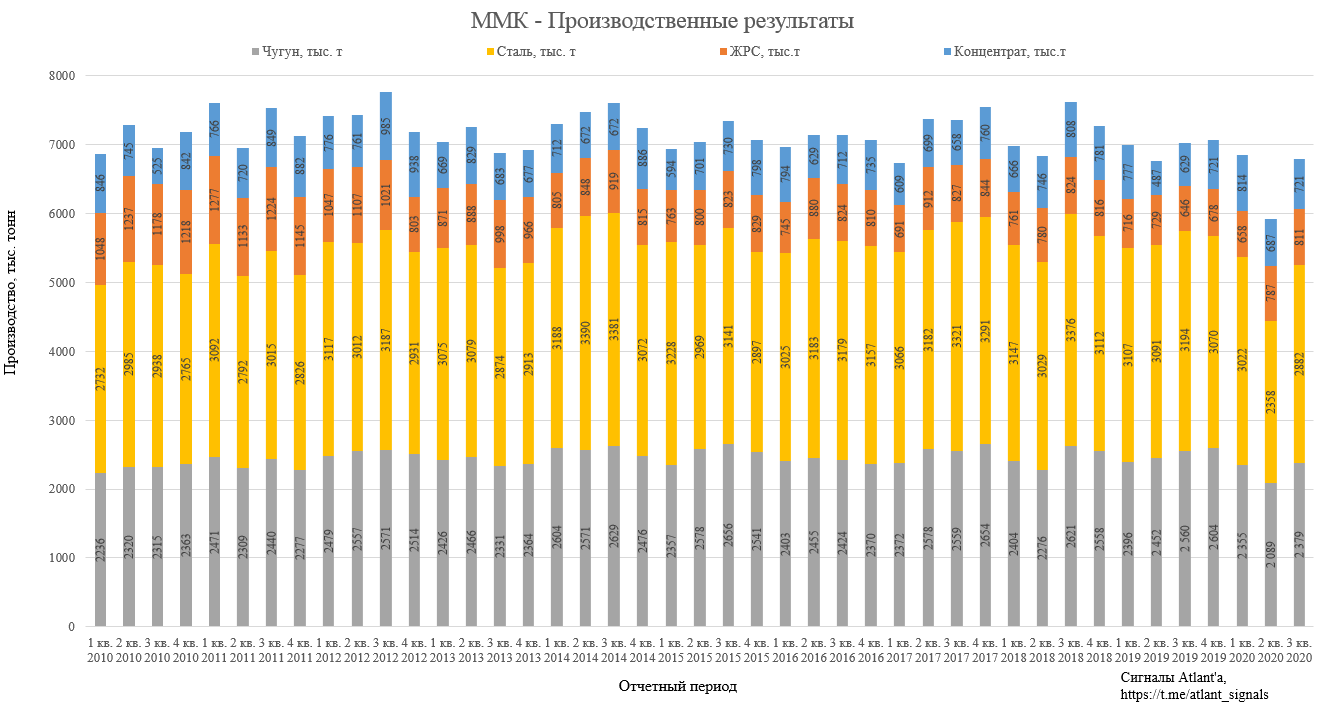

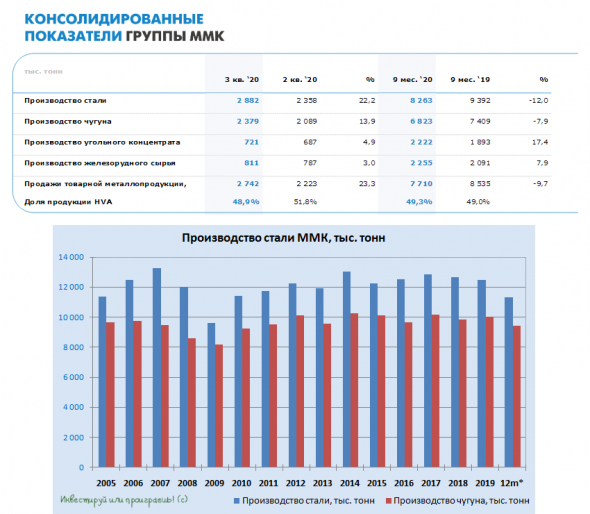

Объем выплавки чугуна вырос на 13,9% к уровню прошлого квартала и составил 2379 тыс. тонн на фоне восстановления спроса на сталь и завершения капитального ремонта доменной печи №2. К прошлому году снижение составило 7,1%.

Объем выплавки стали увеличился на 22,2% к уровню прошлого квартала и составил 2882 тыс. тонн в связи с оживлением деловой активности и запуском стана 2500 г/п в июле после плановой реконструкции, проведенной во 2 квартале. К прошлому году снижение составило 9,8%.

Объем производства угольного концентрата ММК-УГОЛЬ вырос на 4,9% к уровню прошлого квартала и составил 721 тыс. тонн в связи с увеличением процента выхода коксующихся углей и ростом спроса на угольный концентрат. К прошлому году рост составил 14,6%.

Производство ЖРС выросло на 3,0% и показало лучший результат за последние 2 года. К прошлому году рост составил 25,6%.

( Читать дальше )

Исключение акций ММК из индекса MSCI негативно для инвестиционного кейса компании - Альфа-Банк

- 14 октября 2020, 16:33

- |

Цены на оцинкованный прокат выросли почти на 8% к/к. В Турции было реализовано 200 тыс. т готовой продукции, что соответствует прогнозу компании. Цифра демонстрирует значительный 29% рост в квартальном сопоставлении. Что касается угольного сегмента, мы отмечаем рост производства концентрата коксующегося угля на 5% к/к и снижение объемов покупного коксующегося угля.

( Читать дальше )

ММК выплатит в виде дивидендов за третий квартал 100% свободного денежного потока - Sberbank CIB

- 14 октября 2020, 15:17

- |

Согласно нашим ожиданиям, свободный денежный поток по итогам 3К20 составит $185 млн с доходностью на уровне 3,6% (прогноз доходности свободного денежного потока ММК выше, чем для Северстали и НЛМК). Мы полагаем, что ММК выплатит в виде дивидендов за 3К20 100% свободного денежного потока. Компания представит финансовые результаты по МСФО 22 октября.Лапшина Ирина

Киричок Алексей, Лежнев Владимир

Sberbank CIB

ММК ожидает стабилизации внутренних цен в 4К20 около текущих уровней, т. к. экспортные цены перестали расти, а сезон повышенной строительной активности в России пошел на спад. Впрочем, внутренняя премия относительно очищенной экспортной цены уже низкая, что служит поддержкой для внутренних цен на сталь. Мы полагаем, что в 4К20 EBITDA компании останется на уровне 3К20, а свободный денежный поток, вероятно, испытает давление на фоне растущих капиталовложений (по прогнозам ММК, они в 4К20 составят $300 млн; для сравнения, наша оценка на 3К20 равна $200 млн), а также сезонного увеличения оборотного капитала. Таким образом, мы считаем, что фактическая EBITDA по итогам 2П20 окажется на 10% ниже консенсус-оценки Bloomberg.

В сравнении с конкурентами результаты ММК выглядят хуже по объемам выплавки и продажам - Промсвязьбанк

- 14 октября 2020, 11:54

- |

ММК нарастил в III квартале выплавку стали на 22,2% по сравнению со II кварталом, до 2,882 млн тонн. Продажи товарной метпродукции группой ММК в прошлом квартале увеличились на 23,3% ко II кварталу, до 2,742 млн тонн.

Производство стали по итогам 3кв. 2020г удалось нарастить благодаря завершению краткосрочных ремонтов доменного и конверторного производств. Ощутимый рост консолидированных продаж происходил на фоне более слабого результата предыдущего квартала. Позитивный эффект дало восстановление внутреннего спроса, рост доли продаж продукции с высокой добавленной стоимостью и рост цен. В сравнении с конкурентами результаты ММК за 9 мес. 2020 года выглядят хуже и по объемы выплавки и продаж. Тем не менее ожидаем рост финансовых показателей компании.Промсвязьбанк

Сильные операционные результаты ММК отражают тренд на восстановление в секторе - Атон

- 14 октября 2020, 10:54

- |

Производство чугуна увеличилось на 14% кв/кв до 2 379 тыс. т на фоне восстановления спроса на сталь и завершения капитального ремонта доменной печи. Производство стали также выросло — на 22% до 2 882 тыс. т, а продажи готовой стальной продукции достигли 2 742 тыс. т (+23% кв/кв). Доля продукции с высокой добавленной стоимостью снизилась до 49% (с 52% ранее) из-за роста выпуска листовой стали за счет завершения плановой реконструкции стана 2500. Производство концентрата коксующегося угля увеличилось на 5% кв/кв до 721 тыс. т.

ММК опубликовала сильные операционные результаты, которые отражают тренд на восстановление в секторе, как ранее уже продемонстрировали в своей отчетности Северсталь и НЛМК. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО по ММК из-за неблагоприятной для компании вертикальной интеграции в сырье (40% в коксующийся уголь и 20% в железную руду), а также низкой гибкости продаж (ослабление рубля снижает премию во внутренних ценах на сталь). ММК торгуется с консенсус-мультипликатором EV/EBITDA 2020П 3.8x, который соответствует ее собственному среднему 5-летнему значению.Атон

ММК отчитался о производственных результатах за 9m2020

- 14 октября 2020, 10:26

- |

⚒ После Северстали и НЛМК о своих производственных результатах за 3 кв. 2020 года отчитался ММК.

ММК продемонстировал квартальное восстановление объёмов производства стали (+22,2% кв/кв) и чугуна (+13,9% кв/кв), хотя о полноценном восстановлении этих показателей к докризисным уровням говорить не приходится. По итогам 9 месяцев 2020 года объём выплавки чугуна сократился почти на 8% (г/г) до 6,8 млн тонн (на фоне бушующей COVID-19 и затянувшимися плановыми работами в доменном производстве), производство стали снизилось на 12,0% до 8,26 млн тонн (на фоне замедления деловой активности и плановой реконструкции стана 2500 г/к).

Вот чем не может похвастаться ММК, так это сильными продажами по итогам 9 месяцев 2020 года. В то время как Северсталь отчиталась о скромном снижении реализации с января по сентябрь всего на 2% (г/г), а НЛМК и вовсе смогла нарастить продажи на 3%, у ММК этот показатель растерял почти 10%, составив 7,7 млн тонн. И это притом, что продажи HVA-продукции (с высокой добавленной стоимостью) также упали на 9,7% до 7,7 млн тонн, что указывает на дополнительное давление на рентабельность компании.

( Читать дальше )

Производство стали ММК за 9 мес -12% г/г

- 13 октября 2020, 10:59

- |

• Объем выплавки стали за 9 месяцев 2020 года снизился на 12,0% до 8 263 тыс. тонн относительно аналогичного периода прошлого года в связи со снижением потребности в стали на фоне плановой

реконструкции стана 2500 г/п и замедления деловой активности в связи с неблагоприятной эпидемиологической ситуацией во 2 квартале.

• Продажи товарной продукции по Группе ММК снизились к 9 месяцам прошлого года на 9,7% до 7 710 тыс. тонн.

• Продажи продукции HVA сократились на 9,1% по сравнению с уровнем 9 месяцев 2019 года до 3 800 тыс. тонн. Доля такой продукции в общем объеме реализации незначительно сократилась до 49,3%.

• Объем производства угольного концентрата за 9 месяцев 2020 года составил 2 222 тыс. тонн, рост на 17,4% к уровню 9 месяцев прошлого года в связи с окончанием модернизации обогатительной фабрики, проходившей в 2019 году.

( Читать дальше )

На возвращение к докризисным уровням ММК рассчитывать пока не приходится - Фридом Финанс

- 13 октября 2020, 10:36

- |

Я ожидаю, что ММК тоже продемонстрирует восстановление объемов производства чугуна и стали, хотя на возвращение к докризисным уровням рассчитывать пока не приходится. Падение производства обусловлено не только экономическими (конъюнктура рынков), но и технологическими (ремонт доменной печи) причинами. Производство стали могло составить 2600 тыс. тонн, а чугуна — 2200 тыс. тонн. Конъюнктура угольного рынка характеризуется превышением предложения над спросом как из-за переизбытка угля, так и из-за снижения объема производства металлов в Китае. Ожидаем нейтральной реакции инвесторов на отчет.Ващенко Георгий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал