мосБиржа

Калькулятор портфелей 2.1

- 27 декабря 2016, 21:54

- |

Всем привет.

Что, собственно, нового?

1. Добавлены FinEx ETF с Мосбиржи.

2. Данные по инструментам теперь не лежат в базе, а скачиваются (с Яхи или Мосбиржи) по необходимости. Во-первых, так меньше размер программы. Во-вторых, Мосбиржа запрещает давать их данные кому-либо. Для себя качай — а другим не давай! Вот я и не даю, теперь каждый какбэ качает сам. :) Обновление скачанных данных по кнопке на тулбаре или через диалог выбора инструментов.

3. Теперь не нужно будет качать обновления руками. Программа сама будет их проверять, скачивать и устанавливать (и себя и базу). Ну, я надеюсь. :)

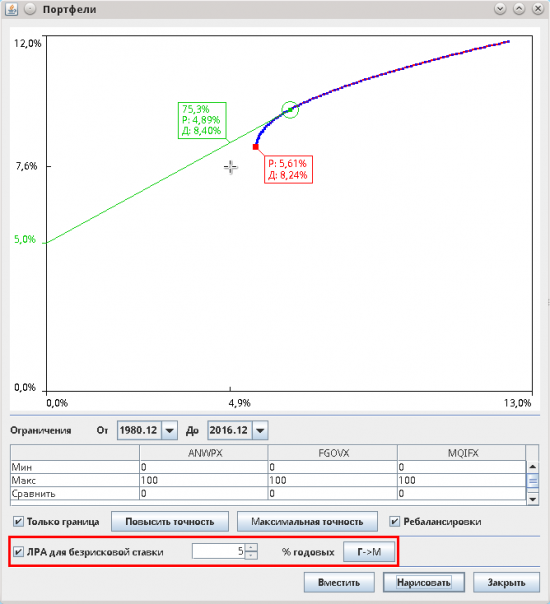

4. В окне портфелей появилась best possible capital allocation line (по-русски назвал ЛРА). Что это такое см. здесь и здесь. Штука полезная, особенно перед пенсией. :)

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 9 )

Стоимость брокерского обслуживания ВЫРАСТЕТ!!!

- 16 декабря 2016, 15:10

- |

Каким образом будет проецироваться на клиентах такое решение, говорить пока рано, но ясно одно- лучше не будет.

Новая система тарификации Мосбиржи ударит по карману брокеров

Московская биржа разработала новую систему единой тарификации на услуги технического доступа ко всем своим рынкам. Переход к новому тарифицированию запланирован на апрель 2017 года с возможностью отсрочки до июля, пишет «Коммерсант».

Биржа решила взять за основу подход, который действует на срочном рынке. Теперь будет оплачиваться отдельно каждая точка доступа к торговой системе (брокерский логин) исходя из максимально допустимого количества трансакций в секунду. При этом производительность будет ограничена 30 трансакциями (выставляемые заявки на покупку/продажу) в секунду. За регистрацию логина нужно будет заплатить 4 тыс. руб., в дальнейшем с каждого из них будет взиматься 190 руб. в сутки или же 4 тыс. руб. в месяц.

( Читать дальше )

Новости по акциям перед открытием рынка: 07.12.2016

- 07 декабря 2016, 09:14

- |

МосБиржа не исключает возможности слияния или покупки биржевых площадок с целью повышения своей ценности для участников рынка. Предправления ММВБ А. Афанасьев:

Московская биржа никогда не зарекалась этого не делать, но на сегодняшний день никаких переговоров об этом не ведет. Нам интересно приобретать компании и рынок, которые были бы более рентабельными, чем мы, поэтому если найдется сопоставимый (с российским рынок — ред.) или даже лучше, мы, конечно, не будем закрывать на это глаза(ТАСС)

Миллер (Газпром) о строительстве морской части Турпотока:

( Читать дальше )

ММВБ. Рекомендация на 07.12.2016

- 07 декабря 2016, 01:22

- |

В случае отката цены до диапазона 116,5-118 рекомендую докупать.

Как установить терминал QUIK на imac, macbook, apple, mac os x? Узнаем из этого видео!

- 06 декабря 2016, 14:11

- |

ЦБ переходит к простым числам. Дробные акции будут упразднены

- 05 декабря 2016, 08:35

- |

Подробнее: http://www.kommersant.ru/doc/3161906

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал