SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мосэнерго

Разгар дивсезона: Мосэнерго VS Ленэнрего-П, верить ли интуиции?

- 12 июня 2018, 14:30

- |

Душа в смятении в праздничный день ...

14/06 MSNG: посл. день с дивид. 0,16595 руб (6,5%) vs 15/06 LSNGP: посл. день с дивид. 13,4682 руб (11,3%)

Что выбрать? Вряд ли можно выбрать и то, и другое… Вряд ли MSNG за день закроет дивгэп, и можно будет перелиться в LSNGP. Такая сказка не случилась в другим сладком дуплете МРСК ЦП и МРСК Волги. Как пока идет, более выгодно было зайти в Волгу на дивы.

В дуплете Мосэнерго VS Ленэнрего-П я ставлю на Ленэнерго-П.

Почему?

Анализа нет, от этого уже болит голова. Чисто интуиция. Вероятно, MSNG быстрее закроет гэп, а LSNGP будет закрывать недели две. То есть в LSNGP вряд ли захватишь дивиденды МРСК Юга, Сбербанк, Юнипро, но, может, быть получится Аэрофлота. Цена LSNGP растет, а MSNG недавно упала. Но все равно - Ленэнерго-П.

PS:

Кстати, впереди еще несколько сладких пар:

1. 04/07 AFLT: посл. день с дивид. 12,8053 руб vs 05/07 MTSS: посл. день с дивид. 23,4 руб —

( Читать дальше )

14/06 MSNG: посл. день с дивид. 0,16595 руб (6,5%) vs 15/06 LSNGP: посл. день с дивид. 13,4682 руб (11,3%)

Что выбрать? Вряд ли можно выбрать и то, и другое… Вряд ли MSNG за день закроет дивгэп, и можно будет перелиться в LSNGP. Такая сказка не случилась в другим сладком дуплете МРСК ЦП и МРСК Волги. Как пока идет, более выгодно было зайти в Волгу на дивы.

В дуплете Мосэнерго VS Ленэнрего-П я ставлю на Ленэнерго-П.

Почему?

Анализа нет, от этого уже болит голова. Чисто интуиция. Вероятно, MSNG быстрее закроет гэп, а LSNGP будет закрывать недели две. То есть в LSNGP вряд ли захватишь дивиденды МРСК Юга, Сбербанк, Юнипро, но, может, быть получится Аэрофлота. Цена LSNGP растет, а MSNG недавно упала. Но все равно - Ленэнерго-П.

PS:

Кстати, впереди еще несколько сладких пар:

1. 04/07 AFLT: посл. день с дивид. 12,8053 руб vs 05/07 MTSS: посл. день с дивид. 23,4 руб —

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Мосэнерго

- 09 июня 2018, 14:59

- |

Коллеги, доброго дня!

есть желающие присоединиться и приподнять Моснерго? а то силы заканчиваются и деньги…

есть желающие присоединиться и приподнять Моснерго? а то силы заканчиваются и деньги…

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Добрый день. Хотелось на практике посмотреть сколько времени требуется той или иной бумаге для закрытия дивидендного гэпа. Так как подобной статьи в интернете я не нашел, решил провести собственное следование. Всего 5 часов работы и вот что у меня получилось:

Нефтянка

Сети

( Читать дальше )

Нефтянка

Сети

( Читать дальше )

Мосэнерго - инвестпрограмма в 2019 г может составить не менее 13,8 млрд руб

- 31 мая 2018, 12:57

- |

Инвестпрограмма "Мосэнерго" в 2019 году может составить не менее 13,8 миллиарда рублей, сообщил управляющий директор компании Александр Бутко в ходе годового собрания акционеров компании.

«В плане 2018 года — 14,9 миллиарда, на 2019 год будет, очевидно, небольшое снижение, но не меньше, чем 13,8 миллиарда рублей»

В 2017 году инвестпрограмма составила 14,1 миллиарда рублей.

Прайм

Результаты ОГК-2 за 1 квартал будут нейтральными для динамики котировок акций

- 24 мая 2018, 18:33

- |

ОГК-2 представит свои результаты за 1к18 по МСФО 25 мая.

( Читать дальше )

Мы полагаем, что показатели прибыльности компании остались высокими, лишь незначительно снизившись по сравнению с прошлым годом на фоне роста издержек. В том, что касается инвестиционной привлекательности бумаг ОГК-2, основной темой по-прежнему остается снижение долговой нагрузки, при этом компания показывает двузначную доходность свободного денежного потока. Мы подтверждаем рекомендацию «покупать» с прогнозной ценой на горизонте 12 месяцев в 0,64 руб. и ожидаемой полной доходностью в 51%.

Результаты за 1к18 – пожиная плоды ДПМ. 25 мая ОГК-2 представит результаты за 1к18. Мы ожидаем, что тренды прошлого года сохранятся, поскольку компания получает значительные объемы платежей по ДПМ за все введенные в эксплуатацию энергоблоки. По нашим оценкам, выручка за отчетный период выросла на 2% г/г, до 38 845 млн руб., при этом основным фактором ее роста стали операционные результаты (производство электроэнергии в годовом сопоставлении не изменилось, а выработка тепловой энергии увеличилась на 10% г/г). Наряду с этим, естественный рост расходов (мы не ожидаем значительного улучшения показателей эффективности) свидетельствует о том, что скорректированный показатель EBITDA, согласно нашим прогнозам, снизился на 5% г/г, до 9 983 млн руб. Чистая прибыль, как мы полагаем, составила 4 974 млн руб., поскольку снижение долговой нагрузки и снижение процентных расходов компенсировали снижение EBITDA.

Дивиденды за 2017 г. – дивидендная доходность всего 3,7%.

( Читать дальше )

Мосэнерго - дивиденды рекордные, но ожидается снижение прибыли

- 24 мая 2018, 13:13

- |

Мосэнерго отчиталась о росте прибыли в 1К 2018 и рекомендовала дивиденд за 2017 в размере 0,166 руб. на акцию с доходностью 6,3%.

ГК «ФИНАМ»

Мы понизили целевую цену с 3,35 до 3,10 на фоне ожиданий сокращения прибыли в 2018-2019 после истечения ДПМ по 3 энергоблокам в этом году. По прогнозам к 2019 прибыль может быть сократиться почти вдвое до 12,1 млрд.руб. Но мы считаем, что это по большей части уже отражено в ценах и подтверждаем рекомендацию «держать». Потенциал в перспективе года ~18%.Малых Наталия

Несмотря на рост прибыли в 1К 2018 на 12%, по итогам года ожидается ухудшение результата на 18% до 20,4 млрд.руб. вследствие завершения ДПМ по нескольким энергоблокам. К 2019 году прибыль по прогнозам может сократиться до 12,1 млрд.руб., что негативно повлияет на дивиденды. Компания ранее сообщала, что готовит программу для компенсации выпадающих доходов, но деталей пока нет.

Дивиденд за 2017 рекомендован в размере 0,166 руб. на акцию. Выплаты будут рекордными, ~6,57 млрд.руб., но отметим, что прогресса по норме выплат нет – компания решила распределить 26% прибыли по РСБУ (~30% в прошлом году).

ГК «ФИНАМ»

Хорошая отчетность "Мосбиржи" станет поводом к росту

- 18 мая 2018, 13:44

- |

Торги в пятницу проходят спокойно.

На локальном рынке мало важных событий. Отчитываются за 1-й квартал «Мосэнерго» и «Мосбиржа». Результаты биржи оказались хорошими: ее комиссионные доходы увеличились на 12,8% за год вследствие роста оборотов. Сокращение их по сравнению с 4-м кварталом на 4,9% можно считать незначительным, оно объясняется меньшей торговой активностью во время каникул. Процентные доходы поднялись на 14% по сравнению с 4-м кварталом, и это хороший тренд, поскольку рост наблюдается на фоне снижения ключевой ставки.

ИК «Фридом Финанс»

На локальном рынке мало важных событий. Отчитываются за 1-й квартал «Мосэнерго» и «Мосбиржа». Результаты биржи оказались хорошими: ее комиссионные доходы увеличились на 12,8% за год вследствие роста оборотов. Сокращение их по сравнению с 4-м кварталом на 4,9% можно считать незначительным, оно объясняется меньшей торговой активностью во время каникул. Процентные доходы поднялись на 14% по сравнению с 4-м кварталом, и это хороший тренд, поскольку рост наблюдается на фоне снижения ключевой ставки.

Ожидаю, что во 2-м квартале доходы составят около 10,06 млрд руб., а нескорректированная прибыль окажется на уровне 4,4 млрд руб. Бумаги «Мосбиржи» за последние 12 месяцев демонстрируют динамику, близкую к боковой, торгуются в широком коридоре 100–130 руб. Я полагаю, что хорошая отчетность станет поводом к росту и акции на горизонте трех месяцев подорожают до 130 руб.Ващенко Георгий

ИК «Фридом Финанс»

Газпром энергохолдинг - чистая прибыль по РСБУ за 2018 год может составить 32,5 млрд рублей, дивиденды 2017 - не менее 26% от чистой прибыли по МСФО

- 16 мая 2018, 14:54

- |

По предварительным расчетам чистая прибыль "Газпром энергохолдинга" по РСБУ по итогам 2018 года может составить 32,5 млрд рублей. Об этом в ходе пресс-конференции сообщил генеральный директор компании Денис Федоров.

В том числе, предполагаемая прибыль "Мосэнерго" по итогам 2018 года составит 13,2 млрд рублей,

ТГК-1 — 4,2 млрд рублей,

ОГК-2 – 7,4 млрд рублей,

МОЭК — 7,6 млрд рублей.

Финам

"Газпром Энергохолдинг" планирует по итогам 2017 года направить на дивидендные выплаты не менее 26% от чистой прибыли по

( Читать дальше )

Мосэнерго вновь представил сильные результаты

- 15 мая 2018, 15:53

- |

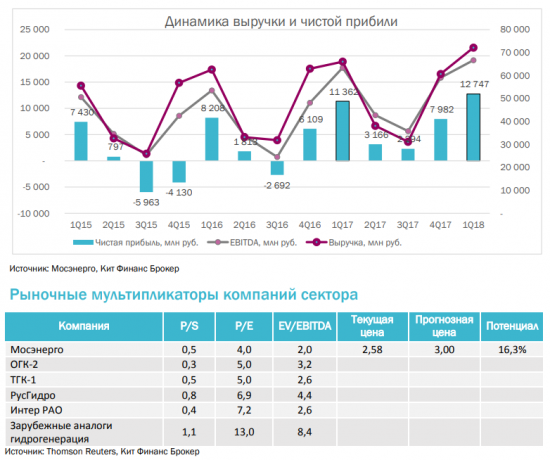

Чистая прибыль «Мосэнерго» по МСФО за 1 квартал 2018 года выросла на 12% и составила 12,742 млрд рублей, следует из отчетности компании.

Период роста завершается.

( Читать дальше )

«Мосэнерго» вновь представила сильные результаты: в 1к18 чистая прибыль выросла на 12% г/г, EBITDA – на 14% г/г, доходность свободного денежного потока на собственный капитал (FCFE) составила 6%. Помимо этого, чистая денежная позиция наконец стала положительной благодаря сокращению капитальных затрат на 24%. Между тем напомним, что несмотря на хорошую отчетность за прошлый квартал, в 2п18 рост прибыли может смениться снижением. Мы обновили нашу модель «Мосэнерго» с учетом последних данных и повысили прогнозную цену через 12 месяцев до 2,55 руб., что предполагает ожидаемую полную доходность на уровне 6%. Наша рекомендация прежняя – держать.Показатели за 1к18 оправдали ожидания. Результаты «Мосэнерго» за 1к18 по МСФО полностью соответствуют нашим прогнозам. Выручка выросла на 9,3% г/г, до 72 197 млн руб. (наш прогноз – 72 164 млн руб.), чему способствовало увеличение выработки и по-прежнему высокие поступления по ДПМ. Затраты подросли лишь на 7% г/г благодаря более жесткому контролю. В итоге скорректированная EBITDA достигла 19 681 млн руб. (+12,4% г/г), немного превысив нашу оценку. Чистая прибыль составила 12 742 млн руб. (+12,1% г/г), совпав с нашим прогнозом.

Период роста завершается.

( Читать дальше )

Мосэнерго: Финансовые результаты за I квартал 2018 года по МСФО

- 15 мая 2018, 14:34

- |

Мосэнерго опубликовала финансовые показатели за I кв. 2018 г. по МСФО.

Выручка компании увеличилась на 9,3% по сравнению с аналогичным показателем прошлого года — до 66 млрд руб. Увеличение выручки в основном связано с более низкой температурой воздуха в отчетном периоде и соответствующим увеличением отпуска тепловой энергии. Показатель EBITDA по итогам I кв. 2018 г. вырос на 14,1% — до 19,1 млрд руб., чистая прибыль Мосэнерго выросла на 12,1% и составила 12,7 млрд руб. По состоянию на 31 марта у компании отрицательный чистый долг за счёт погашения кредитов и увеличения денежных средств.

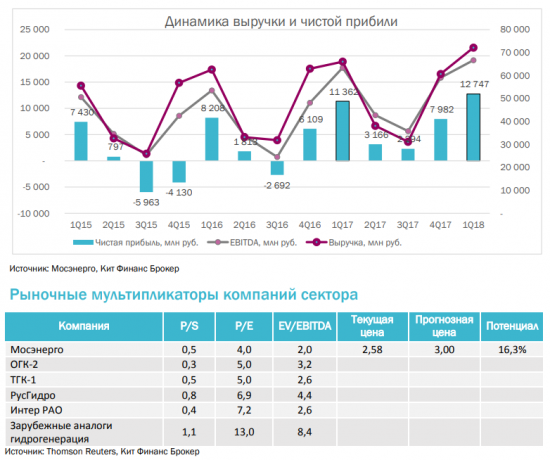

После публикации финансовой отчётности произошла переоценка мультипликаторов, Мосэнерго стала оцениваться дешевле всех своих конкурентов.

Технический анализ:

( Читать дальше )

Выручка компании увеличилась на 9,3% по сравнению с аналогичным показателем прошлого года — до 66 млрд руб. Увеличение выручки в основном связано с более низкой температурой воздуха в отчетном периоде и соответствующим увеличением отпуска тепловой энергии. Показатель EBITDA по итогам I кв. 2018 г. вырос на 14,1% — до 19,1 млрд руб., чистая прибыль Мосэнерго выросла на 12,1% и составила 12,7 млрд руб. По состоянию на 31 марта у компании отрицательный чистый долг за счёт погашения кредитов и увеличения денежных средств.

После публикации финансовой отчётности произошла переоценка мультипликаторов, Мосэнерго стала оцениваться дешевле всех своих конкурентов.

Технический анализ:

Технически акции Мосэнерго отбились от уровня поддержки в районе 2,44 руб. и направляются в уровень сопротивления 2,97 — 3,00 руб., где целесообразно фиксировать прибыль по акциям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал