направленная торговля

О сложности направленной торговли инструментми валютного рынка и о том, где проще торговать.

- 28 февраля 2020, 16:25

- |

Статья для форекс-трейдеров, практикующих классическую направленную торговлю , при которой трейдер принимает решения по различным торговым инструментам , основываясь лишь на анализе истории котировок каждого инструмента в отдельности, не принимая во внимание взаимосвязи с другими торговыми инструментами. Так торгует 99% форекс-трейдеров.

Валютная пара – это дробь, в числителе и знаменателе которой цены. Не буду усложнять. Просто углублюсь в эзотерику и максимально упрощу модель динамики цен при сохранении смысла. Когда мы покупаем торговый инструмент (дробь) – мы покупаем числитель против знаменателя. Т.е деньги знаменателя перетекают т в деньги числителя, и наоборот, при продаже. Условно, при покупках — цена растет, при продажах -падает.

Традиционное представление о динамике цен .

Борьба игроков (быков и медведей), имеющих противоположный направленный интерес на определенном торговом инструменте.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 29 )

Классическая неудача направленной торговли опционами (продолжение «опционы против фьючерса»)

- 12 декабря 2019, 19:13

- |

22 ноября я описал направленную позицию из опционов. smart-lab.ru/blog/576360.php

Тогда я мечтал о росте доллара.

Ожидалось получить прибыль при цене в районе 65000. Но события развивались не так как хотелось:

( Читать дальше )

Поиск инсайда через ленту опционов, реально?

- 21 марта 2019, 12:43

- |

Видно как до подорожания за несколько дней влили порядка 100к.

Пример ниже:

Направленная торговля опционами с использованием календарных спредов

- 16 декабря 2018, 15:09

- |

На данный момент в недельных сериях опционов в связи с праздниками не удобно создавать какие-либо позиции. Поэтому, примеры будут на месячных опционах. На недельных всё то же самое но в четыре раза быстрее и дешевле по премиям.

Первое, что пытаются делать трейдеры при направленной торговле опционами, это купить опцион в предполагаемом направлении движения базового актива. При ожидаемом росте – купить колл, при ожидаемом падении – купить пут. Чаще всего, если движение базового актива было не достаточно сильным, такая позиция приносит убыток. Это происходит потому, что со временем опцион теряет свою цену. Называют это временным распадом опциона. Но есть способ избавиться от такого негативного влияния времени.

Основная идея заключается в следующем: Производится покупка опционов с более дальним сроком исполнения и одновременно с этим, для компенсации временного распада, продаются опционы с более близким сроком исполнения.

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 4. Выход, и всё остальное

- 25 мая 2017, 16:07

- |

Мы подошли к завершающей части моего описания опционов. Если вы только наткнулись на мои статьи по опционам, то я бы просил вас изучить их в логической последовательности (№1, №2, №3, и пример), а уже потом читать ниже.

О плечах и запасе денег

По сути опцион по отношению к цене акции – уже плечо. Ведь вы покупаете не всё «тело» акции, а только её колебания. Если мы говорим, что в среднем цена опциона около 10% от цены БА, то можно условно сказать имеем 10-е плечо значит. Т.е. мы покупаем как бы акцию за 10%, и не платим за первые 90% «тела» акции, а работаем только на колебаниях от этой ватерлинии.

Я не сильно разбираюсь в маржинальных требованиях и ГО всяких, т.к. мне очевидно, что с опционами нельзя заигрываться, в смысле что при самом плохом раскладе при накупленных опционах вы потеряете 100% опционного портфеля, а значит заемные средства тут надо использовать аккуратно. Ну конечно 100% вы никогда не потеряете при моем подходе, это я загнул. Максимум – около 40-50% как мне кажется, потому как при достижении этих цифр уже должно быть ясно что твоя идея не работает и высиживать тут нечего. Это типа максимально допустимая просадка, если по всем позициям окажется полная засада.

( Читать дальше )

Существует ли прибыльная направленная торговля опционами?

- 27 марта 2017, 19:21

- |

Существует ли прибыльная направленная торговля опционами?

Всем спасибо!

"Хорошая" примета

- 25 июля 2016, 16:14

- |

Купить акции по 28.8 и продать по 29.5 сегодня. Или колл август страйк 28 за 1.4-1.5 и продать за 2.0

Опционы на акции, торговые идеи на неделю 2 мая.

- 02 мая 2016, 16:03

- |

Рассматриваем основные инструменты: $AMZN,$BIDU, $CMG, $GOOGL, $NFLX, $PCLN, $TSLA. Уровни поддержек, сопротивление, предполагаемые сценарии.

( Читать дальше )

Бектестим направленную торговлю опционами и сравниваем (результаты) с торговлей фьючерсом (RI)

- 19 марта 2016, 23:33

- |

Все мы знаем, на уровне здравого смысла, что опционы это круто. Особенно бинарные.

По заявлениям сектантов, познавший их внутреннюю нелинейную сущность уже никогда не станет прежним не вернется торговать линейными инструментами. Впрочем, по их словам, опционы — это добро и свет не только для избранных — любой дремучий аксакал торгующий по тренду уже сейчас может воспользоваться их благодатью.

Убедитесь сами — берем месячный RI OTM Call со страйком на расстоянии 10000 от текущей цены стоимостью ~500. Если фьюч делает +2500, опцион стоит уже ~1000 (профит +500). Если фьюч делает -2500, опцион стоит 250 (убыток -250). Можно и продолжить! В пределе, что бы цена ни вытворяла, наш убыток ограничен 500-ми, а профит вообще неограничен!.. правда опцион теряет в стоимости приметно 25 пунктов в день, но подобная фигня ведь никого не остановит, нэ?

Пытаемся придерживать раскатившуюся губу и думаем — как лучше воспользоваться этой благодатью в наших корыстных целях...

Самое простое(имхо) — взять замшелого трендового робота и заменить в нем покупку фьюча на покупку ОТМ опциона.

Теперь нужно прикинуть, какой страйк лучше покупать… ATM медленнее распадается, но обладает меньшим эффектом усиления плеча… дальние OTM наоборот — плечо усиливают хорошо, но распадаются быстрее.

Тут бы порыву и конец, ибо софт позволяющий подобную страту запрограммировать и протестировать мне неизвестен, а если и существует, то стоит наверняка столько тысяч долларов, сколько я еще не заработал. Про трудности с оценкой качества подобного бектеста и сбором истории котировок я уже молчу.

( Читать дальше )

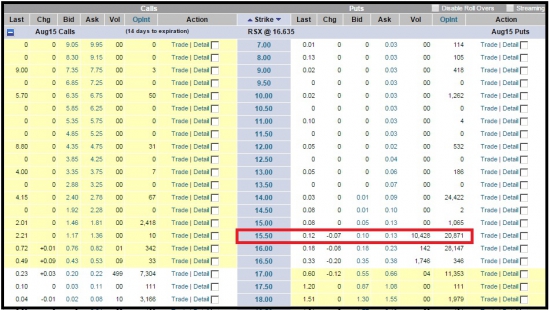

Крупная сделка на пут опционах RSX - Market Vectors Russia

- 07 августа 2015, 23:08

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал