нейросеть

Думаю написать топик о ТС на нейросети.

- 24 июня 2020, 19:12

- |

Думаю написать топик о ТС на нейросети.

Разумеется, готовую ТС вы не получите, а только шаблон для ваших разработок. Ну, уж тестовый Граль мы непременно сделаем. Из ничего.

- комментировать

- ★3

- Комментарии ( 25 )

Нейросети

- 23 апреля 2020, 12:43

- |

1. тип сети и реализация

2. подготовка данных для сети

1а. Если вникать во всевозможные типы нейросетей и изучать отличия реализации и обучения по всем хопфилдам, марковым и больцманам, то на это может жизни не хватить.

1б. Хорошими программистами тоже за месяц не становятся. Недостаточно просто знать набор команд какого-то языка. Необходимо разбираться в моделях и парадигмах, средах разработки, знать тонкости реализации используемого языка, особенности производительности отдельных его конструкций.

Попытки абсолютного большинства трейдеров самостоятельно написать нейросеть приведут облому с вероятностью выше 99%. Оставшийся 1% решит, что нафиг им этот трейдинг не сдался, проще найти очень достойную работу с такими-то знаниями, а не маяться фигней. В общем, вероятности тут еще хуже, чем торговать руками в плюс. На 122671 сегодняшних посетителей Смарт-Лаба приходится только один

( Читать дальше )

нейросеть как индикатор

- 22 декабря 2019, 01:04

- |

Нюансов много. Поэтому это не более чем еще один индикатор, а не робот для торговли.

Как пользоваться ей, каждый решает сам. Я использую как индикатор. Или набор индикаторов, каждый из который отдельная нейросеть (профи поймут). С обязательными стопами. Профитфактор минимум 5:1.

Некоторые акции, особенно в затяжном падении которые, предсказывает плохо. Шортить по ней — самоубийство, хотя недавно шортанул татнефть по ней удачно. Хорошо подходит для поиска точки входа. Но иногда из-за внешних факторов, которые невозможно учесть, хорошие точки входа вылетают по стопам и через пару дней рост идет уже без тебя.

Статистики нет, сложно посчитать и лень. Можно примерно оценить по картинкам какие акции стоит торговать по ней, а для каких не подходит.

Часовики, интервал 10-100 часов, США и РФ. Данные с СПБ биржи для США, если там мало, то с BATS.

В остальном, думаю, сами разберетесь, какая линия за что отвечает.

( Читать дальше )

Парочка способов улучшить прогноз

- 21 ноября 2019, 15:52

- |

Из тестов которые я привел в прошлых постах, следует что для задач с ограниченной выборкой и моим виденьем рынка, следует использовать GB, как наиболее эффективный инструмент, далее близко идет RF, а а где то далеко позади, глотая пыль плетется нейросеть. Также следует необходимость чистки от левых фичей. В чем вообще вопрос?! Лишние фичи это возможность инструментам ML найти черную кошку даже если ее там нет, особенно феерически это показала нейросеть, которая при относительно небольшом числе примеров откровенно творит (от слова тварь). Давайте попробуем зациклить чистку фичей и сделаем это системно. Системно это в частности избежать заглядывание в будущее а танцев с бубнами. Мои данные это около 50 тысяч дневок для наиболее ликвидных российских фишек с 2010 по апрель 2018 года (2008 год безудержного падения, 2009 год безудержного роста, поэтому все что до 2010 года оставил за бортом, как заведомо простые для извлечения профита годы), заглянуть на них в будущее это в частности использовать для прогноза движения цен в 2011 году данные о ценности фичей за все года. Мы так делать не будем. Мы представим что переместились в начале 2011 года и имеем только данные за 2010 год. Для прогноза 2011 года используем данные о ценности фичей на тесте за 2010 год. Как используем? Да просто — из более чем трех десятков фичей используем только 5, 10, 20 наиболее информативных. Для прогноза 2012 года используем данные о ценности фичей на основе теста 2010-2011 годов итд. (Код разбухает, становится все менее читаемым, впору задумываться о ООП). После получения прогнозов, для удобство переведу их в столь любимое для трейдеров виде: профит на сделку, и сравню их с результатами если бы каждый раз использовались все доступные фичи. А их 34 штуки. Чистка фичей это будет во первых.

Во вторых попробую улучшить результат за счет скалерновской VotingClassifier, которая будет выводить нечто среднее из прогнозов RF и XGB.

Приступим с первого пункта.

( Читать дальше )

Чувствительность методов ML к размеру обучающей выборки. Part 6.

- 19 ноября 2019, 14:02

- |

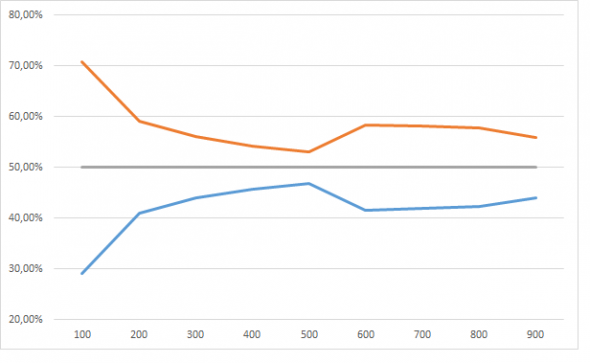

Результаты порадовали. Я не буду в 5 раз пересказывать логику «исследования», но убрав week=5 мы должны (ну как должны!? вообще то нам никто ничего не должен) получить равновероятный прогноз события 1 и события 0. Ниже на графике эту норму в 50% изображает серая линия. Красная это прогноз события=1, синяя событие=0, ось Х число примеров на обучающей выборке в тысячах.

И пусть девочка кинет в меня камне если тут нет сходимости.

( Читать дальше )

Нейросети. Part 4.

- 17 ноября 2019, 17:40

- |

model = Sequential()

model.add(Convolution1D(input_shape = (101, 1),

nb_filter=16,

filter_length=4,

border_mode='same'))

model.add(BatchNormalization())

model.add(LeakyReLU())

model.add(Dropout(0.5))

model.add(Convolution1D(nb_filter=8,

filter_length=4,

border_mode='same'))

model.add(BatchNormalization())

model.add(LeakyReLU())

model.add(Dropout(0.5))

model.add(Flatten())

model.add(Dense(64))

model.add(BatchNormalization())

model.add(LeakyReLU())

model.add(Dense(2))

model.add(Activation('softmax'))

Тут все как положено — сверточная нейросеть, модная функция активации ReLU, широкой рукой накиданные Dropoutы и BatchNormalization, несколько слоев чтобы похвастаться не просто об обучении, а о глубоком обучении. Обучал на 100, 500 и 1500 эпохах. При увеличении числа эпох росла accuracy на train и на test, далеко превосходя заложенную accuracy ряда. При попытках использовать обученную нейросетку для прогноз получался один большой пфук.

По табличке:

( Читать дальше )

Математическая модель рынка. Метод определения "справедливых" цен

- 25 сентября 2019, 09:29

- |

Здравствуйте, дамы и господа!

Думаю, что всем хочется покупать финансовые инструменты подешевле, а продавать подороже. Реакция участников торгов на новости, как правило, непропорциональна и чрезмерна: пессимисты склонны недооценивать актив, а оптимисты, напротив, его переоценивают. В определении текущих «перекупленности» или «перепроданности» активов теханализ помогает мало. Предположим, что золото подорожало и его цена в USD на историческом максимуме. Означает ли это, что его цена «несправедливо» завышена? Совсем необязательно. Она может вырасти, например, если девальвировался доллар, и тогда самая высокая его цена остается справедливой и обоснованной. А если ВСЕ основные валюты постепенно теряют покупательскую способность? Тогда девальвация USD может быть незаметна, но цена золота (и многих других активов) «справедливо» вырастет из-за инфляции.

Несколько перефразируя Дядю Федора, можно сказать, что чтобы купить что-нибудь ненужное, инвесторам надо продать что-нибудь ненужное. Деньги «перетекают» из акций в золото и облигации, из драгметаллов в кеш, из одной валюты в другую (и обратно). Поэтому для «справедливой» оценки актива его цену нужно сравнивать с ценами максимально широкого набора финансовых инструментов и построить математическую модель взаимных зависимостей их стоимости.

( Читать дальше )

Как я искусственный интеллект торговать научил

- 01 апреля 2019, 12:44

- |

Однажды великий гуру трейдинга и знаток анекдотов Александр Михайлович (который Герчик) в одном из своих семинаров рассказал про один случай, когда он пытался алгоритмизировать работу с уровнями и нанял целого математика, чтобы тот разработал мат.аппарат и запрограммировал сигналы для отбоя/пробоя. Целый математик бился над задачей как рыба об лед, но, видимо, математик он был так себе и поэтому задачу решить не смог.

Даже я, на тот момент имеющий в активе три класса церковно-приходской, долго недоумевал, как можно было не решить такую простейшую задачу. Это же легче легкого, думал я: хочешь запрограммировать горизонтальные уровни — тупо вбей в систему справочник круглых чисел, хочешь запрограммировать вершину параболы — пиши регрессию. И так далее.

Потом времена ушли далеко вперед и появился Искусственный Интеллект (ИИ), который легко решает эту задачу, даже без понимания, как оно должно работать.

Собственно, ИИ появился еще лет 50 назад. Но в те давние времена (уже почти былинные), когда и трава была зеленее и небо голубее, компьютерное железо было не способно решать задачи такого уровня. Сегодня ситуация изменилась.

( Читать дальше )

Amazon. Развод Безоса. Суд. Банкротство. Месть Трампа. Вместо ИИ Amazon - украинцы. И конспект книги «Магазин Всего: Джефф Безос и эпоха Amazon»

- 13 января 2019, 19:01

- |

Amazon. Развод Безоса. Суд. Банкротство. Месть Трампа. Вместо ИИ Amazon — украинцы. И конспект книги «Магазин Всего: Джефф Безос и эпоха Amazon»

Ссылка на книгу, аудиосаммари и конспект здесь t.me/kudaidem

Весь 2018 год превозносили Джефа Безоса. Самая дорогая компания! Провидец! Наконец то стал прибыльным.

Только начался 2019 год, как супруги Безос решили развестись. Состояние супруга может уменьшиться в 2 раза.

( Читать дальше )

15 минут из жизни клиента Сбербанк Брокера или как я пообщался с нейросетью от сбербанка

- 19 ноября 2018, 14:04

- |

Так как давно пользуюсь услугами сбербанка в качестве банка — решил открыть дополнительный брокерский счёт именно у них.

Торговать активно там не собираюсь — хотел перенести туда портфель облигаций (в основном ОФЗ).

При необходимости воспользоваться наличными должно быть достаточно удобно — продал ОФЗ через Сбербанк Инвестор и тут же перевёл через Сбербанк Онлайн на карточку. Процесс открытия брокерского счёта прошёл довольно гладко. Приложение на андроиде Сбербанк Инвестор тоже установил.

Но вот при возникновении небольшого вопроса решил созвониться со службой поддержки Сбербанка.

Время действия:

21 век.

19 ноября 2018 год,

время 12 часов 20 минут.

Телефон для связи красивый: 8 (800) 555-55-51

Вот что из этого вышло:

аудио звонка >>>

В 2016 году в октябре месяце читал, что СберБанк внедряет нейросеть для работы с клиентами

Буквально недавно была конференция Сбербанка по нейросетям…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал