нефтяные компании

Хестанов Сергей - Жизненный уровень россиян может упасть в 3 раза!

- 07 октября 2020, 13:46

- |

- комментировать

- ★3

- Комментарии ( 49 )

Покупай нефть, когда остальные боятся

- 11 сентября 2020, 11:08

- |

Нефть впервые за последние 2 месяца стала собирать вокруг себя информационный шум.

🛢И не зря: котировки американского WTI опустились ниже 40$, в моменте доходя до 36,5$ за баррель жижи.

А диапазон цен в 36-40$ за американца исторически самый важный уровень цен. С 2005 года только в периоды аномалий на рынке нефть падала ниже, чем текущие отметки:

👉 Глобальный Кризис 2008-2009 годов: 3 месяца нефть торговалась ниже 35$ за баррель

👉 начало 2016 года: тогда сделка ОПЕК+ спасло положение и сокращение добычи главными игроками стабилизировало цены на энергоресурсы, 5 месяцев находившиеся в невыгодном никому диапазоне

👉 И недавний март — апрель — май. Грозный Covid-19 🦠 просто остановил великий конвейер мировой экономики, и сколько бы страны не накрашивали резервы, они не смогли убрать то огромное количество 🛢 с рынка, что даже вызвало сбои биржи и отрицательные цены на поставочные фьючерсные контракты. А ещё вы же помните, этот гениальный хлопок дверью 🇷🇺, чтобы окончательно добить рынок, а потом согласиться на условия худе первоначальных.

Браво, Новак, браво, Сечин и КО.

( Читать дальше )

Российские нефтяники начали продавать бензин с убытком

- 21 апреля 2020, 10:52

- |

По даным Минэнерго, потребление бензина в России с 1 по 14 апреля упало на 40-50% г/г

Агентство «Аналитика товарных рынков» подсчитало, расходы нефтяных компаний при производстве бензина с учетом акциза, НДС, НДПИ, перечислений бюджет по «демпферу» превысили 38 тысяч руб. за тонну. В итоге — чистый убыток в 2,3 тысячи руб. на тонну бензина Аи-92.

источник

Антивасинб нефть и лошиные покупки Саудов

- 09 апреля 2020, 11:26

- |

В расчете на рост нефти, потому как сейчас она «дешева и долго это не продлится»

Ну ОК

Смотрим сюда: https://www.etoro.com/people/drvaska/portfolio

и видим лонги по тому же спектру, что и у Саудов, а также видим лонг нефти (через фонд)

Вывод:

Да вот потому и лошиные покупки Саудов, потому как расти эти бумаги НЕ БУДУТ!!!

И нефть расти не будет. Хоть дорогая она, хоть дешевая, хоть супердешевая

Потому как в Лонге

А по Антивасину надо продать, чтобы быть в плюсе.

и да. Отмена по нефти — если сегодня от нее избавится сами знаете кто. Сегодня — потому как крайний срок ликвидации позы в контексте позитивной кармы

И да. Оценка экстра-викли для акций и экстра-дейли для нефти

Что будет с российскими нефтяными компаниями, если нефть будет на уровне $25? - Атон

- 27 марта 2020, 19:36

- |

В реальности ситуация может оказаться лучше за счет снижения расходов компаниями и, в первую очередь, капитальных затрат. Например, «ЛУКОЙЛ» прогнозировал капитальные затраты на уровне до 550 млрд руб. (расчет основан на курсе 65 руб.), однако отмечает, что если текущие условия сохранятся, компания сможет снизить затраты как минимум на 1.5 млрд долл. США за счет иностранных проектов и переработки.Атон

Ценовая война негативно сказывается на динамике нефти - Атон

- 19 марта 2020, 11:28

- |

По информации новостного агентства SPA, Министерство энергетики Саудовской Аравии поручило Saudi Aramco продолжать поставлять на рынок 12.3 млн барр. нефти в сутки в течение ближайших месяцев, что стало расширением более ранней директивы о поставках данного объема в апреле (по сравнению с 9.7 млн барр./сут., которые компания поставляла в рамках соглашения ОПЕК+). Без дополнительных вложений Saudi Aramco может добывать до 12 млн барр./сут., а остаток отбирать из системы хранилищ.

Ценовая война и угроза мировому спросу на нефть из-за коронавируса обрушили цены (стоимость Brent вчера снизилась сразу на 13.4%, закрывшись ниже уровня $25/барр.). Волатильность цен на нефть сейчас беспрецедентно высока (индекс OVX закрылся на уровне 167 против среднего исторического значения 37). Соответственно, мы ожидаем, что российские нефтяные компании будут демонстрировать динамику хуже рынка и останутся под давлением, пока ситуация не стабилизируется.Атон

Упустить прибыль обиднее, чем убыток?

- 16 февраля 2020, 22:09

- |

+8% за неделю у #HESS. намного лучше любой независимой нефтяной.

Лучше сделать и оно не получится, чем не сделать совсем. Как считаете?

( Читать дальше )

Выбранная странами ОПЕК стратегия - попытка вернуться в прошлое - Промсвязьбанк

- 09 декабря 2019, 17:54

- |

Напомним, что по итогам июльского саммита ОПЕК+ мы давали именно такие ожидания по квотам, но ждали, что соглашение будет продлено до конца 2020 г. Тот факт, что оно действует пока всего лишь до конца 1 кв. 2020 г. подчеркивает неопределенность ситуации и отсутствие четкой позиции в рамках ОПЕК и ОПЕК+.

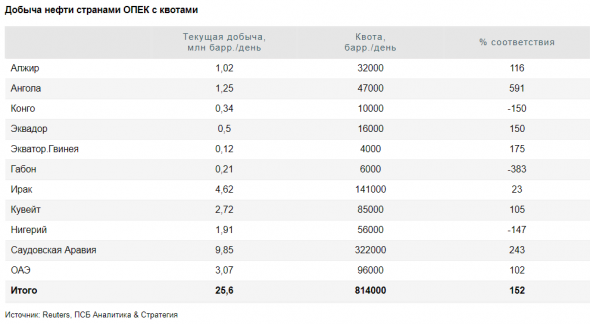

Прежде всего, если взглянуть на цифры по добыче по итогам октября, то мы видим, что страны ОПЕК (те, на которые распространяются квоты) на 152% (!) превышают необходимые в рамках соглашения: 1,24 млн барр./день против 814 тыс. барр./день.

То есть, всего в октябре 11 стран ОПЕК с квотами добыли 25,60 млн барр./день, а в целом на 2019 год таргет по добыче составляет 26,02 млн барр./день. Добавим сюда 372 тыс. барр./день, которые должны сократить 11 стран ОПЕК в рамках новой договоренности, и получим те же 25,64 млн барр./день. То есть, они уже выполняют (и даже чуть перевыполняют) данный таргет.

( Читать дальше )

Средняя цена Brent в рублях в 2020 году вряд ли сможет дорасти до уровней 2019 - Invest Heroes

- 09 декабря 2019, 16:40

- |

1 из 3 артефактов в мешке. Благодаря прошлой неделе, мы получили «нефтестабильность», на этой неделе узнаем что у нас с Украиной (полагаем, в ожидании итогов переговоров сегодня с 6 до 9 рынок проторгуется вниз на 500п РТС), а также с торговой сделкой США-Китай 15 декабря. Пока у нас только 1 фактор определенности, а рынок будет оставаться новостным, так что на мой взгляд рано уходить от защитной тактики — посмотрим что принесет эта неделя и будет повод сформировать взгляд на среднесрок

( Читать дальше )

Сокращение квот ОПЕК на добычу будет поддерживать цены на нефть - Атон

- 06 декабря 2019, 11:01

- |

По словам министра энергетики РФ Александра Новака, Мониторинговый комитет ОПЕК+ рекомендовал увеличить объемы сокращения добычи нефти на 500 тыс. барр. в сутки до 1.7 млн барр. в сутки против текущего уровня 1.2 млн барр. в сутки. Газовый конденсат будет исключен из расчетов добычи нефти для стран, не входящих в ОПЕК (для России он составил 760 тыс. барр. в сутки). Комитет предложил встретиться в марте 2020, чтобы обсудить дальнейшее продление соглашения в случае необходимости.

Хотя дополнительное сокращение добычи будет поддерживать цены на нефть, его значение для российских нефтяных компаний сложно оценить до того, как будет объявлено о распределении сокращения добычи между странами (на этом этапе неподтвержденные источники сообщили, что разделение может выглядеть следующим образом: 350 тыс. барр. в сутки для стран ОПЕК и 150 тыс. барр. в сутки для стран, не входящих в ОПЕК). Седьмая встреча министров стран ОПЕК и стран, не входящих в ОПЕК, состоится сегодня.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал