облигации сша

Цена на золото в краткосрочной перспективе слишком высока? Доходность в США продолжает расти

- 10 января 2022, 20:48

- |

В общей картине можно сказать следующее: высокая инфляция в США и Европе и процентные ставки на нулевом уровне — это вызвало значительную отрицательную доходность процентных инвестиций, и золото на самом деле должно быть очень привлекательным для инвесторов — как защита от инфляционных потерь. Но цена на золото уже некоторое время не хочет двигаться вверх. Неужели участники рынка предвидят, что разворот процентных ставок неизбежен, особенно в США, и что отрицательные доходы от инвестиций в процентные ставки становятся значительно меньше? Но даже в этом случае беспроцентное золото будет оставаться более привлекательным в ближайшие годы, если ключевая процентная ставка останется ниже уровня инфляции, особенно в Европе?

В краткосрочной перспективе, по крайней мере, кажется, что цена на золото слишком высока, как это было на прошлой неделе. Это связано с тем, что в смысле отрицательной корреляции, которая несколько раз срабатывала в последние дни, доходность государственных облигаций США продолжает расти, и цена золота должна фактически падать, когда инвестиции в процентные ставки становятся более привлекательными. На следующем графике мы видим курс цены на золото в виде синей линии с 21 декабря, а оранжевым цветом — доходность десятилетних государственных облигаций США. Доходность продолжает расти в четкой тенденции: с 1,48 процента 21 декабря до нынешних 1,80 процента. Золото, однако, в последнее время не падает дальше.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Цена на золото падает благодаря явной отрицательной корреляции - текущая ситуация

- 03 января 2022, 21:02

- |

С 16:00 (МСК) цена на золото упала с 1 822 долларов до 1 806 долларов. Это снижение цен можно однозначно объяснить отрицательной корреляцией с доходностью государственных облигаций США. На приведенном ниже графике синим цветом показана цена золота, а оранжевым — доходность десятилетних облигаций США с Нового года. В то же время она растет, а именно с 1,53% до 1,59%. Доходность двухлетних государственных облигаций США в настоящее время растет с 0,73 процента до 0,79 процента и, таким образом, даже достигла самого высокого уровня с марта 2020 года, начала коронокризиса. Таким образом, рынок облигаций все больше оценивает предстоящее повышение процентных ставок ФРС.

Когда доходность облигаций растет, страдает беспроцентное золото. Для институциональных инвесторов смена класса активов становится более привлекательной, что приводит к падению цены на золото. Можно также отметить в принципе: В настоящее время омикронный вариант коронавируса понемногу теряет свой ужас, когда речь заходит об опасности крупномасштабных локдаунов. Поэтому инвесторы могут все чаще обращаться к рисковым активам, таким как акции, что также отталкивает от золота как сценария. Но именно свежая отрицательная корреляция между ценой золота и доходностью облигаций должна быть названа в качестве кристально чистой основной причины движения золота в настоящее время.

( Читать дальше )

Дэн Морхед назвал рынки облигаций финансовой пирамидой

- 09 декабря 2021, 07:42

- |

Основатель и генеральный директор Pantera Capital Дэн Морхед сказал, что неоднозначная денежно-кредитная политика, проводимая правительством США, может создать пузыри в финансовой системе. По его мнению, рынки облигаций, которыми «манипулирует» ФРС, являются настоящими схемами Понци или финансовыми пирамидами.

Опасность исходит от ФРС, а не от криптовалют

В интервью Bloomberg Морхед предостерёг трейдеров, работающих с облигациями, о том, что они «будут полностью уничтожены, когда ФРС перестанет манипулировать рынком облигаций».

Многие критики криптовалютной индустрии, в том числе лауреат Нобелевской премии Пол Кругман и Ричард Бернстайн, называли биткоин мошеннической инвестиционной аферой, которая приносит доход первым инвесторам, забирая деньги у тех, кто входит в более поздние периоды.

Морхед категорически не согласен с этим тезисом. По его мнению, рынок ипотечных облигаций США представляет собой настоящую финансовую пирамиду, а цифровые активы могут стать инструментом хеджирования рисков, когда пузырь лопнет.

( Читать дальше )

ФРС начала изымать ликвидности

- 17 ноября 2021, 10:00

- |

3 ноября ФРС решила начать снижение ежемесячных темпов покупки чистых активов на 10 миллиардов долларов для казначейских ценных бумаг и 5 миллиардов долларов для ценных бумаг, обеспеченных ипотекой агентств, начиная с конца месяца.

Это привело к тому, что обратное РЕПО сократилось.

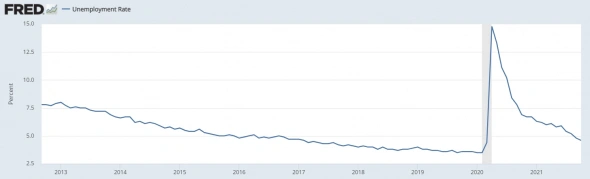

Фактически ФРС начала острожное изъятие ликвидности с фондового рынка, и я считаю, чем ближе они к поставленной цели, а именно к снижению безработицы и восстановлению промышленного производства, тем активнее они будут изымать искусственную ликвидность с рынка и только потом последует повышение процентной ставки.

( Читать дальше )

Влияние переходного периода экономического цикла на ваш инвестиционный портфель

- 27 октября 2021, 19:53

- |

Мы находимся в середине цикла, когда происходит переход от резкого восстановления к более умеренному росту. Уже невооруженным глазом видны ротации в стоимости различных секторов экономики. Все видят, что Facebook пока падает, а BP, Exxon, Shell, JP Morgan и так далее, растут.

Заработки в самом разгаре: пока что результаты хорошие. Прогноз роста прибыли на акцию в третьем квартале улучшился с 28% в начале сезона отчетности до 32%.

Объем рынка увеличился: 64% акций сейчас торгуются выше 50-дневной скользящей средней. Всего несколько недель назад он составлял 25%. При разделении индекса Russel 1000 на акции роста и акции стоимости и видно, что в общей массе падение акций роста вроде бы как пока не заметно.

Мы являемся свидетелями перехода от V-образного восстановления в начале цикла к более скромному росту в середине цикла.

На грапфиках вы можете увидеть переход от оценки мультипликаторов к доходам. Сейчас мы приближаемся к периоду снижения оценок и замедления роста прибыли.

История показывает, что нынешний всплеск инфляции на 5,4% может вскоре замедлиться. В конце 1960-х — 1970-х годов, после повышения до 6,2%, уровень инфляции (ИПЦ) упал до 2–3%, прежде чем снова взлететь. Таким образом, вначале инфляция может быть очень незаметной.

( Читать дальше )

Доходность 10-летних трежерис опустилась до минимального значения за всю историю

- 27 июля 2021, 13:22

- |

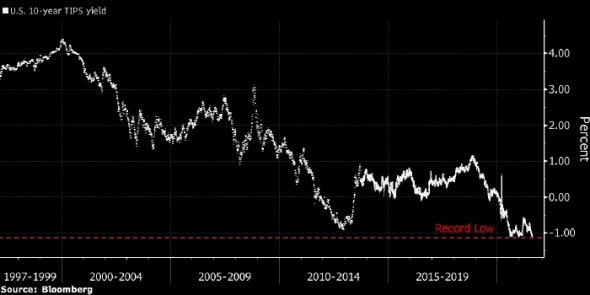

👉 Доходность защищенных от инфляции 10-летних облигаций Казначейства США (TIPS) опустилась в понедельник на 6 базисных пунктов и достигла рекордно низкого значения за всю историю на уровне -1,13%

👉 Инвесторы обеспокоены дальнейшими перспектива экономики США

👉 Вчера вышли данные — в США число продаж новых домов в июне не только резко снизилось с показателей мая, которые были пересмотрены в сторону понижения, но и заметно не дотянули до консенсус-прогноза

👉 Вчера Goldman Sachs понизил прогнозы по темпам роста ВВП США в третьем и четвертом кварталах на 1% и спрогнозировал резкое замедление этого показателя во второй половине следующего года

👉 В середине июня разница между доходностью 10-летних трежерис (1,5% на тот момент) и потребительской инфляцией в США (5,0%) достигла 3,5%

👉 За последние 70 лет средняя 10-месячная реальная доходность трежерис была ниже -3,5% лишь в 1974, 1975 и 1980 годах

👉 Снижение реальной доходности американских активов может означать снижение их относительной привлекательности

Доходности долгосрочных государственных облигаций США незначительно снизились за последний месяц

- 09 июня 2021, 11:54

- |

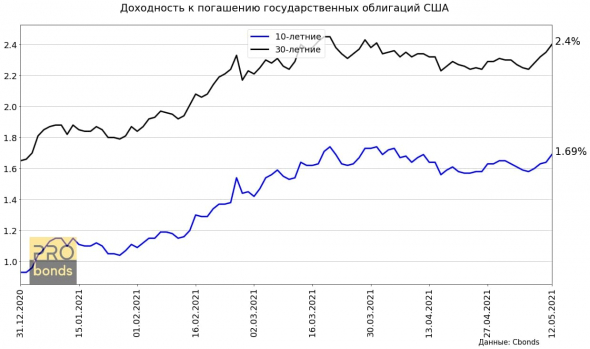

Доходность по 30-ти летним и 10-ти летним бумагам снизилась на 0.03 п.п. до 2.25% и 1.57% соответственно.

Разница между 10-ти летними трежерис и 10-ти летними инфляционными облигациями, так называемая «компенсация инфляции», снизилась на 0.1 п.п. до 2.39% (в начале года 2.01%, максимальное значение 2.54% в середине мая)

Вчера вышли новые данные по инфляции в США

- 13 мая 2021, 08:24

- |

Текущие значения самые высокие за последние 12 лет. Индекс потребительских цен 4,2% г/г. В то время как опрос Доу Джонса ожидал 3,6% г/г. Значение м/м 0,8% при ожиданиях 0,2%. Базовая инфляция (без учёта продуктов питания и энергоносители) составила 3% г/г и 0,9% м/м при ожиданиях 2,3% и 0,3% соответственно.

Финансовые рынки резко отреагировали на новые данные, индекс S&P500 снизился на 2,2%, Nasdaq потерял около 2,7%. Доходности 10-ти и 30-ти летних государственных облигаций выросли на 0,05 п.п.

Richard Clarida, заместитель председателя ФРС США, заявил, что удивлён такой высокой инфляцией, но всё ещё ожидает, что инфляция вернётся к долгосрочной цели 2% в 2022 или 2023 году.

Источник: Subscribe to read | Financial Times (ft.com)

Савиченко Марк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал