облигации

Трейдинг принес «Первому ювелирному» в 2 раза больше выручки

- 13 сентября 2018, 12:03

- |

О других результатах деятельности компании за 6 месяцев 2018 г. читайте ниже.

- Совокупный оборот компаний группы увеличился на 32%. Сводная бухгалтерская выручка снизилась на четверть по сравнению с первым полугодием 2017 г.

- Чистая прибыль компаний группы составила 22 млн руб. при рентабельности по чистой прибыли 19,4%.

- Финансовый долг сформирован преимущественно займами акционеров. Отношение долга к выручке — 0,3х, долга к капиталу — 1,7х, долга к EBIT — 1,8х.

- ООО «ПЮДМ» выступило эмитентом биржевых облигаций (RU000A0ZZ8A2), размещение которых стартовало в мае 2018 года. Средства, полученные от выпуска облигаций, направляются на финансирование трейдинга драгоценными металлами, а затраты на обслуживание эмиссии покрываются доходами от операционной деятельности.

- Основные риски компании: снижение спроса на ювелирную продукцию, волатильность золота, высокая конкуренция на рынке микрофинансирования, отсутствие крупных поставщиков лома золота.

- В ближайших планах компании — продажа франшизы, создание онлайн-ломбарда и онлайн-трейдинга.

- комментировать

- ★2

- Комментарии ( 1 )

Автоматическое получение биржевых котировок в Google Spreadsheet

- 12 сентября 2018, 12:35

- |

Приветствую вас, начинающие (и не только) портфелеводы. В прошлый раз (https://smart-lab.ru/blog/492069.php) мы значительно облегчили себе жизнь, частично автоматизировав ввод сделок. Сегодня сделаем еще один небольшой шажок в светлое будущее, научим наш Гугл документ по расписанию забирать актуальные котировки.

Шаг этот будет немного скучный (так как придется немного попрограммировать), но, надеюсь, полезный.

Итак, приступим. Без лишних слов хочу показать Гугл документ, в котором уже реализовано обновление котировок: https://docs.google.com/spreadsheets/d/1vGj_NszrlVt-1sA225RAgkOLEkdiGBmnSa3lTpsWfzI/edit?usp=sharing

Вполне возможно, что вам этого будет достаточно. Если же остались вопросы, то коротенько опишу, что он делает и как работает.

Во-первых, в этом документ есть лист «Портфель», который содержит информацию по вашим ценным бумагам. Для примера я оставил несколько бумаг (акций и облигаций), убрав все лишнее (в том числе и форматирование).

( Читать дальше )

8% в валюте

- 12 сентября 2018, 00:06

- |

В интернет много статей о том, как получить дивиденды по акциям. Обычно это 3-6% годовых. Люди ведут таблички со сроками и ожидаемыми процентами, читают отчеты и новости о компаниях, ведут дискуссии на всевозможных форумах. При этом всегда после даты отсечки все акции падают на процент дивидендов, а часто и на больший. А потом неизвестно, сколько придется ждать закрытия дивидендного гэпа.

Не понятно, зачем всё это нужно, если, например, долларовые облигации ВЭБа с погашением в 2020, 2022, 2023 г. позволяют получить 8% годовых в валюте. Выпуски основные, не субборды, поэтому их списания можно не опасаться. Это гораздо выгоднее, чем просто держать наличную валюту или положить в банк под 1-2%.

На вопрос, почему лучше долларовые, а не рублевые облигации, можно ответить «Если при нефти 79$ один доллар стоит 70 руб., то, подумайте сами, сколько он примерно он будет стоить при снижении нефти, например, до 70$ или 60$? за баррель»

А тем, кому нужен не гарантированный доход, а драйв, эмоции и ежедневное сидение перед монитором в попытках обыграть рынок, можно пожелать удачи ))

Доходность муниципальных облигации

- 11 сентября 2018, 19:30

- |

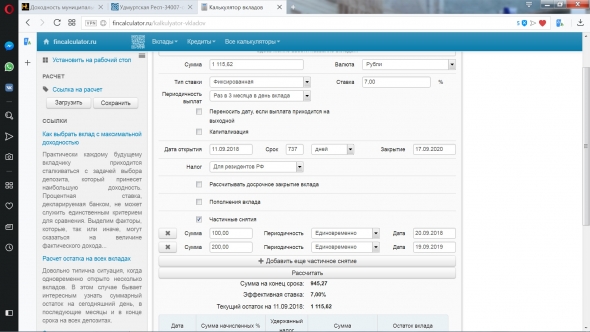

В ручную с помощью калькулятора вкладов fincalculator.ru/kalkulyator-vkladov (с учетом амортизации «частичное снятие» www.rusbonds.ru/ftam.asp?tool=120543) показывает доходность на уровне 7%.

Чему верить? Всю голову сломал, не могу реальную доходность к погашению рассчитать.

Если по простому сейчас вкладываю

1115, 62 руб (цена 108,5 + НКД)

Получаю 1254,25 — 17 сен 2020 года. В итоге 7% годовых

Не верте досрочному выкупу ...

- 11 сентября 2018, 15:43

- |

Буду краток. Не верте досрочному выкупу у корпоративных облигаций.

Вас могут кинуть путем получения большинства при голосовании по офертам.

Просто поимеют условия выпуска облигаций.

Кстати Они могут Вам и не платить, если путем получения большинства при голосовании по офертам так захотят.

Не будьте Лохами не покупайте корпоративных облигаций где есть досрочный выкуп, длительный срок дюрации и высокая доходность.

Риск лишиться денег. И даже в этом случает эмитент не будет банкротом, если...

Пост навеян письмами счастья по следам некоторого Холдинга О.

Среднемесячный оборот металлов «Первого ювелирного» превышает 300 кг

- 11 сентября 2018, 14:07

- |

Драгоценные металлы для аффинажа или переплавки и изготовления новых ювелирных изделий компании предоставляют партнеры. Кроме того, трейдер скупает лом ювелирных украшений у ломбардов и населения. Всего около 305 кг в месяц – 180 кг золота, 125 кг серебра и 0,2 кг палладия.

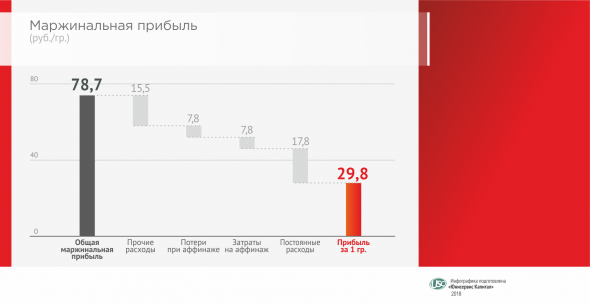

При таком обороте «Первый ювелирный» получает 78,7 руб. маржинальной прибыли с одного грамма. А затраты составляют 48,9 руб./гр. и включают расходы на аффинаж – 7,8 руб., потери при аффинаже – 7,8 руб., постоянные расходы, большую часть которых занимают ФОТ и аренда – 17,8 руб., а также прочие расходы, преимущественно налоги и банковские комиссии, в размере 15,5 руб. Разница с доходами составляет 29,8 руб. – такую прибыль получает трейдер за 1 грамм металла в месяц.

Увеличение оборота на 30 кг золота в месяц принесет «Первому ювелирному» 900 тыс. руб. дополнительной прибыли. Осуществить больший закуп компании позволят средства, привлеченные путем выпуска биржевых облигаций. На начало сентября эмитент разместил 1728 ценных бумаг на 86,4 млн руб. Напомним, 28 августа

( Читать дальше )

Замена депозиту с повышенной доходностью

- 09 сентября 2018, 19:19

- |

На первый взгляд наиболее простыми вариантам выглядят облигации либо структурные продукты брокеров.

Облигации:

в настоящее время ближайшие выпуски ОФЗ с погашением до мая 2019 года торгуются с доходностью 7.5-7.9% годовых.

При этом корпоративные облигации не самых надежных эмитентов торгуются с доходностью около 10%.

Т.е. премия за риск минимальная — всего 2-2.5%. Хотя в более кризисные времена их доходность была как минимум на 5% выше ОФЗ, а то и больше.

Распространяются ли санкции США на корпоративные облигации или только на госдолг?

Мое мнение: держатели корпоративных ОФЗ не ощущают кризисных явлений и имеют значительное количество ликвидности, которую некуда пристроить, поэтому держат в корп.облигациях и не продают, соответственно доходность по ним такая низкая.

Структурные продукты от брокеров:

Сейчас почти каждый брокер предлагает структурные продукты в качестве альтернативы депозиту либо ETF.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал