опек+

Трамп, Китай, нефть, рубль и замедление роста мировой экономики

- 21 января 2019, 15:10

- |

- комментировать

- ★1

- Комментарии ( 2 )

Утренний комментарий по финансовым рынкам 21.01.2019

- 21 января 2019, 10:36

- |

— Торги на азиатских площадках проходят в позитивном ключе.

— Американские биржи сегодня работать не будут, что скажется на ликвидности рынков и внесет коррективы в активность участников.

— После новостей о дискуссии в Белом доме по снятию пошлин на товары из Китая, важным фактором являются очередные стимулирующие меры Пекина.

— Госсовет взялся за потребительские расходы населения. Планируется способствоватьрост покупок на автомобили и бытовую технику.

— Китай предложил США соглашение, в рамках которого за 6 лет удастся достичьбаланса в торговле, то есть экспорт и импорт между 2 странами сравняется. По итогам 2018 года, экспорт Китая в США увеличился на 11.3%, а импорт всего на 0.7%, что должно продемонстрировать Белому дому слабое влияние пошлин на устранение дисбаланса и приблизить соглашение.

— После заседания ОПЕК+, где страны участники обещали активизировать сокращение добычи в рамках соглашения, нефть начала заметно дорожать. В течение недели цена Brent, вероятно, достигнет уровня 64-64.50.

— Рейтинговое агентство S&P подтвердило кредитный рейтинг России на инвестиционном «ВВВ-» и оценили прогноз как стабильный.

— ЦБ РФ рассчитывает, что инфляция к концу 2019 году составит не более 5-5.5%.

— Ускорение потребительских цен создает возможность для роста финансовых показателей ритейлеров, на фоне чего акции компании выглядят лучше рынка в начале года. Бумаги Х5, Лента и Детский мир можно покупать вблизи текущих цен, Магнит после коррекции.

Более подробный отчет https://clck.ru/F5Bjz

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях.

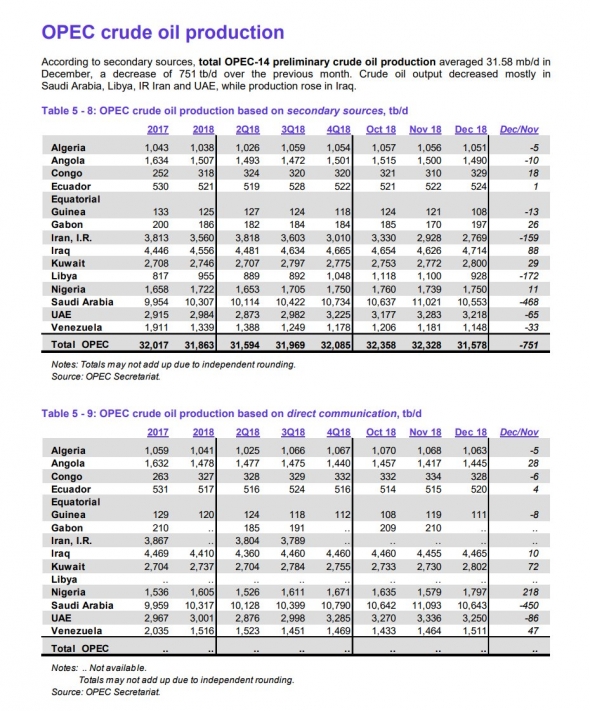

Отчет Опек: добыча в декабре упала на 751 тыс баррелей

- 17 января 2019, 14:50

- |

OPEC SAYS OUTPUT FELL 751,000 B/D IN DECEMBER TO 31.58M B/D

OPEC OIL PRODUCTION FELL MOST IN 2 YEARS IN DEC., GROUP SAYS

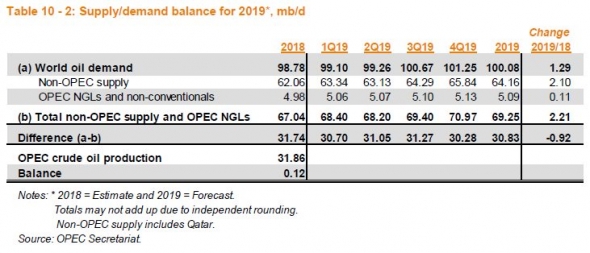

спрос на 2019 год 1,29 млн бар

( Читать дальше )

Цены нефти развивают неторопливую нисходящую коррекцию.

- 15 января 2019, 10:06

- |

На нефтяном рынке в понедельник продолжилось корректирующее снижение. За день цены потеряли около 2-2,5%. Цены на топливо тоже снижались. Очень интересной была ситуация с ценами на газ. В связи с прогнозами на резкое похолодание в США, цены на газ за одну торговую сессию подскочили на 16%. Во вторник цены продолжают расти и текущий их уровень уже почти на 20% превышает уровни закрытия пятницы. Впрочем, для газового рынка США это обычное явление, когда цены могут показывать значительные скачки в угоду погодным аномалиям.

На рынке нефти корректирующее движение проходит на фоне медийной активности от ОПЕК. Агентство Блумбергс приводит ряд высказываний генерального секретаря картеля Мохаммеда Баркиндо. Наиболее ярким моментом его сообщения является известие о планах членов возобновившего с января месяца соглашения по добыче нефти провести в феврале встречу для обсуждения хартии о сотрудничестве в формате ОПЕК+. В конце декабря министр энергетики РФ Александр Новак уже сообщал о том, что секретариат ОПЕК разослал проект хартии о бессрочном сотрудничестве ОПЕК+. «ОПЕК… планирует встречу со странами вне ОПЕК относительно хартии о сотрудничестве 7-8 февраля, а также дальнейшие обсуждения со всей группой ОПЕК+ 18-19 февраля», — сообщает Блумбергс.

( Читать дальше )

В России началось замедление темпов ввода новых нефтяных месторождений - АКРА

- 15 января 2019, 10:00

- |

Суть его в том, что соглашение «ОПЕК+» стало причиной замедления темпов ввода новых месторождений в России.

Коротко тезисы этого Обзора:

Ввод новых трубопроводных мощностей приведет к новому витку роста добычи сланцевой нефти в США, что окажет давление на нефтяные цены во второй половине 2019 года и в 2020 году. Прогноз АКРА предполагает снижение среднегодовой цены нефти марки Urals с 70,01 долл./барр. в 2018 году до 63,6 долл./барр. в 2019-м и 58,7 долл./барр. в 2020-м.

Полностью тут:www.acra-ratings.ru/research/1063

Разногласия в ОПЕК+ это повод для "второй ноги" в нефти

- 15 января 2019, 08:17

- |

www.finanz.ru/novosti/birzhevyye-tovary/Caudovskaya-araviya-obvinila-rossiyu-v-sabotazhe-sdelki-opek+-1027864669?fbclid=IwAR1mm4LicCuTLW9QaHSGPJW40K8JR44bnm0iwWDHs186ASge94Ko_2XvZAk

Парсинг постов Смартлаба. Темы декабря 2018

- 12 января 2019, 16:10

- |

Предлагаю вашему вниманию новый пост о применении data mining к текстам, спарсенным из блогов Смартлаба.

Идея исследования: ежемесячно парсить все посты со Смартлаба и применять к ним метод из класса методов тематического моделирования.

В прошлый раз был применён метод BigARTM из класса методов тематического моделирования. Ряд темы оказались не вполне интерпретируемы. Кроме того этот метод — несмотря на всю его прогрессивность (детальное описание: Воронцов К.В. Вероятностное тематическое моделирование: обзор моделей и аддитивная регуляризация) по сравнению со, скажем, методом LDA - не лишён существенных недостатков. Так, он не позволяет юзеру автоматически выбирать число тем, а также не предлагает метрики для выяснения, какую долю исходной информации позволяет сохранить модель в целом и отдельные темы — в частности

Поэтому моя команда разработала собственный оригинальный метод тематического моделирования. Он позволяет группировать слова («термы», «токены») из множества документов по темам. При этом — в отличие от большинства аналогов — он позволяет автоматически выбирать число тем, а также включает простые и понятные метрики, которые позволяют выяснить, какую долю исходной информации позволяет сохранить модель в целом и отдельные темы — в частности.

( Читать дальше )

Штатам и импортерам опять нужна нефть.

- 10 января 2019, 04:19

- |

Они идут немного другим путём. Или гордость, или историческая привычка, считать, что они важнее здесь. Да они зажали цены, это им удалось, но теперь у них у самих появляются проблемы, а рост добычи в США на таких уровнях цен оказался стабильным и расти не может.

Два месяца в США и во всем мире не происходило роста добычи новой нефти. За это время ситуация изменилась. Нефтяной рынок стал прозрачным. И попал в ситуацию, когда можно сказать, чем больше продержаться низкие цены, тем выше и быстрее им нужно будет вырасти когда опять будет появляться дефицит нефти на рынке.

( Читать дальше )

Магическая отметка $50 за баррель или почему прошлые данные иногда эффективны

- 08 января 2019, 12:51

- |

Среди множества данных, дающих представлении о состоянии энергетического сектора США (дисконт на цены WTI в пермском бассейне, модернизации транспортной инфраструктуры, запасы и прогнозы производства от EIA) отчет ФРБ Далласа от 3 января стал «белой вороной». В документе говорится, что рост сектора значительно замедлился в четвертом квартале 2018. Причем источником негативных оценок стали отзывы менеджеров предприятий в сфере нефти и газа.

Индекс деловой активности в секторе – наиболее широкий показатель условий для ведения бизнеса, остался в положительной зоне, однако сократился с 43.3 пунктов в третьем до 2.3 в четвертом квартале. Индекс показывает квартальное изменение, и значение в 2.3 пункта говорит о том, что условия не изменились по сравнению предыдущим периодом. Данные четвертого квартала прерывают уверенный рост 10 предыдущих кварталов подряд. Причиной замедления стали проблемы с расширением активности среди разведывающих и добывающих компаний, и особенно фирм, обслуживающих нефтяные вышки.

( Читать дальше )

Нефть: что влияло на цену в 2018 году

- 26 декабря 2018, 14:41

- |

В 2018 году ситуацию на мировом рынке нефти можно разделить на два больших этапа: рост цены в январе—октябре и падение в октябре—декабре.

Динамика цен на нефть Brent в 2018 году. Источник: Investing.com — Открыть оригинал

Рассказываем, что влияло на котировки.

Рост: январь—октябрь

11 января цены на Brent достигли максимума с 2014 года и составили $70 за баррель. Тенденция на повышение держалась до октября. Рынок ожидал, что спрос на нефть будет превышать предложение. Основные причины этого:

Соглашение ОПЕК+. В ноябре 2017 г. ОПЕК и союзники картеля в очередной раз продлили сделку о сокращении добычи нефти. Это продолжало влиять на цену в начале 2018 года — рынок ждал сокращения предложения сырья. В июне ОПЕК+ ослабили квоты, однако это не помешало росту цены — страны

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал