опек+

Проблемы с решениями ОПЕК+ из-за позиции ОАЭ

- 06 июля 2021, 22:51

- |

Позиция ОАЭ (Объединенные Арабские Эмираты) на последней (18-ой) министерской встрече ОПЕК+ внесла подвижки на нефтяном рынке. Возникли даже опасения, что всё соглашение стран производителей нефти распадется, начиная чуть ли не с августа 2021г., хотя его срок истекает только в апреле 2022г.

На первый взгляд кажется, что сложности на встрече возникли на ровном месте. Переговоры споткнулись, подчеркнем, на вопросе о продлении соглашения ОПЕК+ об ограничениях производства нефти до декабря 2022г., а не на вопросах поведения в 2021 году.

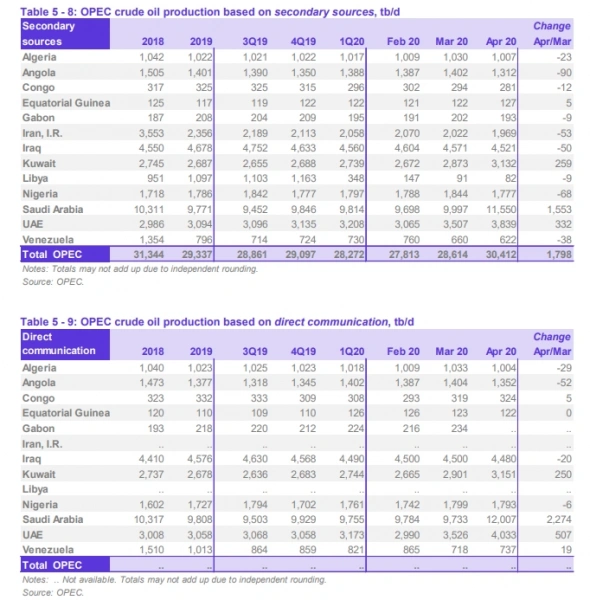

По пункту продления соглашения ОАЭ вполне резонно заявила, что база соглашения — уровень добычи стран в октябре 2018 года, ее не устраивает. В октябре 2018 страна добывала 3,168 млн б/с, а в апреле 2020г. 3,84 млн б/с. Соглашение ОПЕК+ действовало с мая 2020г. Поэтому если уж договариваться о новом сроке, то за базу расчета квот надо принимать не октябрь 2018г., а апрель 2020г.

Позиция ОАЭ кристально ясна, поскольку ей не нравится, что треть нефтяных мощностей страны простаивает. Однако мейджорам соглашения (Саудовской Аравии и России) перетряска условий и изменения базы расчета доставляет некую головную боль в виде необходимости увязывать позиции многих стран. Тот же Казахстан с 2023г. планировал резко нарастить добычу по сравнению с 2019г.

В апреле 2020г. Россия добывала, по оценкам ОПЕК, примерно 10,68 млн б/c сырой нефти (без газового конденсата), а Саудовская Аравия выдала «на гора» 12,007 млн б/с, согласно официальным источникам Эр-Рияда и 11,642 млн б/с — согласно экспертным (вторичным) оценкам. При этом за базовый уровень добычи в соглашении 2020г. (до апреля 2022г.) была принята для обеих стран круглая цифра 11 млн б/с. Напомним, что в апреле 2020г. Саудовская Аравия, так же как и ОАЭ, резко наращивала добычу, чтобы добиться увеличения своей доли на мировом рынке. Поэтому если брать за базу сравнения апрель 2020г., то в выигрыше оказываются и Саудовская Аравия, и ОАЭ. Россия, следуя точной цифре апреля, может и проиграть. Но вряд ли такая точная статистика Москву устроит.

ниже данные о динамике добычи ОПЕК согласно майскому докладу организации 2020г. Она показывает рост добычи весной 2020г. и Сауд.Аравии, и ОАЭ (UAE)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Нефть растёт, но обольщаться не стоит

- 06 июля 2021, 18:18

- |

ОПЕК+ так и не договорилась о наращивании добычи — Brent на этом фоне ушёл за $77. Всё из-за недовольства ОАЭ условиями сделки: Эмираты активно наращивали производство до пандемии и из-за ограничений имеют наибольшую долю простаивающих мощностей — почти 30% против 10-15% в среднем у других стран.

ОАЭ требует более агрессивного роста производства. Предварительный план ОПЕК предполагал наращивание добычи на 400.000 баррелей каждый месяц до апреля 2022 года; ОАЭ считает этот уровень недостаточным. Несмотря на провал переговоров на прошедших встречах, члены ОПЕК продолжают попытки договориться, к концу недели может быть ещё одно заседание.

В текущем виде сделка просуществует недолго. Нефть пока растёт из предположения участников рынка о том, что страны ОПЕК будут придерживаться текущих квот по добыче. В условиях восстановления спроса на нефть это означает нефть по $80-90 на горизонте месяца. Тем не менее, мы сомневаемся, что страны ОПЕК будут сколько-нибудь долго придерживаться текущих договорённостей. США, которые очень не хотят дополнительной

( Читать дальше )

Что будет с нефтью после провала встречи ОПЕК+? Отвечают ведущие банки

- 06 июля 2021, 14:55

- |

UBS:

Провал недавних переговоров, скорее всего, приведет к росту мирового дефицита нефти, и цена Brent может к сентябрю достичь $80 за баррель. Впрочем, альянс все еще может придти к соглашению, учитывая, что члены ОПЕК+, вероятно, продолжат переговоры.

Вопрос о том, приведет ли неспособность достичь единой позиции к снижению уровня соответствия в августе, пока остается открытым. В ближайшие дни Саудовская Аравия опубликует официальные цены продажи своей нефти, и это событие должно будет прояснить ситуацию.

ING:

Если объем добычи нефти ОПЕК+ а августе не изменится, то черное золото может подорожать. Однако вероятность сохранения статус-кво не очень высока.

Вероятно, члены альянса самостоятельно увеличат добычу, что создаст риски развала всего соглашения. Есть потенциал повторения ценовой войны прошлого года, но все заинтересованные стороны постараются ее избежать.

Разрешить сложившиеся противоречия можно соглашением, состоящим из двух компонентов. Сначала ОПЕК+ может согласовать увеличение добычи нефти на 2 млн б/д в период с августа по декабрь, а затем уже обсудить пролонгацию самого соглашения об ограничении добычи.

FGE:

Если ОПЕК+ не увеличит объем добычи нефти, то ее цена, скорее всего, вырастет до $85-90 за баррель. Вероятно, в ближайшие одну-три недели альянс достигнет какого-то компромисса, но до тех пор цены, вероятно, будут расти.

ОАЭ вряд ли покинут ОПЕК, но страна хочет получить больше независимости в своей политике. Учитывая текущие высокие цены на нефть, следует ожидать заметного роста сланцевой добычи в США в следующем голу.

RBC Capital Markets:

По слухам, неофициальные переговоры в рамках ОПЕК+ продолжаются, но при этом в ближайшие дни, вероятно, появится еще больше вопросов относительно намерения ОАЭ остаться в ОПЕК. В марте страна запустила собственный нефтяной бенчмарк Murban, и сегодня готовность ОАЭ сохранять львиную часть своих мощностей по добыче нефти в режиме простоя остается неясной.

Распри между ОАЭ и Саудовской Аравией, похоже, касаются не только нефти. Все больше кажется, что Абу-Даби хочет выйти из тени Эр-Рияда и проводить собственную международную политику.

Rystad Energy:

Провал переговоров, в результате которого объем добычи нефти в августе останется прежним, не страивает ни одного члена ОПЕК+. Это повышает ожидания того, что стороны достигнут соглашения, которое в большей степени удовлетворит ОАЭ.

Если в конце концов альянс решит увеличить добычу в августе на 500 000 б/д с лишним, то следует ожидать немедленной коррекции цен на нефть. Все внимание рынка сфокусировано на потенциальных утечках из неофициальных переговоров, поэтому в ближайшее время мы можем увидеть резкие скачки котировок в любом направлении.

www.profinance.ru/news/2021/07/06/c2qk-chto-budet-s-neftyu-posle-provala-peregovorov-opek-otvechayut-veduschie-banki.html

Цены на нефть могут вырасти до $100, а потенциально и выше - бывший руководитель Министерства энергетики США

- 06 июля 2021, 14:10

- |

Дэн Бруйетт, возглавлявший Министерство энергетики США с 2019 по 2021 гг:

Мы вполне можем стать свидетелями повышения цен на нефть до $100 за баррель, а потенциально и выше

Возможность резкого падения цен в случае, если договоренность не будет достигнута и страны — производители нефти предпочтут действовать самостоятельно в решении вопросов об объемах добычи, тоже не исключается.

Цены на нефть могут подняться до $100 за баррель и выше — экс-глава Минэнерго США | 06.07.21 | finanz.ruДумаю, что та или другая сторона пойдет на уступки <...>, многое должно быть предпринято <...>, предстоят еще, как они говорят, тяжелые переговоры, чтобы достичь сделки и сохранить единство

важно, чтобы мы (США — ред.) имели возможность осуществлять опосредованное воздействие

Соединенные Штаты входят в тройку крупнейших производителей (нефти — ред.) в мире и важно, чтобы мы участвовали в этих переговорах и использовали G20 и другие доступные для нас форумы для привлечения всех мировых партнеров к обнадеживающему посредничеству и смягчению некоторых наихудших перспектив, которые могут сформироваться в подобного рода ситуациях

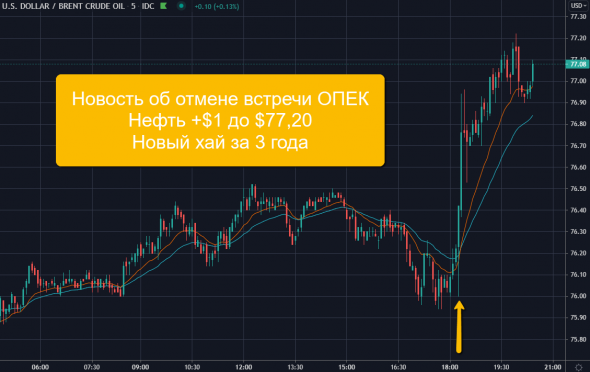

Краткосрочным позитивом для рынка стала отмена встречи ОПЕК+ - Атон

- 06 июля 2021, 12:29

- |

ОПЕК+ 5 июля отменила встречу министров, отложив ее на неопределенный срок. До этого момента будут сохраняться текущие квоты (восстановление добычи нефти на 2.1 млн барр. в сутки с мая по конец июля). Причиной отсрочки стала позиция ОАЭ, которые согласились с предварительным решением увеличить добычу на 400 тыс. барр. в сутки в месяц в августе-декабре, но не согласились продлить соглашение ОПЕК+ после апреля 2022 без пересмотра базового уровня добычи — с 3.168 до 3.8 млн барр. в сутки.

Мы считаем новость позитивной в краткосрочной перспективе, т.к. страны не будут наращивать добычу в августе, и цены, скорее всего, продолжат расти. Однако в долгосрочном плане это скорее несколько негативный сигнал, поскольку странам не удалось достичь соглашения относительно продления сделки после апреля 2022.Атон

📈Индекс МосБиржи обновил исторический рекорд после встречи ОПЕК+

- 06 июля 2021, 10:26

- |

Индекс Мосбиржи обновил исторический максимум, поднявшись выше 3900 пунктов после встречи ОПЕК+, которая завершилась ничем, поставив тем самым альянс на грань кризиса и оставив рынок нефти в состоянии дефицита на фоне растущих цен.

Незавершенный статус переговоров участников ОПЕК+ продолжает подталкивать цены нефти вверх, что и поддержало рост российского рынка. В то же время сдерживающим фактором является очередной антирекорд по смертности за сутки от COVID-19 в России.

ОАЭ не выйдет из ОПЕК+, переговоры идут, встреча может состояться в конце недели

- 06 июля 2021, 10:18

- |

Вопрос выхода Объединенных Арабских Эмиратов из альянса ОПЕК+ не стоит, участники сделки ищут решение.

ОПЕК, Саудовская Аравия и Россия контактировали в понедельник ночью с участниками ОПЕК+, отрабатываются различные варианты будущего сделки.

Неформальные переговоры проходят каждый день, сам процесс (переговорный – ред.) не останавливается. Вчера (в понедельник – ред.) ночью и руководство ОПЕК, и главные участники рынка — Россия и Саудовская Аравия контактировали с участниками сделки, отрабатываются различные варианты

Они (неформальные переговоры – ред.) и не останавливались. Что касается заседания, то участники выступают за скорейшее возобновление обсуждений, с большой долей вероятности оно может состояться в конце недели. Думаю, консенсус будет найден. Это общий рынок, общие проблемы и их надо решать

Новость — БИР-Эмитент (1prime.ru)

Новость — БИР-Эмитент (1prime.ru)

Новость — БИР-Эмитент (1prime.ru)

Федун исключил развал сделки ОПЕК+ по аналогии с мартом 2020 года

- 06 июля 2021, 09:41

- |

Насколько я знаю, там есть особая позиция Объединенных Арабских Эмиратов. И эта позиция касается не сегодняшней ситуации, а того, что будет уже в следующем году. Я думаю, что договорятся. Сделка не развалится. Я не вижу для этого оснований. Да, сегодня есть небольшой дефицит предложения на рынке, но он небольшой. Я не думаю, что нефть выйдет за коридор $80 за баррель

tass.ru/ekonomika/11828749

Новости компаний — обзоры прессы перед открытием рынка

- 06 июля 2021, 08:20

- |

Разлад внутри ОПЕК грозит мировым дефицитом нефти

Страны ОПЕК+ уже почти неделю не могут договориться об уровнях добычи с августа. ОАЭ блокирует согласованный Саудовской Аравией и Россией вариант медленного повышения квот, настаивая на росте собственной добычи. Противостояние внутри ОПЕК ставит под угрозу всю сделку и лишает рынок необходимых дополнительных поставок. Однако эксперты не считают ситуацию тупиковой.

https://www.kommersant.ru/doc/4888690

США защищаются от российских удобрений

США могут в ближайшие недели начать антидемпинговое расследование против поставок карбамидо-аммиачной смеси из России. Об этом попросил власти крупнейший американский производитель CF Industries. Два года назад пошлины против этого вида удобрений из России уже ввел ЕС. Как отмечают эксперты, российские компании в случае введения пошлин в США могут перенаправить поставки на другие рынки.

https://www.kommersant.ru/doc/4888703

«Тинькофф» цифрой поборется за премиального клиента

На высококонкурентный рынок услуг private banking собирается выйти Тинькофф-банк. В настоящее время он тестирует сервис, в сентябре намерен запустить его полностью. Банк делает ставку на диджитализацию традиционного private banking. Однако эксперты отмечают, что потребуется «большая персонализация», а также развитие и предоставление широкого спектра различных экспертиз.

https://www.kommersant.ru/doc/4888630

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал