опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Более 32% прибыли за два с половиной месяца на спае по легкой первой стратегии с малым депозитом.

- 12 августа 2021, 22:45

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

ИНОГДА ЗАБЫВАЮ ИСПРАВЛЯТЬ ЦИФРЫ. ПОЭТОМУ, ЕСЛИ СКРИН ПРОТИВОРЕЧИТ ТЕКСТУ, ТО ВЕРЬТЕ СКРИНУ.

ОБЗОР первой стратегии:

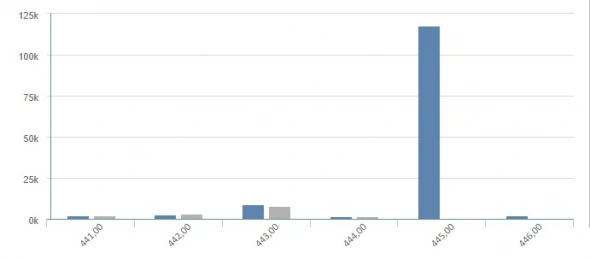

Выросли до 444.96 по спаю. Нас очень радует американский индекс. Только растет или стоит на месте. Это хорошо, ведь на этих двух фазах рынка мы и зарабатываем. Поговорил с математиками и они сказали, что даже наш депозит с тремя попытками имеет соотношение- девять раз плюс по 150 долларов, а один раз из десяти- минус 350, в среднем. Идеально- это когда вы принесли тот депозит на три попытки, который сможете восполнить через три месяца, если произойдет чудо и вы потеряете первый депозит.

Когда мы открывали позиции, то цена была около 440.59, а сейчас, как видно на первом рисунке, цена 444.96. Надо закрывать старую позицию и открывать новую. Математика и законы вероятностей пока с нами и работают на нас. Так часто бывает в страховом бизнесе. И это я показываю самую простую стратегию для новичков, которая подразумеваем вечное нахождение в рынке, без поисков хороших входов. Соблюдаем правило и откупаем по 1.71 то, что продавали по 6.23. Речь о пут 440. Это дает плюс на 4.52 доллара. Затем, продаем по 1.08 то, что покупали по 4.86. Речь о пут 435. Это дает минус на 3.78 долларов. От 4.52 отнимаем 3.78= минус 7.4*100=74 доллара. Прошлый результат был 355 долларов. Значит, что общая прибыль 429 доллара.

( Читать дальше )

- комментировать

- Комментарии ( 32 )

Опционы на индекс SP500 ( аномальное распределение ММ)

- 12 августа 2021, 20:03

- |

2) 20 августа в конце недели стоит абсолютно медвежья направленная позиция от 440 и вплоть до 400 через пут опционы… возможно это перекрытие «одной ноги» но если судить по объёмам и плотности страйков то имеется явный интерес. Есть вероятность потрогать эти края но только в качестве резкого и неожиданного движения .

( Читать дальше )

Секрет пут-опциона. Часть 2

- 12 августа 2021, 15:24

- |

Ранее я рассказал, что стоимости эквивалентных опционов пут и колл равны.

При этом риски при продаже пута и кола сильно отличаются.

В случае продажи пута мы можем потерять только стоимость актива.

В случае продажи колла наши риски неограниченны.

Получается при продаже пута рисков меньше, а цена такая же как у колла.

Маркетмейкеры используют эту особенность опционов.

Чтобы разобраться как они это делают, сначала нужно понять:

Почему вообще эквивалентные опционы пут и колл имеют одинаковую стоимость?

ПУТ-КОЛЛ ПАРИТЕТ

Опционы – это право.

Опцион пут — это право продать актив.

Опцион колл — это право купить актив.

У опционов есть 2 фундаментальных свойства:

( Читать дальше )

Опционы СИ. Биржа фантазирует.

- 11 августа 2021, 20:58

- |

Итак. Сегодня днем сделки в месячном опционе пут Si073500BT1 проходили по цене не превышающей 120 рублей и мои лимитные заявки на продажу по цене от 170 до 200 рублей конечно не исполнились. Представьте моё удивление, когда биржа для вечернего клиринга использовала цену закрытия равной248 рублей. БИРЖА ДЛЯ КЛИРИНГА ВЗЯЛА ЦЕНУ В ДВА РАЗА БОЛЬШЕ САМОЙ БОЛЬШОЙ ЦЕНЫ ДНЯ.

Я конечно понимаю, что когда в течение дня сделок нет, то приходиться фантазировать цену закрытия. Но сделки были. В течение дня были сделки от 67 до 120 рублей. Какой же буйной должна быть фантазия, чтобы поставить цену закрытия 248 рублей.

Кстати вечером цена этих путов растет и была сделка уже 167 рублей, но до 248 рублей ещё далеко.

Конкретные шаги. Заключение

- 11 августа 2021, 19:30

- |

Постараюсь уместить информацию в один пост. Будут цифры и графики. Без этого никуда....

В прошлый раз мы говорили про риски инвестиций в опционы. До этого мы прошлись по рискам инвестиций в недвижимость и ETF на корпоративные облигации. Думаю, что тема рисков, а она основная в инвестициях — раскрыта если не полностью, то достаточно подробно. Сегодня я покажу, как выглядит типичный портфель в стандартной ситуации. Для этого картинка:

Не буду ее ужимать. Удобнее, думаю посмотреть в полном масштабе.

Наш портфель 2021 года с поквартальной разбивкой.

Расчет строится из первоначального размера портфеля в 1 млн долларов. для удобства.

Итак:

Start NLV — 1.000.000$

Мы купили 11.000 акций HYG (корпоративные облигации)

по цене — 83.46$ на 918.060$

( Читать дальше )

SPCE или по нашему галя/ Часть 2.

- 11 августа 2021, 18:32

- |

Прости мой друг, я знаю, что тот кто читает этот пост, у каждого третьего есть галя (SPCE).

Писал 23 июля свое видение, скрин поста внизу.

Мне жадному, пришлось еще докупить путов.(Option PUT — шорт по базовому активу)

Взгляд в моменте:

Картина выглядит жестким разводом, при каждом задерге на хаях макс объём, т.е. кто-то выходит или заходит в шорт.

+ пиар в инсте, я думаю все видели.

Если 25,8 пробиваем, можем и увидеть 18. Я могу ошибаться, эта ракета сделает $100 и все заработают, будут отличными трейдерами))

just fun

P.S. 26,37 и 24 отличный уровень чтоб купить))

ссылка на пост smart-lab.ru/blog/710165.php

Что уничтожает нас быстрее?

- 11 августа 2021, 14:08

- |

Зашёл тут спор, что уничтожает нас быстрее:

1. «Комиссия за сделки по фьючерсам (15 в день, например) + контанго фьючерсов»

2. Временной распад купленных коллов при удержании.

Можно ли это понять, не зная прочих параметров ТС?

Опционный Грааль

- 11 августа 2021, 13:07

- |

Не разбираюсь в опционах, но всё равно предложу концепцию опционного Грааля.

Если в США много ликвидных опционов на акции и, в то же время, много высоковолатильных акций, то почему бы не сделать такую опционную ТС:

1. Выбираем только опционы на высоковолатильные акции.

2. Покупаем коллы на акции.

3. Стоп уже зашит в цену опциона и защищён от ложных срабатываний. То есть наш риск ограничен.

4. А возможный выигрыш очень большой, потому что акции «летающие».

Повторяя эти сделки раз за разом, мы будем терять понемногу, но иногда ловить большие движения. И эквити будет двигаться вверх.

Более 12% прибыли за два месяца на биткоине по легкой второй стратегии с малым депозитом.

- 09 августа 2021, 18:56

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

ИНОГДА ЗАБЫВАЮ ИСПРАВЛЯТЬ ЦИФРЫ. ПОЭТОМУ, ЕСЛИ СКРИН ПРОТИВОРЕЧИТ ТЕКСТУ, ТО ВЕРЬТЕ СКРИНУ.

ОБЗОР второй стратегии:

Выросли до 45847 по биткоину. Это хорошо. В прошлый раз стратегия себя очень хорошо показала. Надеюсь, что зрители заценили это. Болтались около 30000 около месяца, а потом цена выросла к 39000 и мы закрыли позиции почти в ноль. А тот кто купил биткоин- остался бы при своих. Это и показывает, насколько хорош наш подход. Зарабатываем тогда, когда цена растет, и когда стоит на месте.

Когда мы открывали позиции, то цена была около 37673, а сейчас, как видно на первом рисунке (в этот раз не видно, но можете сами посмотреть на время и понять, что я не вру), цена 45847. Надо закрывать старую позицию и открывать новую. Математика и законы вероятностей пока с нами и работают на нас. Так часто бывает в страховом бизнесе. И это я показываю самую простую стратегию для новичков, которая подразумеваем вечное нахождение в рынке, без поисков хороших входов. Соблюдаем правило и откупаем по 667 то, что продавали по 2281. Речь о пут 36000. Это дает плюс на 1614 доллара. Затем, продаем по 130 то, что покупали по 825. Речь о пут 30000. Это дает минус на 695 долларов. От 1614 отнимаем 695= минус 919. Прошлый результат был 421 долларов. Значит, что общая прибыль 1340 долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал