опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Идея отыграть контанго Si

- 16 июня 2021, 21:09

- |

Хватит постить эскизы! Пора светить реальные сделки На секретных счётах!

Все случайности случайны!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

1.25%, которые может заработать и ребенок на легком домашнем бизнесе.

- 14 июня 2021, 16:55

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

Привет всем! Итак, сработало наше правило, что надо закрыть наши две позиции, которые были открыты до этого, если стоимость биткоина стала на 4000 и более от той цены, которая была, когда мы открывали позицию из двух сделок, которые описаны ниже в “старая позиция”.

В розовом квадрате видно, что сейчас уже биткоин стоит более 40000, а мы открывали две наши позиции при цене около 36400.

Значит, откупаем для закрытия пута 36000 по нынешней цене 1030*0.0001= 10 центов… В желтом квадрате. Это дало плюс на 15 центов. Продавали по 25 центов (2500*0.0001), а откупаем назад по 10 центов.

Потом, надо по такой же схеме надо продать для закрытия пут 32000, который покупали до этого, для открытия позиции.

( Читать дальше )

В преддверии дефолта - промежуточная ликвидность

- 13 июня 2021, 13:36

- |

Чем рискованнее компания, тем красочнее будут её презентации и тем убедительнее будут тексты на фоне конкурентов. Но сможет ли компания в действительности рассчитываться по долгам? Давайте посмотрим как очистить зёрна от плевел и попытаемся рассчитать платёжеспособность компании на год вперёд с помощью коэффициента промежуточной ликвидности.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Большущее-пребольшущее вам спасибо, а землякам казахам — рахмет-прерахмет))), за ⭐➕❤. Не забывайте лайкнуть после прочтения статьи. Вам полезно, а мне понятно что вас интересует. Спасибо и рахмет всем.

( Читать дальше )

Итоги продажи опционов на GameStop (GME) – 635% годовых

- 12 июня 2021, 12:06

- |

Кратко:

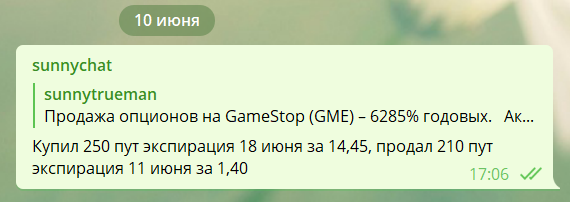

Управлял позицией и, несмотря на реализацию убыточного сценария, получил доходность 635% годовых.

Подробно:

В понедельник 7 июня я открыл позицию по Продажа опционов на GameStop (GME) – 6285% годовых:

продал 280 пут с экспирацией 11 июня за 35,10 и купил 210 пут с экспирацией 11 июня за 5,75 пунктов.

После открытия позиции GME быстро рос, позиция показывала 70% от максимальной прибыли.

Затем GME так же быстро падал, упала волатильность, и 10 июня я принял решение подстраховать позицию от дальнейшего падения, купив 250 пут с экспирацией на следующей неделе, о чем написал в комментарии в своем Телеграм-канале:

Чем я руководствовался при принятии именно этого решения:

1) Ощущениями. Я публично открыл позицию и мне не хотелось показывать убыток, особенно после моих заявлений про 6285% годовых)))

( Читать дальше )

Более 5% прибыли за 14 дней по легкой первой стратегии с малым депозитом.

- 10 июня 2021, 17:31

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

Из-за нехватки времени уберу недельные страховки

Вот мы и заработали опять. По простому методу, который не требует ни особых знаний, ни большого капитала, ни много времени.

ОБЗОР первой стратегии:

Условия выполнены. Акция выросла с 420 до 424.34. Соблюдаем правило и откупаем по 302 то, что продавали по 633. Речь о пут 420. Это дает плюс на 331 доллара. Затем, продаем по 202 то, что покупали по 469. Речь о пут 415. Это дает минус на 267 долларов. От 331 отнимаем 267= 64. Прошлый результат был 0 долларов. Значит, что общая прибыль 64 долларов.

И теперь открываем снова месячную позицию. Выбираем срок в от 9.7.7.21. Белый квадрат на втором рисунке. Потом, соблюдаем правило и вначале покупаем более дальний пут и потом продаем ближний пут, как написано в “новая позиция”

( Читать дальше )

Продажа опционов в день экспирации: выгодно или нет

- 10 июня 2021, 12:42

- |

Сомнения в выгодности продажи опционов в день экспирации: ГО во много раз больше потенциальной прибыли! Каково ваше мнение, продавать или воздержаться?

Что. Где. Когда.

- 09 июня 2021, 22:23

- |

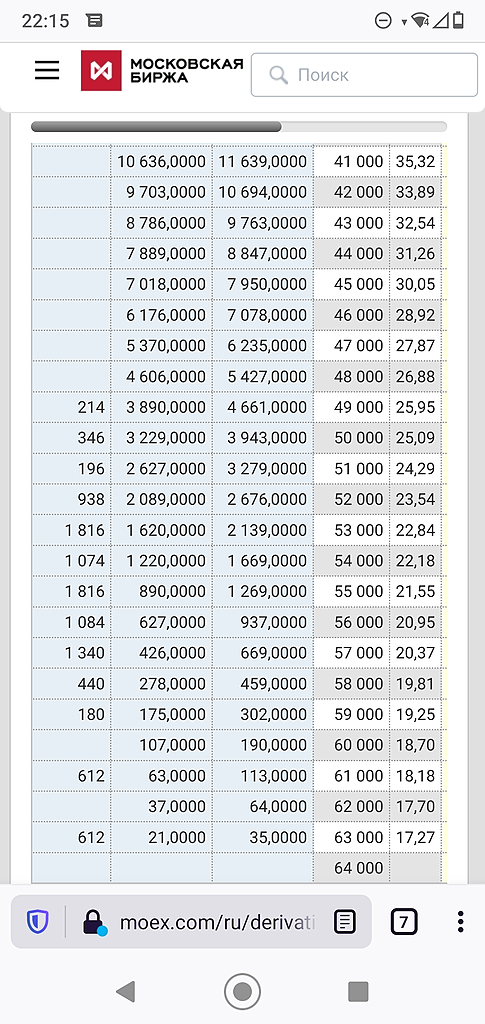

Перед вами скриншот опционной доски на фьючерс Татнефть, с датой экспирации сентябрь 2021 года.

На скриншоте количество открытых позиций — самый левый столбец. Страйк — справа.

Внимание вопрос — кто эти люди на дальних рубежах, с дальними страйками, кто купил опционы Call? Притом, что стакан на эти страйки, в течении дня, абсолютно пустой.

Прошу Ваши мнения писать в комментарии.

Ответ на этот вопрос напишу отдельным постом.

Прибыльная стратегия для Биткоин (Bitcoin) на Бинанс (Binance)

- 08 июня 2021, 17:39

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

Итак, как я уже описывал ранее, на Бинансе теперь есть возможность иметь полноценную страховую стратегию за 4 доллара. Это минимальный депозит для того, чтобы покупать месячный или, хотя бы, двухнедельный пут, который приблизительно на 4000 долларов меньше текущей цены биткоина. Объемом 0.0001 биткоина. При нажатии на страйк будет выходить стакан и сбоку даже теоретическая цена есть. Ориентируясь на нее- можно выставлять желаемую цену покупки. Как только купили- ищете возможность продать тот месячный или, хотя бы, двухнедельный пут, который близок к текущей цене биткоина.

Потенциальная прибыль должна быть, как минимум 10 центов, при депозите 4 доллара… При биткоине на 36000:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал