SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Комфорт. Опционы vs фьючерсы, пример.

- 01 марта 2012, 12:23

- |

В очередной раз убедился в психологически более комфортном, для меня, подходе с продажей опционов, нежели направленных фьючерсных поз.

Поза - классика техасского хеджа, к проданным коллам покупка на первое плечо рубльбакса по 28.96.

Весь вчерашний день наблюдал за ней буквально каждые 10 минут. И не важно что она сразу оказалась профитная и стоп сдвинут в безубыток. Вечером закрыл, сразу почувствовал облегчение.

Я всегда именно так фьючом и торговал (ловля верняка, краткосрочно). Сидеть в рынке надо постоянно, следить за движухой, переносить стопы в БУ. Максимум несколько дней в позиции, обычно интрадей, плечи небольшие. Много суеты, энергию явно жрет (все субъктивно).

По итогам надоело — на опционах мне в разы комфортнее, продал и жди. Я практически всегда в рынке, нет такого понятия, как «упустил движение». Комфортнее психологически в первую очередь. Я за нелинейные инструменты :)

Поза - классика техасского хеджа, к проданным коллам покупка на первое плечо рубльбакса по 28.96.

Весь вчерашний день наблюдал за ней буквально каждые 10 минут. И не важно что она сразу оказалась профитная и стоп сдвинут в безубыток. Вечером закрыл, сразу почувствовал облегчение.

Я всегда именно так фьючом и торговал (ловля верняка, краткосрочно). Сидеть в рынке надо постоянно, следить за движухой, переносить стопы в БУ. Максимум несколько дней в позиции, обычно интрадей, плечи небольшие. Много суеты, энергию явно жрет (все субъктивно).

По итогам надоело — на опционах мне в разы комфортнее, продал и жди. Я практически всегда в рынке, нет такого понятия, как «упустил движение». Комфортнее психологически в первую очередь. Я за нелинейные инструменты :)

- комментировать

- ★3

- Комментарии ( 13 )

Тест на базовые знания по опционам (онлайн)

- 01 марта 2012, 10:15

- |

Нашёл тест на базовые знания по опционам, на сайте ITinvest.

Очень понравился, действительно, про самое базовое, что нужно,

чтобы начать торговать опционами.

www.ittrade.ru/study/question.php?option

Очень понравился, действительно, про самое базовое, что нужно,

чтобы начать торговать опционами.

www.ittrade.ru/study/question.php?option

Мартовская экспирация будет в районе 175-180

- 29 февраля 2012, 18:51

- |

Посчитал, что при сохранении текущей тенденции мартовcкая экспирация (15 марта) будет в районе 175-180.

Рынок вяловат… а я тут на попробовать бычий спрэд купил вертикальный…

Рынок вяловат… а я тут на попробовать бычий спрэд купил вертикальный…

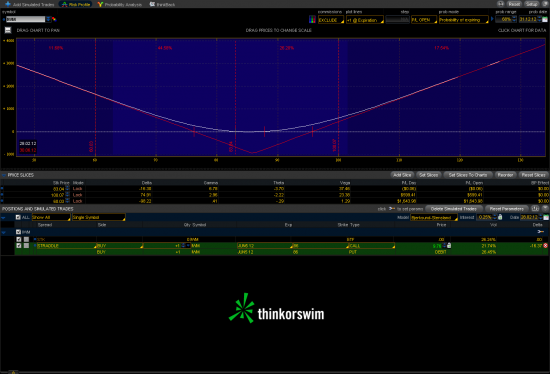

стреддл на IWM, консолидация Russell-2000

- 29 февраля 2012, 12:45

- |

Пока в S&P500 и NASDAQ ралле, Russel2000 консолидируется на одном уровне. Вола низкая, объемов нет.

IWM — это ETF от индекса Russell 2000. На графике RUT то же самое.

Можно строить разные предположения, крахЪ или инопланетяне подвезут денег и всех спасут. Но вероятно будет выход их диапазона с ростом волы.

На это можно купить стреддл, например, на июльских квартальниках.

Чем более далёкие опционы, тем дороже и лучше.

86 страйк выбирал по улыбке волатильности, может ошибся маленько.

Нет нашел пока нормального инструмента для анализа улыбок волатильности.

Выход. Стоп при 30% просадке. За 30 дней до экспирации. Take +30-50% в зависимости от движухи.

Трейд учебно-бумажный. По риску на новые сделки не пролазят.

IWM — это ETF от индекса Russell 2000. На графике RUT то же самое.

Можно строить разные предположения, крахЪ или инопланетяне подвезут денег и всех спасут. Но вероятно будет выход их диапазона с ростом волы.

На это можно купить стреддл, например, на июльских квартальниках.

Чем более далёкие опционы, тем дороже и лучше.

86 страйк выбирал по улыбке волатильности, может ошибся маленько.

Нет нашел пока нормального инструмента для анализа улыбок волатильности.

Выход. Стоп при 30% просадке. За 30 дней до экспирации. Take +30-50% в зависимости от движухи.

Трейд учебно-бумажный. По риску на новые сделки не пролазят.

План по опц. комбинации RIG на след неделю (27-2 марта 2012)

- 29 февраля 2012, 11:00

- |

План не меняется, все тоже самое что и на прошлой неделе.

Вверх: в точке 56- продаем колл май 42,5 в прибыли и оставляем бесплатные путы

Вниз: на цене 45 хода нет, ждем дальше

Дальше вниз: либо закрываем комбинацию в прибыли, либо ниже — закрываем пут 50 в прибыли и пут 40 — по ситуации на рынке и оставляем бесплатный колл 42,5 май

Итого на данный в нашей комбинации остались:

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 45 контрактов

Длинный пут май 40, 51 контракт

Итого на данный момент затраты: $76038 (если учитываем что в цене 42,5 колла у нас почти вся прибыль которая была на 40-м колле ) или 12,26 на контракт если считать с закрытыми позициями,

кэша на счету: $1307,52

Начало комбинации здесь: http://smart-lab.ru/blog/32926.php

( Читать дальше )

Вверх: в точке 56- продаем колл май 42,5 в прибыли и оставляем бесплатные путы

Вниз: на цене 45 хода нет, ждем дальше

Дальше вниз: либо закрываем комбинацию в прибыли, либо ниже — закрываем пут 50 в прибыли и пут 40 — по ситуации на рынке и оставляем бесплатный колл 42,5 май

Итого на данный в нашей комбинации остались:

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 45 контрактов

Длинный пут май 40, 51 контракт

Итого на данный момент затраты: $76038 (если учитываем что в цене 42,5 колла у нас почти вся прибыль которая была на 40-м колле ) или 12,26 на контракт если считать с закрытыми позициями,

кэша на счету: $1307,52

Начало комбинации здесь: http://smart-lab.ru/blog/32926.php

( Читать дальше )

Опытные товарищи, подскажите где скачать котировки опционов американских бирж?

- 28 февраля 2012, 19:23

- |

Друзья, подскажите где можно найти котировки опционов американских бирж (для акций, etf, индексов). Нужно для дипломной работы, ну и конечно для торговли:)

Опционы: Интересная активность в путах ОТМ

- 28 февраля 2012, 18:25

- |

С какой же целью тарят 80 путы вне денег? Возможно с расчетом на коррекцию в 40% по РИ после выборов?)))

В свою очередь, открою вот такой вот спрэд вне денег, в расчете на такой же сценарий.

Я особо не прогнозирую движение, так… если выстрелит выхлоп будет хороший, макс лосс -1500р На движении где-нибудь до 140000 уже можно фиксануть 30000-40000р профита

( Читать дальше )

улыбка волатильности в ThinkOrSwim

- 28 февраля 2012, 17:03

- |

Господа опционщики, не могу найти в TOS volatility skew.

Как проанализировать улыбку в терминале?

Как проанализировать улыбку в терминале?

80 путы

- 28 февраля 2012, 16:46

- |

в 80 путах наблюдаю хорошую акстивность кто то их тарит.

Вопрос опционщикам для чего он это делает помимо ожидания от падения и что он ожидает получить и может получить.

Вопрос опционщикам для чего он это делает помимо ожидания от падения и что он ожидает получить и может получить.

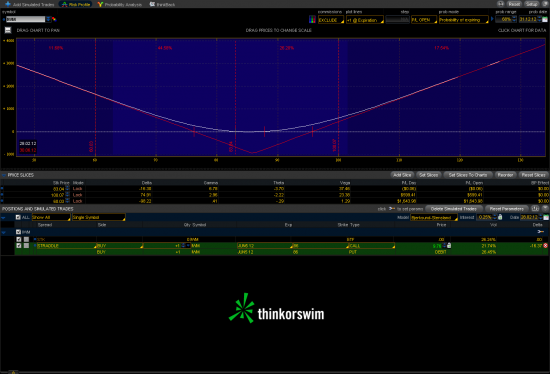

Пример комфортной торговли. Опционы.

- 28 февраля 2012, 15:01

- |

Продолжаем размышления на тему комфортабельности торговли производными инструментами. Чтобы не быть голословным, приведу пример простой опционной стратегии, которая торгуется у меня на одном из счетов, правда со значимыми модификациями.

Итак, большая часть факторов, объективно мешающих сидеть на попе ровно и изредка проверять состояние позы, были перечисленны выше (http://smart-lab.ru/blog/40784.php, http://smart-lab.ru/blog/41099.php)

Проверим, насколько она комфортабельна, в вышеописанных терминах.

Итак, идея продажи верхних непокрытых коллов следующего месяца, давно известна в интернетах. В том числе проводились всевозможные бэк-тесты с довольно противоречивыми итоговыми результатами. Ссылок сейчас не дам, здесь придется верить на слово.

Если совсем кратко, заходим в шорт коллов высокого страйка по текущему рынку. У нас получилась дельта-гамма-вега отрицательная поза, с положительной теттой. По сути, стратегия умеренно-медвежья - мы аккуратно шортим рынок, делая ставку на то, что до выбранного нами страйка за эти 3-4 недели он не дорастет. Причем если и дорастет, но медленно, мы все равно закроемся в плюс. В крайнем случае в ноль, на небольшой коррекции, что, кстати, я и сделал в феврале, когда близко к экспирации гамма-риски стали слишком велики.

( Читать дальше )

Итак, большая часть факторов, объективно мешающих сидеть на попе ровно и изредка проверять состояние позы, были перечисленны выше (http://smart-lab.ru/blog/40784.php, http://smart-lab.ru/blog/41099.php)

Проверим, насколько она комфортабельна, в вышеописанных терминах.

Итак, идея продажи верхних непокрытых коллов следующего месяца, давно известна в интернетах. В том числе проводились всевозможные бэк-тесты с довольно противоречивыми итоговыми результатами. Ссылок сейчас не дам, здесь придется верить на слово.

Если совсем кратко, заходим в шорт коллов высокого страйка по текущему рынку. У нас получилась дельта-гамма-вега отрицательная поза, с положительной теттой. По сути, стратегия умеренно-медвежья - мы аккуратно шортим рынок, делая ставку на то, что до выбранного нами страйка за эти 3-4 недели он не дорастет. Причем если и дорастет, но медленно, мы все равно закроемся в плюс. В крайнем случае в ноль, на небольшой коррекции, что, кстати, я и сделал в феврале, когда близко к экспирации гамма-риски стали слишком велики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал