опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Зигзаг.

- 06 марта 2018, 14:41

- |

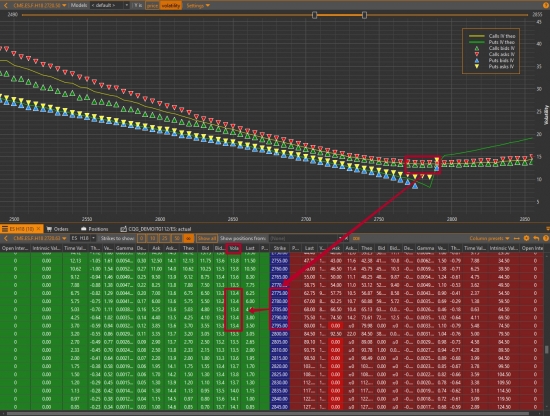

Вчера параллельно с показанной позой в первом посте. Сделал позу на тестовом счете. Эту позу не модифицировал, а собрал и ушел.

Не подумайте, хвастать тут нечем. Хочу чтоб движения были осознанными и результативными.

По рекомендации @Московский Лоссбой :

Платформа: Option Workshop

Дата: Демо-CQG

Инструмент: CME.CME.ES.F.H18

- комментировать

- Комментарии ( 15 )

Выбор страйков для позы. Вопросы к "ведущим".

- 06 марта 2018, 13:11

- |

Начну с благодарности за интерес и отзывчивость к вопросам «опционного юнца»)

Порадовал веселый сарказм, ирония и классические под**бы. Но Особая благодарность Дмитрию Новикову.

Так вот я все о своем, о приспособлении для печи, т.е. о кочерге.

Так как на фонде улыбка задрана левым краем вверх, то коллы выше ЦС недооценены по волатильности. Значит надо брать самые недооцененные. Залез в Option Board, выбрал побольше страйков, открыл улыбку. Ищу коллы, что подойдут для позы.

Эти вроде подойдут, и тут заметно, что немного выше страйка 2780 вола на начинает повышаться.

Пока делал скрин вола на 4 страйках выровнялась к одному уровню 13.4, а местами была 13.2.

Но Каленкович рассказывал, что может увеличиться наклон улыбки и эти купленные коллы могут подешеветь по воле, но это отступление и для заметки.

Т.е. эта конструкция арбитражит завышенную волу путов и заниженную коллов? Но как ее аккумулировать? Через ДХ очевидно.

( Читать дальше )

Опционы и теханализ.

- 06 марта 2018, 10:51

- |

Тех.Анализ, фьючерсы, опционы.

- 06 марта 2018, 07:23

- |

Всем привет друзья, ШПИЛИВИЛИТ СИПЛОГО — ШПИЛИВИЛИТ ВЕСЬ МИР!

********************

RI

( Читать дальше )

Отскок, вероятно, ненадолго

- 05 марта 2018, 15:16

- |

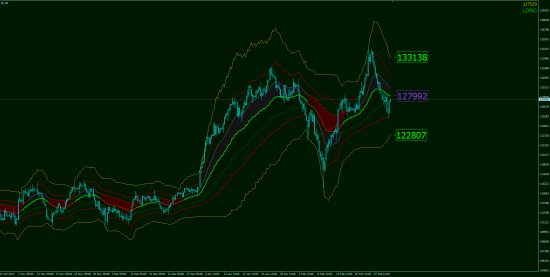

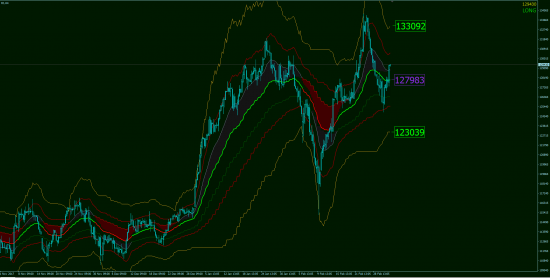

Сегодня рынки и в частности индекс РТС демонстрируют некоторый отскок. Впрочем, на мой взгляд, это ненадолго и вскоре снижение может продолжиться

Открыл в связи с эти небольшую позицию на опционах:

Из факторов риска ближайшего времени стоит выделить:

— возможность сокращения расходов, а соответственно и стимулирующих мер стороны Китая (целевой показатель дефицита бюджета на текущий год снижен впервые с 2012 года)

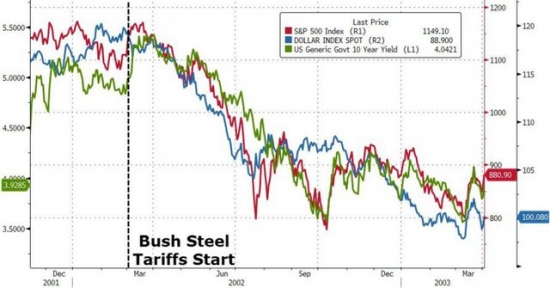

— повышение пошлин на импорт стали со стороны Сша (график динамики фондовых активов, при аналогичных действиях в прошлом ниже)

( Читать дальше )

Gold, Euro short

- 05 марта 2018, 12:06

- |

Опционы для Гениев (покупка опционов)

- 05 марта 2018, 11:16

- |

Я хотел бы максимально упростить понимание и практическое применение опционов. Сегодня мы не будем о сложном. Но в таком случае, не зная всех тонкостей процесса, вам придется поверить мне на слово. Мне не интересна направленная покупка и эта тема не этого топика. Конечно, речь пойдет о дельта нейтральных стратегиях.

Работает это очень просто. Вам надо купить опционов колл и продать нужное количество БА так, что бы дельта была 0. Теперь в таблице опционов вы смотрите волатильность купленных опционов. Допустим, она равна 32%. Это волатильность IV выраженная в годовых процентах. А торговать мы будем один день. Поэтому переведем эту волатильность в волатильнось одного дня. Тут вам надо мне слепо поверить. Я 32 разделю на 16 и получу 2%. Вам надо запомнить число 16. И все остальное можно будет делать в уме. Что означает эти 2%. Теперь, если цена пройдет более 2% за день то, дневная волатильность превысит волатильность опциона и вы получите профит. Если цена не пройдет 2% или пройдет меньше, то вам не хватит веги что бы компенсировать тету. Вам надо просто угадать, какой будет следующая дневная свеча. Берите свои графики, рисуйте уровни, заваривайте кофе. Но вы должны угадать. Это не сложнее чем бинарные опционы. Вы строите канал по 2% в каждую сторону и делаете ставку. Максимально, что вы можете проиграть, это тетта. Максимальный выигрыш не ограничен. Причем, нам не важно, в какую сторону пойдет цена. Теперь, если кто скажет, что я пишу какие то сложности я вас ЗАБАНЮ отведу и объясню, кто вы есть на самом деле. На этом можно было бы закончить рассказ про покупку опционов но, как обычно есть тонкости.

( Читать дальше )

Жду обвала тетты в апреле. Скоро появятся недельные опционы. Политика невмешательства.

- 05 марта 2018, 09:25

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал