опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Жёстко!

- 16 января 2016, 12:26

- |

Есть, оказывается, такое понятие как «мягкость/жёсткость профессии».

Самой мягкой деятельностью считается работа физика-теоретика: посчитал гипотезу, не сошлось, подумал недельку, пересчитал… Самой жёсткой — хирургия: зачастую, миллиметр не в ту сторону — смерть.

С этой точки зрения, самый жёсткий стиль торговли — интрадей на фьючах, а самый мягкий — позиционные/среднесрочные конструкции из опционов.

В чём плюсы и минусы?

++:

— снижение психологической нагрузки;

— снижение частоты сделок, и, как следствие, отсутствие необходимости в постоянном контроле и мониторинге позиций;

— увеличение пространства и времени для «манёвров»;

— прогнозирование доходности.

Минусы:

— требуется наличие повышенного терпения (приобретается со временем))).

Переходи на светлую Сторону!

Да пребудет с тобой Сила!

- комментировать

- ★4

- Комментарии ( 25 )

Начало пути к 1.000.000! Изучаю опционы. Часть 1

- 15 января 2016, 21:58

- |

Итак, что-то начал читать про опционы буквально 2 недели назад. До этого торговал фьючерсами. Сейчас решил окучивать опционы.

Причина: устал сидеть перед монитором и караулить фьючерсы. Несмотря на то, что торговля была системной и приносила доход, но это был интрадей, от которого реально устал!

Цель: высвободить время, при этом особо не теряя в доходности, а может и увеличить её!

Пожелания: по возможности безрисковые стратегии. Наращиваем по-немногу, в позицию в планах «закидывать» в районе 30% от текущего депо это как бы оптимально, но там как получится!

Дабы в силу непонимания всех процессов в опционах, исключить большие потери, стартовый капитал 30.000 рублей

Почти сразу стал пробовать без окончательного понимания влияния Греков (кстати так нифега и не разобрался пока), волатильности, как толком получается стоимость опциона. Решил, что лучше сразу в бой, а там разберемся! ))

Конечно, немного почитал про стандартные стратегии, что такое пут опцион, и колл-опцион. Понял, что мне пока что лучше с продажей опционов не связываться, поэтому выбор пал на 2 стратегии: стрэнгл и стрэддл-их покупка. Опять же чтоб не заморачиваться куда пойдет цена-лишь бы куда-нибудь шла, а я в любом случае заработаю с этими стратегиями!

В следствии обычной логики, для меня было жалко покупать дорогие опционы по текущей цене, то есть формировать стрэддл. И выбор пал на СТРЭНГЛ:

Поэтому 1-ая сделка (стратегия) была следующей:

23 декабря я прикупил:

Коллы Si на 75000 мартовские по цене 1750 в количестве 5 шт.

Путы Si на 70000 мартовские по цене 1400 в количестве 6 шт. (дабы уровнять примерно затраты, хотя полного понимания тоже нет для чего?)

Цена фьючерса в момент покупки была в районе 72500

( Читать дальше )

Коллы газа

- 15 января 2016, 14:14

- |

На валютах сижу в евро сейчас, пытаюсь с локами выйти, как разрулю выложу результаты, если солью тоже выложу.

Кто не в теме- весь гнилой базар уничтожается, только по теме, т.е. Остальные темы в игноре, шаг в сторону и пожизненное

Предпосылки для коррекции по Си (покупаю опционы)

- 13 января 2016, 17:27

- |

хоть я и не собрал 290 плюсов в прошлом посте про опционы, решил написать )

Потихоньку собираю коллекцию путов начиная с 71 мартовского страйка )

Как всегда без армагиддона небольшой частью потфеля .

Прикрываюсь фьючем дельта 0 держу

при проходе лоев буду открываться пока план такой )

( Читать дальше )

Помощь по опционам

- 13 января 2016, 14:26

- |

Я не могу понять такого простого момента: если цену предсказать невозможно, то как зарабатывать, предсказывая еще и время?

Продавая же опционы, рано или поздно нарвешься на армагеддон.

Как можно строить опционные конструкции, предполагая цену в каком-то коридоре через месяц? Это же чистой воды тычок пальцем в небо.

skype: azagoruyko

или в личку.

Идея по нефти на экспирацию

- 13 января 2016, 14:12

- |

Добрый всем день! Наблюдая за движениями нефти внутридневными, само собой пришло одно полезное наблюдение. Нефть сейчас ходит в день по 3-5% и это абсолютно нормально. Это не значит что движения большие. Это просто цена низкая и колебания нефти всего в 1$ дают нам изменение в 2.5%. Для работы фьючерсом разницы никакой нет, а вот для опциона есть и большая.

Мы знаем, что в последний день торгов опционами их временная стоимость сгорает до 0. и в последние часы она будет мала и очень привлекательна, а так как сейчас очень большие изменения в %, то опцион может дать огромную доходность на уровне 1 к 30 и более. Так почему-бы не воспользоваться этим шансом и не сыграть в рулетку в день экспирации, ведь если повезет и рынок вновь совершит поход на уровне 4-5%, Ваши опционы могут принести вам огромную доходность. Я думаю, что таким шансом просто необходимо воспользоваться, ведь для опциона по сути не важно в какую сторону будет движение, главное чтобы оно произошло.

Надеюсь моя статья будет Вам полезна. Удачных торгов.

Ссылка на страницу материала: http://www.fbkonsalt.ru/news/rekomendacija_po_neftjanoj_ehkspiracii/2016-01-13-22#

Котирование по волатильности в TSLab 2.0 Опционы

- 13 января 2016, 13:25

- |

Короткое видео как в новогодней версии ТСЛаб 2.0.5.0 поставить бабочку на котирование.

Заявки задаются в терминах "купить ниже маркета / продать выше маркета".

Наслаждайтесь:

Котирование по волатильности в TSLab 2.0 Опционы

Продемонстрированная бабочка состояла из 2-х продаж и одной покупки на 3% лучше рынка.

Так вот, если рыночная волатильность будет меняться (например, падать)

все 3 котировки будут опускаться вслед за ней.

То есть покупка всегда будет на заказанные 3% лучше маркета.

Всех с прошедшими праздниками и успешной торговли!

ПС Кому удобней прямо здесь посмотреть:

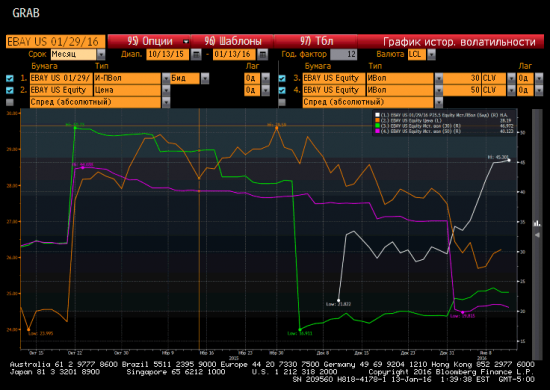

Опционы на Америке. EBAY. Продажа волатильности. Часть I.

- 13 января 2016, 11:24

- |

( Читать дальше )

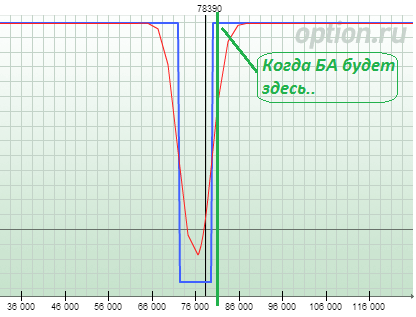

Есть ли возможность закрыть опционы по профилю на экспирацию?

- 13 января 2016, 09:25

- |

Когда цена БА находится на зеленной линии и до экспирации еще далеко — есть ли возможность взять профит по синему профилю?

Там находятся два опциона с соседними страйками и одной датой истечения. Один куплен, а другой продан.

Из тех вариантов что знаю:

а) Подать заявку брокеру на досрочную экспирацию купленного опциона, но заявка будет исполнена только после основного клиринга, в 19.00(мск). Но до этого момента цена может уйти из благоприятной области. И за какое время до окончания основной сессиии можно подавать заявки на досрочную экспирацию(вплоть до 18.44)?

По идее риск полученной длинной позиции по базовому активу закрыт проданным опционом и открытие короткой фьючерсной позы перед закрытием в 18.44 отпадает(хедж от скачка с открытия вечерки).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал