опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опционный калькулятор OptionCalcFVV

- 27 августа 2015, 12:05

- |

Например как я сегодня ей пользовался.

У меня куплен опцион колл со страйком 82500, я думаю если цена фьючерса дойдет до 81000 пусть колы закроются, для этого надо выставить лимитку, а по какой цене? какая цена опциона будет если фьючерс будет 81000? Для этих целей я и сделал такой калькулятор.

Получается мне нужно лимитник выставить по цене 1770.

Зелеными цифрами выделил поля по которым сейчас дам пояснения.

1. Тип опциона CALL или PUT

2. Дата и время предпологоемого наступления события. Когда мы дойдем до вашей цели.

3. Дата и время экспирации

4. Страйк опциона

5. Какая цена фьючерса будет в прогнозный момент.

( Читать дальше )

- комментировать

- ★50

- Комментарии ( 23 )

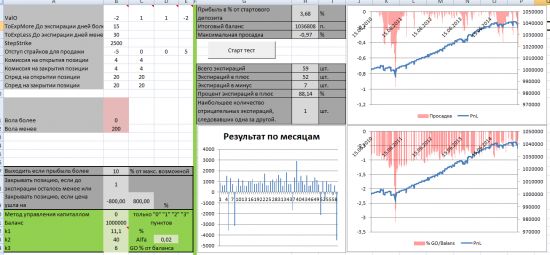

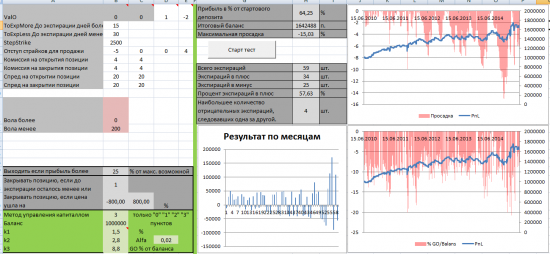

Тест простых опционных конструкций. Стратегия 3. Исправление ошибки.

- 27 августа 2015, 11:28

- |

Исправил ошибку рассчета ГО. Протестировал заново. Вот результаты:

СУК №3:

Выходить если прыбыль более 25% от максимально возможного.

k=8,8

Доход получился 64,25%

Наибольшее задействованное ГО за всю историю примерно равно 21%

Прибыль немного упала, но и задействованное ГО упало в 2-3 раза.

Тест с завышенным риском:

( Читать дальше )

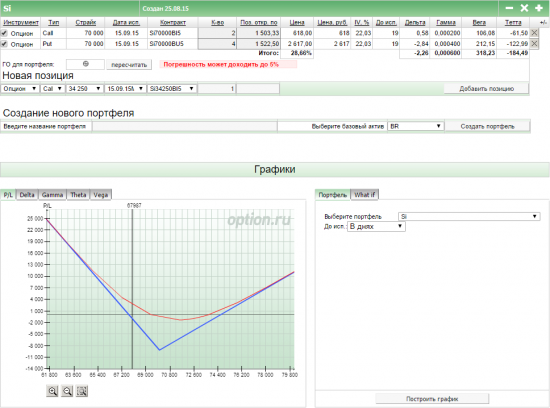

Что дальше? Как фиксить прибыль?!

- 27 августа 2015, 10:38

- |

Цена двинулась в сторону прибыли.

Хотелось бы узнать, господа опционщики, можно ли как-то в моменте пофиксить хотя бы часть прибыли?

28,66% прибыли за 2 дня — отличная доходность в моём понимании.

Вчера увеличил позу в два раза. Теперь на картинке реальная цена покупки.

UPDATE

Вышел половиной позы и зашёл на соседний страйк. Получилось, что я снизил максимальный убыток с 9046 до 2333 пунктов.

( Читать дальше )

Ежедневный обзор товарных рынков от WildBearCapital 26.08.2015

- 26 августа 2015, 11:15

- |

Обзор товарных рынков: кукуруза, пшеница, соевые бобы, хлопок, сахар, какао, кофе, нефть, евро.

Ведущий Виктор Неустроев.

Ссылка на сайт: wildbearcapital.com

Ждем Ваши вопросы и комментарии на support@wildbearcapital.com

Семинар Ильи Коровина «Хеджирование валютных рисков» 17 сентября

- 26 августа 2015, 11:05

- |

Мани-менеджмент при торговле опционнными конструкциями.

- 25 августа 2015, 18:05

- |

Что-то внятное найти по теме нереально из-за чертовых бинарных опционов.

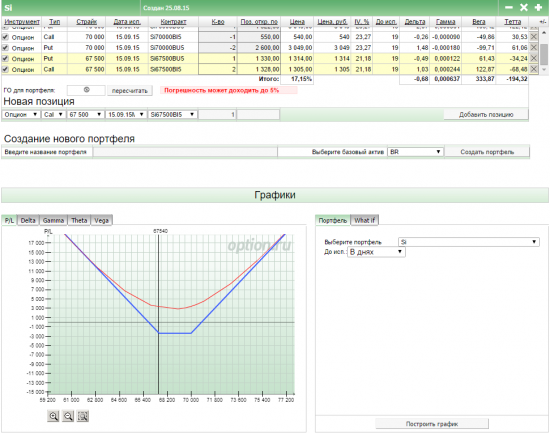

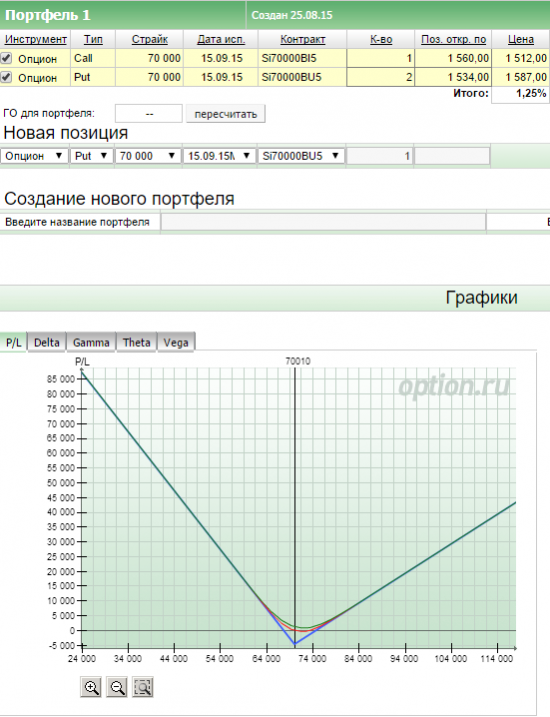

Шортанул/Прикупил бакс. Нужное подчеркнуть на экспирации.

- 25 августа 2015, 13:33

- |

Ну, а если я не прав, и пробъём январские хаи, то получу либо небольшой плюс, либо б/у (может и убыток, но очень незначительный).

Господа опционщики, рабочая эта схема? Какие у нее минусы/ плюсы?

UPD.

Поза после вечернего клиринга выглядит так:

+1 call 70000 цена приобретения= 1'620р. цена после вечернего клиринга= 1'922р. Итого: -339р.

+2 put 70000 цена приобретения= 1'545р. цена после вечернего клиринга= 1'519р. Итого: +754р.

Тест простых опционных конструкций. Стратегия 4

- 25 августа 2015, 11:56

- |

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

Разберем стратегию 4.

Условия входа (немного измененные):

Вариант 1

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +5

+1 шт. PUT страйк 0

-2 шт. PUT страйк -5

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 10% от максимальновозможного, чего будет быстрее

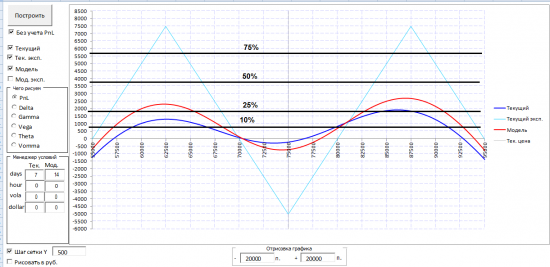

Профиль, через 7 дней, 14 дней и на экспирацию (черные линии это моменты фиксации прибыли):

( Читать дальше )

Ежедневный обзор товарных рынков от WildBearCapital 25.08.2015

- 25 августа 2015, 11:33

- |

Обзор товарных рынков: кукуруза, пшеница, соевые бобы, хлопок, сахар, какао, кофе, нефть, евро.

Ведущий Виктор Неустроев.

Ссылка на сайт: wildbearcapital.com

Ждем Ваши вопросы и комментарии на support@wildbearcapital.com

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал