опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опцион на телефон (как разводят на страховке)

- 03 июня 2015, 11:40

- |

Покупал недорогой телефон ребёнку. Продавец в салоне предложил оформить страховку — всего 300р. ВТБ страхование.

Телефон ребёнку, поэтому страховка показалась актуальной — от разбития, кражи, залития, списания денег со счёта.

Опциончик такой ценой 300пт РТС.

И вот через некоторое время происходит страховой случай, страйк ударил. Вернее приплыл. Залили мы телефончик.

Пошёл я исполнять опцион в тот магазин где покупал — ибо они мне опцион продали, к ним и первый вопрос.

Говорят — это же не гарантийный случай, мы телефон вам менять не будем, а на иное мы не заточены, мы просто брокеры сраховки — идите в клиринг, то есть в ВТБ. «Ну окей, хотя это вы ребята зря» — говорю им — «у нас на бирже брокер вообщето исполняет опционы».

Звоню в ВТБ — они «ой как хорошо что вы подождали 10 минут на телефоне, мы думали что вы уж бросите эти 300р, но вы упёртый.»

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Брокер для торговли опционами

- 03 июня 2015, 08:49

- |

Илья Коровин: Роллируем верхний край

- 02 июня 2015, 11:55

- |

Утренняя программа «Торговый план» на видеопортале трейдеров YouTrade.TV от 2 июня 2015 г.

Опционный робот в торговле, день 09

- 01 июня 2015, 18:12

- |

"Сперва, про деньги".

26-27 мая после начала движения в Si историческая волатильность начала бодро подрастать.

Спред IV-HV оставался примерно той же ширины (около 4%), но историческая волатильность достигла (примерно) уровней последних продаж.

В этой ситуации было принято решение поставить все опционы на котирование на выход из позиции (с премией к рунку ~30 рублей), что и было проделано. В итоге оставший рост IV в опционах на доллар проходил уже без нас.

Других ситуаций на вход не было, поскольку во всех наблюдаемых сериях расхождение между волатильностями было недостаточным для начала котирования.

( Читать дальше )

Продажа волатильности, управление позицией

- 01 июня 2015, 16:42

- |

В продолжение топика Продажа волатильности, оптимальная позиция. Попробуем теперь смоделировать управление позицией при продаже волатильности и понять что лучше: дельтахедж фьючом, роллирование или что-то другое. За основу возьмем проданный стрэддл. Хотя предыдущий анализ показывает, что это не самая оптимальная поза при продаже волы — для простоты исследования возьмем именно ее.

Зададим для автоматического поиска NStrike = 1 и получаем такую позу:

Возьмем ее за основу и фиксируем цены открытия. Теперь смоделируем перемещение БА на страйк влево. Сделаем это переносом распределения Q (которое используется для получения текущих цен с рынка). Распределение P получим из нового Q сжатием (т.е. по прежнему считаем что дисперсия у рыночного распределения завышена и поэтому остаемся в продаже волы). Оценка зафиксированной позы сильно упала (с 2.37 на 0.84), но пока еще осталась положительной:

( Читать дальше )

Продажа волатильности, оптимальная позиция

- 31 мая 2015, 21:49

- |

При продаже волатильности возникает вопрос — какую позицию лучше всего открыть? Можно продать просто стрэддл на центральном страйке. Но есть ведь много других вариантов. Предлагаю анализ-сравнение различных позиций и поиск лучшей. Анализ сделан на основе распределения вероятностей, где будет БА на экспирацию.

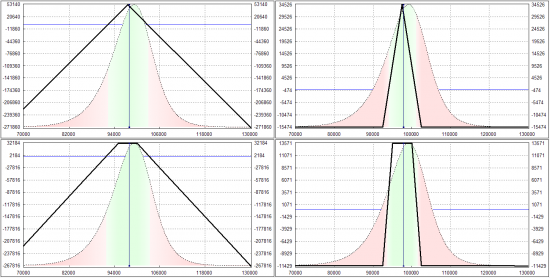

Рассмотрим сначала четыре стандартных варианта: шорт стрэддл, шорт стрэнгл, лонг бабочка и лонг кондор.

Для анализа будем использовать два распределения:

- Распределение P — отражает наше мнение о том, где будет БА на экспу.

- Распределение Q — отражает текущее суммарное мнение рынка о том, где будет БА на экспирацию (если посчитать справедливые цены опционов по Q, то все они будут находиться примерно между текущими бид-асками в стаканах на всех страйках выбранной серии).

( Читать дальше )

WM - Waste Management Inc - Анти-Вэлью Компания?

- 29 мая 2015, 12:36

- |

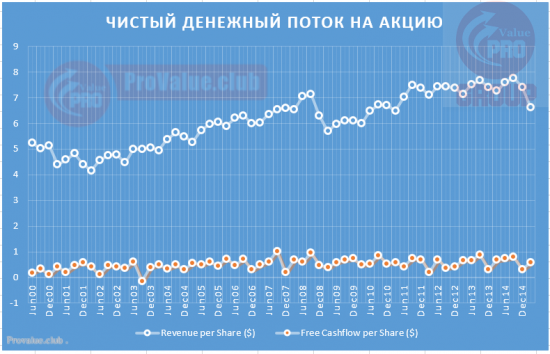

Вот еще кандидат на падение. WM увеличение обема путов относительно среднего в 10 раз. Бумага в низходящем тренде, торгуется под 200MA

Зайдя в Provalue Analytics я провел экспресс анализ по метрикам. Выручка на акцию упала за последние два квартала:

( Читать дальше )

Выбивают по стопам?Необходимо супер соотношение профит/лосс?Прогнозируешь движения?Пару слов на данную тему!

- 29 мая 2015, 12:16

- |

Работаешь на FORTS, гоняешь Ри и Si, и есть ожидания от движений БА(фьючерса)?

Угадываешь направление рынка, но выбивают по стопам? Как можно улучшить свою работу и исключить высокую маржинальность?

Все просто, или очень просто!

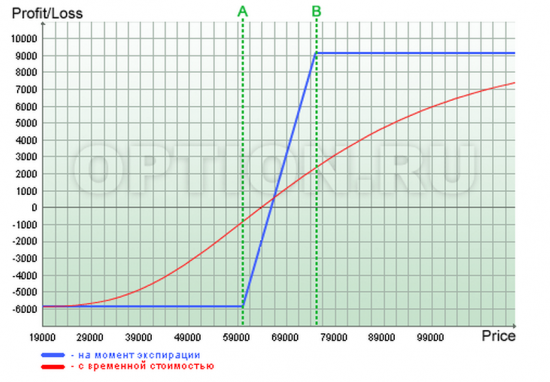

Купи бычий или медвежий колл/пут спрэд!

Допустим, по ситуации на Ри, лежим на 100 или чуть ниже, и есть ожидание по тех.анализу, или по убеждению и прочее, что фьючерс возобновит рост и к 15 июня БА(фьючерс) будет выше 106,5-107 000, если рост состоится, то цель первая 105-107,5, вторая 110-112.

Важно, время исполнения прогнозируемого сценария!!!

Что можем сделать?

Первое, купить фьючерс, поставить стоп 200-500-1000 пунктов и ожидать свершения события.

Второе, выбать соотношение лосс/профит на доске опционов, минимум 1/4 или более, и купить бычий колл спрэд.

( Читать дальше )

Кто-нибудь пользуется/"хеджируется" фьючерсом RVI (фьючерсный контракт на волатильность российского рынка?)

- 29 мая 2015, 03:12

- |

Вообще есть такие? — кто-нибудь логику/практику применения расскажет?

Пример:

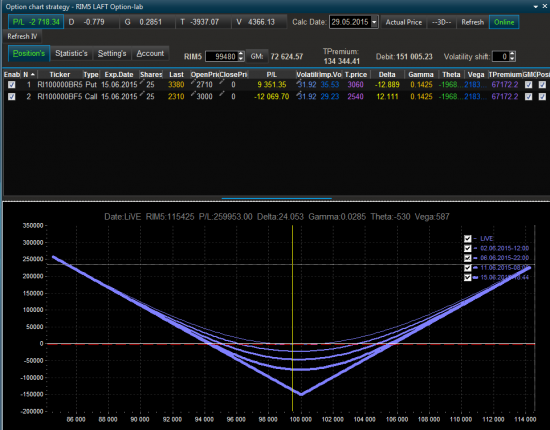

Купили стреддл на RI 6.15:

Call 100000; 25 шт.; цена 3000п.

Put 100000; 25 шт.; цена 2710п.

ГО = 75000 руб.

Цена фьючерса в тот момент была 100320

Время: 28.05.2015 г.; 15:00 — 15:20

На данный момент греки у данного стреддла выглядят так:

Затем пытаемся хеджировать вегу (от падения волатильности?)

Фьючерс на RVI 6.15

Позиция: Продажа 50 шт. по 35,50

ГО = 111900

1 б.п. волатильности для RVI для позиции в 50 контрактов = 5290 руб.

Рассчетная цена для RVI на данный момент = 36.65

Убыток по RVI = -6083,50 руб.

Правильно или нет? (терзают сомнения — что кол-во контрактов должно было быть другое)

Инвестору и спекулянту на карандаш!

- 28 мая 2015, 22:39

- |

Ответ прост, без позиций или в синтетике по опционам, наслаждаешься полнотой жизни!

А если среднесрочные инвестиции? К этому придется привыкнуть, потратить время, потратить силы, смириться с просадкой, принять негативные новости, проще говоря настроить себя на позитиффф и надежду, принять, что каждая покупка первично убыточна(продукты, авто, недвижимость, золото, акции).

Инвестор, как фермер, но дотаций от государства ожидать уже не стоит, шаг по дотациям сделан в размере 13%(налоговый вычет).

Осталось дождаться эффективной работы участников рынка, которые имеют прямую зависимость.Когда появится понимание этой зависимости? Или должны появится лидер, движение, партия с корыстными целями.А может родится бессеребреник?

«Ну, у нас, брат, не так. У нас бы не только яблоки съели, а и ветки-то бы все обломали! У нас, намеднись, дядя Софрон мимо кружки с керосином шел — и тот весь выпил!»

Салтыков-Щедрин

Привычка, почти любая, формируется за 20 дней, возникает вопрос, сколько времени формируется привычка инвестора в РФ(далее перечень инструментов)?

Всем профита и приятной пятницы!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал