отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Вы все еще торгуете акциями Россетей? Тогда мы идем к вам...

- 15 апреля 2020, 19:22

- |

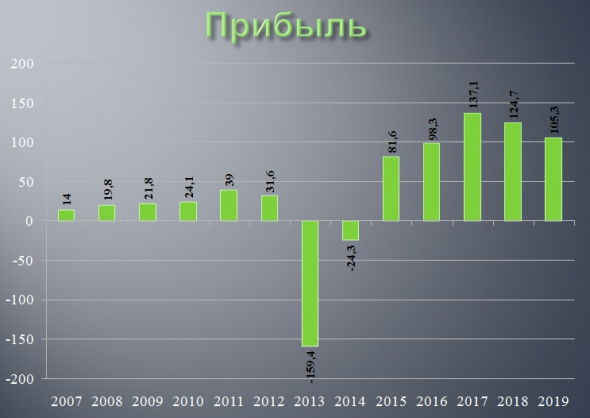

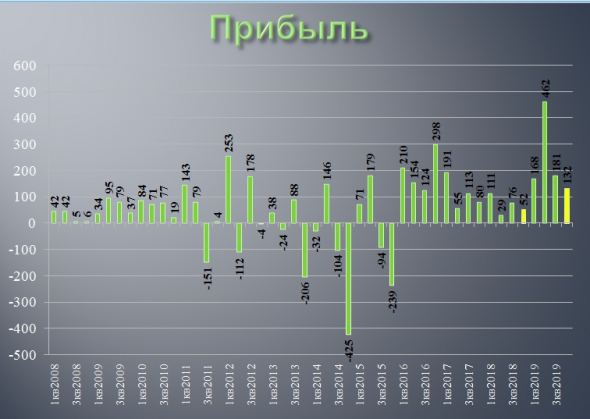

Если смотреть, на консолидированные цифры, то:

— выручка растет;

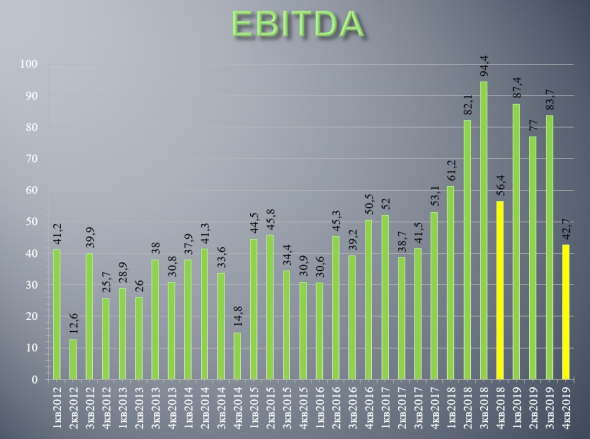

— EBITDA стагнирует 3 года;

— прибыль упала из за резервов и списаний;

— 4 квартал провальный;

— FCF мизерный;

— дивиденды на обычные акции — копеечные, на префы — по уставу;

Может быть под идею перехода на единую акцию с ФСК данная история еще имела бы какой-то смысл. Но давайте не будем погружаться в мир розовых единорогов и применим логику. Вокруг наступил глобальный и локальный отечественный стабилизец. Правительству сейчас не только нет дела до амбиций одного глуповатого чинуши (ака Ливинский), но даже святая корова нац проектов отложена в долгий ящик. Сети выполняют задачу электрификации страны? Выполняют. Остальное можно отложить до лучших времен. То есть никаких слияний и поглощенией не будет, тем более у страны нет денег на выкуп миноритариев. Текущая ситуация вопреки амбициям главы компании зафиксирована на пару лет. Что за эти пару лет получат миноритарии? Либо мизерные дивиденды, либо просто маленькие если компания, как обещает, примет улучшенную дивидендную политику. Вот оно вам надо?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Сезон отчетностей в США. 16 апреля

- 15 апреля 2020, 09:48

- |

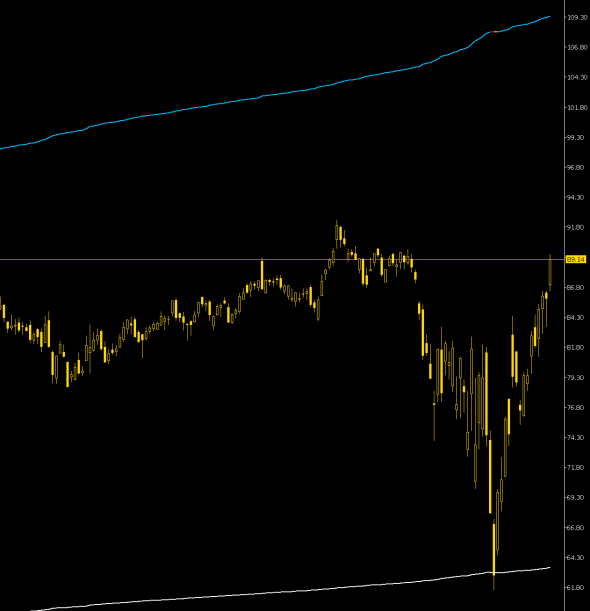

Как писали вчера (https://smart-lab.ru/blog/613087.php), показываем ближайшие серьезные динамические уровни поддержек и сопротивлений, которые можно использовать, к примеру, как страйки при попытках иксовать на ближних экспирах по направленным конструкциям на опционах.

ABT, Abbott Laboratories

Apr 16, 9:00 AM

По данной бумаге уровни не на ближайшию экспиру, но такие, довольно серьезные. Можно рассматривать как среднесрочные цели. Очень хорошо откатывает с лоев.

BLK, Blackrock Inc.

Apr 16, 7:30 AM

( Читать дальше )

Сезон отчетностей в США. 15 апреля

- 14 апреля 2020, 10:35

- |

Поговаривают, в США случился очередной сезон отчетностей.

Чем же бывает прекрасен этот сезон? А прекрасен он тем, что временами на отчетах стреляют даже лютые гиганты ТОП-10. А что для нас значит стреляют? А значит это, что акция с утра выдает геп процентов 10 в ту или иную сторону и все рады. Особенно рады покупцы опционов, стоящие в нужную сторону. А они-то почему рады? А потому что опционы там могут иксовать в 10 и более раз.

Тут немедленно должны выбежать поборники дельтатэтавега-греков и рассказать, что все давным давно в этой, как её… волатильности! Но мы-то с вами знаем...

Интересующимся будет полезно знать ближайшие зоны поддержек и сопротивлений. Как вариант, они хорошо подойдут для выбора страйка.

Сегодня будут отчеты у таких гигантов, как JNJ, JPM, WFC. Но отчеты будут до открытия рынка, посему смотреть их уже бесполезно.

Возьмем одну крупную бумагу, отчитывающуюся сегодня после закрытия рынка и несколько крупных, кто выходит завтра до открытия. Приступим.

JBHT, J.B. Hunt Transport Services, Inc

( Читать дальше )

Отчет НМТП за 2019 год. За и против

- 13 апреля 2020, 18:19

- |

— продали зерновой терминал во втором квартале, поэтому чистая прибыль рекордная;

— выручка немного снизилась;

— EBITDA с учетом продажи терминала в 4 квартале даже выросла;

— сильно сократился долг;

— мультипликаторы низкие: EV\EBITDA = 5; Р\Е скорр = 5,5; Debt\EBITDA = 0,6.

У НМТП долларовые тарифы, то есть компания в кризис в своем роде защитный актив. Собственно, ее акции падали не сильно в самые «красные» дни, а сейчас находятся в 10% от абсолютного максимума. Стоит ли брать дешевый актив, который почти не подешевел в кризис?

Давайте разберем доводы «за» и «против». «За»:

— низкие мультипликаторы;

— низкий долг;

— защита от девальвации;

— ДД около 10% в случае выплаты 50% скорректированной прибыли;

— вероятен спецдивиденд, хотя его могут и не дать из-за карантинов;

— платный мост с высокой рентабельностью, который будет эффективен всегда.

( Читать дальше )

ЛК Роделен. Отчетность за 2019 год

- 13 апреля 2020, 08:36

- |

Роделен показал органический рост по итогам 2019 года. Компания стала 63 по объему портфеля в рэнкинге Эксперт РА (около 2 млрд). Важный показатель — отношение портфеля к долгу — более 2, это очень высокий показатель для лизинга. Роделен имеет высокую прибыльность (62,5 млн руб. по итогам 2019, выше сегмента в среднем).

Роделен имеет достаточный опыт прохождения кризисов и вполне диверсифицированный портфель, с дополнительными залогами и поручительствами.

Отчетность компании можно найти по ссылке: http://www.e-disclosure.ru/portal/company.aspx?id=37615

В портфелях PRObonds облигации ЛК Роделен занимают 2,5% от активов.@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Эх Самара – городок

- 10 апреля 2020, 10:23

- |

На российской бирже не слишком много хороших, растущих, качественных компаний. Выбирать в основном приходится между злом и меньшим злом. Но Куйбышевазот, годовой отчет которого по МСФО я хочу разобрать, точно относится к приятным исключениям.

Для удобства Вы можете читать наши статьи в Telegram «ИнвестГазета»

У данной компании полно достоинств:

– менеджмент владеет акциями и регулярно докупает;

Структура акционеров близка к лучшим зарубежным аналогам.

– большой казначейский пакет;(скрытая стоимость)

– разумная дивидендная политика;

( Читать дальше )

МСБ-Лизинг выпустил отчетность за 2019 год

- 09 апреля 2020, 06:55

- |

И она нам понравилась.

И она нам понравилась.Да, МСБ не показывает кратных приростов в рэнкинге Эксперт РА. Выручка осталась приблизительно на уровне 2018 года (720 млн рублей), прибыль снизилась на 25 млн руб. (впрочем, скорее 2018 год был выбросом: из-за повышения НДС закрылся ряд сделок в портфеле, и многие лизинги показали аномальную прибыль по году). Но МСБ сохранил органичность в своем развитии. Консервативность компании позволяет спокойно пережить снижение Нового Бизнеса, так как средства на платежи по НДС резервируются и не ставятся в прибыль. Компания не ставит в прибыль и авансы, таким образом создавая дополнительные резервы на случай роста просрочки. Наконец, за 2019 год компания смогла существенно диверсифицировать пассивы и снизить стоимость фондирования при росте срока портфеля. По моей оценке, МСБ-Лизинг — одна из наиболее подготовленных к кризису компаний

( Читать дальше )

Белуга-Групп - фантастический рост, пора продавать

- 08 апреля 2020, 19:01

- |

Cамая оперативная информация в моем Telegram «ИнвестТема»

За время удержания кейса, доходность составила 59%. Акции Абрау-Дюрсо остались на месте — минус 1,8%. А вот Белуга прибавила 112%.

Давайте отдадим дань принесшей прибыль компании и разберем отчетность Белуга-Групп по МСФО за 2019 год. Прошлый год для компании выдался рекордным во всех сегментах бизнеса. Выручка +22,3%, прибыль вообще +53%. Она не только прибавила половину, но и впервые в истории превысила 1 млрд рублей. Если посмотреть на динамику за 5 лет, то 19 год добавил ускорения всем производственным показателям. Операционные расходы держатся на оптимальном уровне. Общие и административные снизились на 2%, чего я не видел в отчетах других компаний уже больше года. Прогнозная EBITDA, также выросла на 53% и достигла 6,5 млрд рублей.

( Читать дальше )

"Обувь России": результаты 2019 года

- 08 апреля 2020, 08:13

- |

ПАО «ОР» отчиталась о результатах за 2019 год. Команда «Иволги Капитал» проанализировала их, и дала оценку действиям компании в кризисной ситуации.Анализ отчетности 2019 ПАО «ОР»Некоторые цифры

ПАО «ОР» отчиталась о результатах за 2019 год. Команда «Иволги Капитал» проанализировала их, и дала оценку действиям компании в кризисной ситуации.Анализ отчетности 2019 ПАО «ОР»Некоторые цифры- 1)Выручка выросла на 18,6% до 13,7 млрд рублей, причем оборот маркетплейса westfalika.ru составил более 1 млрд руб. за первый квартал работы, а LFL выручка выросла на 0,8%

- 2)EBITDA выросла на 25,5% до 3,583 млрд рублей, причем рентабельность по EBITDA составила 26,1%

- 3)Чистая прибыль выросла на 26,7% до 1,687 млрд рублей

- 4)Долг/EBITDA по итогам года составил 3,3х

- Компания планомерно переходит в онлайн, и по итогам 2019 года показала первые результаты. Частично текущий и практически полностью будущий рост запасов обусловлен именно работой по реализационной схеме (то есть без покупки на баланс) работы через маркетплейс

- Неденежная выручка аудируется E&Y, и является взаимозачетом между крупными китайскими поставщиками, «Обувью России» и мелкими оптовиками, с которыми работает Группа

- OCF(денежный поток от текущих операций) планово отрицателен по итогам 2019 года. Компания нарастила розничную сеть на 25% до 908 магазинов по итогам года, то есть инвестиционная программа по росту сети завершена. Задача компании – вывод магазинов на проектную мощность, а также их трансформация к модели маркетплейса

- Логистические цепочки нарушены из-за карантинных мер, и их быстрого восстановления не ожидается, поэтому значительные текущие запасы оцениваются как позитивный фактор

- МКК «Арифметика» сильно отличается по своей клиентской базе от классических МФО, так как все клиенты проходят предварительный этап в виде выплат по рассрочке. Разумеется, в текущих условиях Группа дает каникулы и не начисляет пени и штрафы, но поток все равно продолжается за счет онлайн-оплат. Микрофинансовое направление уже переживало шоки благосостояния населения в 2014-2016 гг. без потерь для бизнеса, что дополнительно сигнализирует о качестве риск-менеджмента

- Розничные продажи Группы Компаний сильно диверсифицированы как между сегментами товаров, так и по способу и форме оплаты (сильно развита рассрочка). Это дает дополнительную стабильность в условиях снижения доходов населения

- Группа уже перевела предварительные переговоры с основными кредитующими банками (Сбербанк, ВТБ, ПСБ) и имеет понимание, что процентные платежи, а также погашения будут перенесены. Также Группа имеет понимание, что арендные платежи будут значительно снижены, что сокращает текущие расходы в условиях снижения выручки

( Читать дальше )

Татнефть и прогнозы на будущее

- 06 апреля 2020, 10:12

- |

Эти и другие полезные материалы у нас в Telegram

Но вот цена на нефть, увы(или ура), влияет на все показатели, в том числе и FCF. Прогнозировать его практически невозможно, зато можно примерно прогнозировать EBITDA. При текущих ценах на нефть она снизится примерно в два раза. Предположим, что EBITDA 2020 = 150 млрд рублей. Такая EBITDA как раз была в 2015 году, когда цены на нефть тоже сильно падали. А FCF при этом был в диапазоне 50 — 60 млрд. Поскольку компания немного нарастила добычу с тех пор возьмем верхнюю границу FCF 2020 = 60 млрд рублей. Если все 100% FCF распределить между акционерами, то выходит… 26 рублей дивидендов или падение в 3 раза от рекордных выплат двух прошлых лет! Надеюсь, теперь никто не удивляется, почему акции падали до 500 рублей. Сравнивать с прошлыми рекордными выплатами явно не корректно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал