отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

"Заметки в инвестировании"

- 22 октября 2018, 17:06

- |

Сейчас читаю книгу «Заметки в инвестировании», автором которой является УК «Арсагера» — книгу можно бесплатно скачать на их сайте - http://arsagera.ru/library/download/391643/

Книга отлично подойдет как для начинающих инвесторов, так и для тех, кто вообще еще не знаком с фондовым рынком. По крайней мере в начале — все темы и понятия изложены очень просто, так что, мне например, приходилось пролистывать целые разделы.

Тем не менее, пока читал — выделил для себя несколько главных мыслей, которыми хотел поделиться.

- Акции — это не про спекуляции. Суть этого инструмента в том, что вы покупаете долю в реальном бизнесе. После того, как вы купили акции какой-либо компании — теперь сотрудники этой компании частично работают на вас. Они приходят на работу, трудятся и создают добавленную стоимость — часть которой вы получаете в виде прибыли. Можно сказать, ну и что тут нового? Все и так об этом говорят. Да, согласен, но здесь важно именно осознание этого момента.

- Между производительными (акции, облигации) и непроизводительными активами (золото, валюта) нужно выбирать производительные — по той же причине, что они дают добавленную стоимость

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

АЛРОСА, что делает у меня в портфеле? SWOT-анализ компании АЛРОСА.

- 22 октября 2018, 16:02

- |

Знаю, что многие не любят смотреть видео, поэтому размещаю его в конце. Буду благодарен за лайк под видео. Это лучшая мотивация для меня.

АЛРОСА — лидер алмазодобывающей отрасли в мире, монополист на рынке России. Долго не буду углубляйся в историю.

Выручка компании за 2017 год составила 275,4 млрд рублей. Чистая прибыль 78,6 млрд рублей, что меньше на 41% по сравнению с 2016 годом, но более чем в 2 раза превышает показатели 2015 года. Такая разница, как в выручке, так и в прибыли произошла за счет большой базы 2016 года. Она же и оказала влияние на разницу в проценте дохода. Чистый долг компании на август 2018 года снизился до 6 млрд рублей за счет свободного денежного потока. АЛРОСА является одной из немногих компаний на нашем рынке имеющих

( Читать дальше )

Как найти идеальную компанию для инвестора

- 12 октября 2018, 12:25

- |

В этой книге по полочкам раскладывается финансовая отчетность, Отчет о прибылях и убытках(в деталях самое главное, начина от простого дохода заканчивая прибылью на одну акцию), балансовый отчет, отчет о движении денежных средств, тоже все в деталях.Если бы меня просили рекомендовать че почитать чтоб разбираться в финансовой отчетности, я бы сказал- читайте сначала эту книгу, а после нее читайте Алексея Герасименко Финансовая отчетность.Книга мне очень понравилась стал лучше понимать финансовую отчетность, всем рекомендую, приятного прочтения.

ГДЕ брать список маржинальных бумаг?

- 04 сентября 2018, 09:39

- |

После того, как я опубликовал обзор компаний ПИК и ЛСР, оказалось, что я не могу совершить непокрытую продажу по акциям данных компаний.

Непокрытая (или короткая) продажа — это когда вы фактически продаете то, чего у вас нет (и чтобы это стало возможным — ваш брокер вам это одалживает), в расчете, что это что-то упадет в цене и вы затем сможете откупить его дешевле (и вернуть брокеру), получив разницу в виде прибыли

Собственно столкнувшись с этой проблемой, я решил осветить ее немного подробнее в блоге и рассказать, как устроен данный процесс на фондовом рынке.

Не все акции можно купить с плечом и не все акции можно коротко продать

Объяснить такое поведение — очень легко, так как его природа проистекает из здравого смысла. Маржинальная торговля (короткая продажа относится сюда же) подразумевает, что вы получаете заемные средства (в том числе в виде акций).

Брокер вам даст эти средства под процент, но для него это не все. Брокеру важно понимать, что в случае чего он сможет вернуть свои деньги назад.

( Читать дальше )

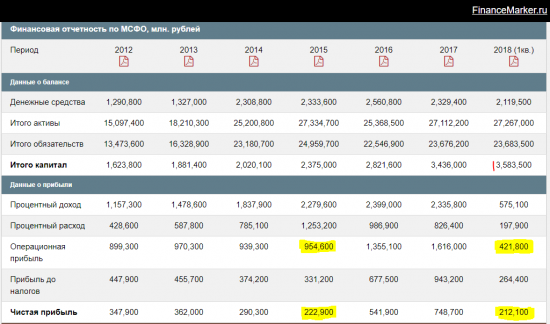

Сбербанк потерял триллион

- 02 сентября 2018, 12:20

- |

За последние несколько месяцев Сбербанк потерял более 1 триллиона рублей своей капитализации (-20%), при том что дела у компании идут вполне себе хорошо. Рост показателей остается на том же уровне, который и привел в прошлом к росту стоимости акций со 100 рублей до 280 рублей.

Тем не менее на акции сильно давит негативный новостной фон, связанный с введением санкций США, ну и также на наш взгляд психология рынка, выраженная в коррекции после стремительного роста.

Взглянем теперь на финансовые результаты с учетом данных за 1 квартал 2018 года по МСФО.

( Читать дальше )

EV/EBITDA - Баффетт бы не одобрил

- 22 августа 2018, 10:03

- |

Добрый день!

Сегодня поговорим наконец про один из самых важных мультипликаторов - EV/EBITDA. Если вы еще не читали про EV - прочтите сейчас. Про EBITDA расскажу здесь.

Вообще, личный совет — чтобы легче запомнить что такое EV, что такое EBITDA и что означает сам EV/EBITDA — просто держите в уме мультиликатор P/E (уж его вы обязаны выучить).

EV/EBITDA — прямой аналог P/E, только более справедливый.

Вот именно так это лучше всего и запомнить и далее уже можно раскрыть эту тему.

P - это капитализация, то есть фактически стоимость компании и EV - тоже стоимость компании, но более справедливая

E — это прибыль компании и EBITDA - тоже прибыль компании, но более справедливая.

Что такое EBITDA

EBITDA = чистая прибыль (E) + налог на прибыль + амортизация + (все процентные или иные не связанные с бизнесом расходы — все процентные или не связанные с бизнесом доходы).

( Читать дальше )

Комментарий по отчётности "Мегафона" за II квартал 2018 года

- 17 августа 2018, 12:50

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

Совокупная выручка «Мегафона» прибавила 5,1% (г/г) почти до 82 млрд руб. Выручка от услуг мобильной связи на основном российском рынке увеличилась на 4,4% (г/г) до 67,1 млрд руб. Количество активных мобильных абонентов в РФ выросло на 0,1% (г/г) до 75,9 млн, несмотря на общеотраслевой тренд по сокращению количества некачественных контрактов с относительно высоким «чистым» оттоком. Ранее компания сообщала, что 94% приехавших на Чемпионат мира – 2018 иностранных болельщиков продолжили пользоваться своими SIM-картами, несмотря на роуминговые расходы. Соответственно из 1,5 млн приехавших иностранных болельщиков примерно 100 тыс. стали абонентами «Мегафона». Помимо этого, дополнительные продажи контрактов могут быть обусловлены спросом со стороны организаторов мероприятия. Помимо мундиаля, рост мобильной выручки связан с повышением цен на услуги связи. Согласно Росстату, в июле 2018 года стоимость пакета услуг сотовой связи выросла на 1,9% (г/г, инфляция составила +2,5%).

( Читать дальше )

Где посмотреть даты выхода отчетов Газпрома? В самих отчетах одна дата (аудитора), на сторонних сайтах другая, на Интерфаксе третья дата. Пресс релиз с 4-ой датой. Чему верить? Собираю статистику.

- 11 августа 2018, 16:07

- |

Стало не выгодно производить автомобили....

- 02 августа 2018, 11:16

- |

что мы видим:

Ford — показал снижение прибыли с за первое полугодие 2018 г., по сравнению с аналогичным периодом прошлого года на 27,7%, хуже всего что рост продаж также показал отрицательные значения;

General Motors - снижение прибыли за первое полугодие 2018 г, составило 19,5%, при этом снижается уровень рентабельности (9,4% в апреле- июне) из-за роста цен на сырье и снижение доходов от Южно Американского сегмента в свете девальвации национальных валют.

Volkswagen - хотя и показал рост прибыли за 1 полугодие 2018 г., на 2,1%, но все же отметил ухудшающиеся условия складывающиеся в секторе на этом фоне акции концерна упали на 7,5%.

Hyundai - показал снижение чистой прибыли на 1 полугодие 2018 г., на 33,5%, компания заявила о не определенности на глобальных рынках, акции концерна находятся на 5-летних минимумах.

Toyota - хотя и показала рекордную прибыль за 1 квартал 2018 г., но это результат во многом благодаря снижению налогов в США (с 33% до 21%), рост выручив январе -марте на 2,2% неплохой, но пока мало о чем говорящий. Посмотрим как отчитаются завтра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал