отчеты МСФО

Rubytech: Финансовые результаты по МСФО за 2024

- 26 марта 2025, 09:27

- |

Rubytech: Финансовые результаты по МСФО за 2024 год 🚀

• Выручка составила 44,6 млрд руб. (+45% г/г). Такой существенный рост был связан увеличением продаж собственных продуктов (программно-аппаратных комплексов и лицензий на ПО), а также увеличением бизнеса по созданию высоконагруженных ИТ-инфраструктур с использованием решений сторонних производителей.

• OIBDAC выросла на 34%, до 6,5 млрд руб.

• NIC увеличился на 54%, составив 5,8 млрд руб.

• Чистая денежная позиция составила 3,2 млрд руб.

📌 Что еще важно?

- Растем с опережением: среднегодовой рост выручки с 2021 по 2024 г. составил 31%, что почти в 2х быстрее темпов роста нашего рынка высоконагруженной инфраструктуры.

- Укрепляем лидерство: мы №1 на рынке программно-аппаратных комплексов с долей 24% (+4 п.п. по сравнению с прошлым годом).

- Работаем в перспективном сегменте:целевые рынки суммарно оцениваются в 600+ млрд руб. в 2024 г. с прогнозом роста на 15%–20% ежегодно до 2030 г., это выше темпов роста ИТ-расходов в России в целом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Эталон. Презентация для дурачков

- 26 марта 2025, 08:14

- |

Вышел отчет за 2024 год у компании Эталон! Компания по-прежнему работает на кредиторов, несмотря на рост натуральных показателей...

В отдельных местах выбесила презентации компании, так как в ней намеренно делается акцент на положительных моментах, игнорируя очевидный негатив!

📌 Отчет и мнение

— Выручка. Выросла на 44% до 131 млрд рублей, вроде надо прыгать до потолка от счастья, но толку мало от этого роста!

— EBITDA. +52% год к году с ростом до 27.6 млрд, ничего, скоро поймете, где подвох!

Выбесил слайд в презентации от компании по управленческим и коммерческим расходам, которые выросли на 15% до 14.5 млрд, но на слайде надо было обязательно сделать акцент на падение доли таких расходов к выручке, не показав рост в абсолютных числах (рост доходных статей радостно показывают)!

— Долг и убыток. У компании кредитов и займов на 176 млрд рублей (базовая стоимость 200 млрд), которые преимущественно набраны по плавающим ставкам (структуры Системы 💰 радостно дали займ по ставке КС + 6%). Поэтому на финансовые расходы ушло 33 млрд рублей, даже рост EBITDA на 52% не помог избежать убытка в 7 млрд рублей (без нарисованного разового дохода в 5 млрд рублей убыток 12 млрд рублей).

( Читать дальше )

Отчёт X5 за 2024 год

- 26 марта 2025, 07:57

- |

Активы: 1 трлн 843 млрд

Из которых:

- внеоборотные активы ( срок использования более 12 месяцев) 1 трлн 197 млрд

- оборотные активы 645 млрд

Капитал 271 млрд

Из которого:

- нераспределённая прибыль 318 млрд

- уставной капитал 316 млрд

- есть убыточные позиции

Обязательства 1 трлн 571 млрд

Из которых:

- долгосрочные обязательства 734 млрд

- краткосрочные 837 млрд

Прибыль

валовая прибыль (за вычетом себестоимости) 950 млрд

операционная прибыль (за вычетом операц и администр расходов) 218 млрд

прибыль до налогооблажения 127 млрд

Чистая прибыль 104 млрд

Дивиденды

ожидается 648 руб на акцию.

дата выплаты примерно 11 июня 2025 года

По сравнению с 2023 годом показатели выросли, но вырос и долг

P/E = 9.5 лет

P/BV = 9.96

На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

( Читать дальше )

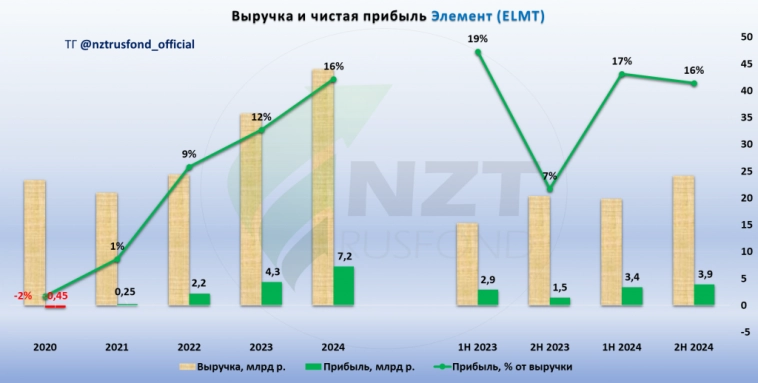

Элемент MOEX:ELMT итоги года 2024

- 26 марта 2025, 06:13

- |

Компания отчиталась о результатах 2024 года, рост продолжается по всем ключевым показателям:

Выручка - 44 млрд рублей. Рост на 23% год к году, чуть притормозили темпы во 2 полугодии вместе со всем сектором IT, но это нормально, резкое замедление экономики в своих прогнозах не закладывал никто, после 2025 года темпы роста могут снова ускориться. Основными драйверами роста стало увеличение объемов производства ЭКБ и выручки по направлению точного машиностроения.

Зато чистая прибыль +56% до 8,3 млрд рублей за счет увеличения маржинальности. Маржа чистой прибыли растет 4 год подряд. Чистая прибыль, относящаяся к акционерам Элемент составила 7,24 млрд руб. в 2024 году.

Маржинальность бизнеса в 2024 году осталась на высоких отметках после роста в 2023.( Читать дальше )

Башнефть: отчет за 2024 год доказал теорию невоспроизводимости дивидендов 2022-2023, есть ли перспективы в моменте?

- 25 марта 2025, 22:07

- |

Башнефть хуже всех нефтяников прошла 2024 год — ее основные показатели снизились катастрофически

И не сказать, что я об этом не предупреждал заранее в Нефтяном срезе тут — smart-lab.ru/mobile/topic/1119777/

( Читать дальше )

🌡️Татнефть: “Чем больше зарабатываешь — тем больше отбирают”. Почему налоговая система сильнее роста выручки, и что останется инвесторам? Анализ отчёта

- 25 марта 2025, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после недавнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

🎲#48. Под ребрами...

Продолжаем разбирать свежие отчёты по МСФО за 2024 год.

Для Татнефти, как и для многих других, год был далеко не лёгким. С одной стороны, мы видим — рост выручки, высокие дивиденды и стабильные финансовые показатели, с другой — снижение добычи, налоговое давление и санкционные ограничения.

Что сегодня происходит с бизнесом? Как компания справляется с вызовами? А главное – стоит ли инвесторам рассчитывать на стабильные дивиденды в 2025 году? Давайте смотреть...

🚧 Отчётность: выручка есть, а прибыль где-то потерялась. Почему так?

( Читать дальше )

⛽️Роснефть. Отчет и когда подбирать?

- 25 марта 2025, 20:46

- |

$ROSNопубликовала результаты по МСФО за 2024 г.

Выручка составила 10139 млрд руб. (+10,7% г/г);

EBITDA: 3029 млрд руб. (+0,8% г/г);

Чистая прибыль: 1084 млрд руб. (-14,4% г/г).

Это не простой год в целом для нефтегаза. Компания добывала нефть в рамках ограничений ОПЕК+, при этом высокие ставки давили на чистую прибыль, ведь процентные расходы выросли в 1,5 раза.

Резкое снижение прибыли также связано с переоценкой налоговых обязательств, из-за повышения ставки налога на прибыль до 25%. В соответствии с МСФО пришлось пересчитать отложенный налог с негативным эффектом в 240 млрд рублей.

Компания сделала акцент на рост выручки и EBITDA, а также на сокращение долговой нагрузки. На конец года, долг оказался умеренным: 1,2x.

🛢Отдельно отметим мастерский байбэк Роснефти. Компания продолжает поддерживать свои котировки и успешно выкупила с рынка около 2,6 млн собственных акций, по средней цене в 443,7 руб. Покупка по самым низам ноября-декабря, дополнительно подчеркивает важность данного уровня. О нем мы также писали ранее.

( Читать дальше )

Разбираем отчетность Эталон Групп за 2024г.

- 25 марта 2025, 19:48

- |

Продолжаю изучать выходящую отчетность интересных мне эмитентов.

Сегодня у нас экспресс-анализ отчетности Эталон Групп. Это крупный федеральный застройщик, со штаб-квартирой в СПБ, но имеет проекты во многих регионах РФ от Омска, Ектб, Казани до Москвы.

Кредитный рейтинг Эталон Групп А- от Эксперт РА.

Основные финансовые и операционные показатели за 2024г.(МСФО):

1. Выручка — 130 946 млн. р. (+44,4% к 2023г.);

2. Прибыль от операционной деятельности — 23 721 млн. р. (+98,6% к 2023г.);

3. Финансовые расходы — 33 411 млн. р. (+111,8% к 2023г.);

4. Чистая прибыль — убыток 6 914 млн. р. (+105% к 2023г.);

5. Долгосрочные КиЗ — 131 773 млн. р. (+60,5% к 2023г.);

6. Краткосрочные КиЗ — 44 820 млн. р. (+22,8% к 2023г.);

7. Затраты на приобретение земельных участков — 25 823 млн. р. (+90,4% к 2023г.);

8. Остатки на эскроу-счетах — 112 289 млн. р. (+45% к 2023г.);

9. Раскрытие эскроу-счетов — 29 058 млн. р (-27,6% к 2023г.).

Глядя на отчетность эмитента подумалось, что Группа Эталон вовсе не эталон. На первый взгляд финансовые результаты по сравнению с отчетностью конкурента — Группы ЛСР (разбирал здесь 👉 t.me/c/2479466246/188) у Эталона заметно хуже.

( Читать дальше )

⛽️ Роснефть – Почему падение прибыли не повлияло на привлекательность акций? Отчет за 2024 г.

- 25 марта 2025, 19:10

- |

📌 Сегодня изучим результаты Роснефти за 2024 год, выясним, сохраняют ли акции свою привлекательность, а также сравним компанию с ключевыми конкурентами.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка по итогам 2024 года выросла на 10,7% по сравнению с 2023 годом и составила 10,1 трлн рублей.

• Долговая нагрузка по-прежнему находится на комфортном уровне, несмотря на то, что показатель чистый долг/EBITDA увеличился до 1,2x – из-за выплаты итоговых дивидендов за 2023 год (на сумму 307 млрд рублей), а также из-за курсовой переоценки.

• В 4 квартале Роснефть, как и планировала, возобновила обратный выкуп акций, в результате чего было выкуплено порядка 2,6 млн акций по средней цене 443,7 рублей за акцию – на локальном минимуме за почти 2 года. Своевременный байбэк Роснефти показал, на каких отметках акции стоят неоправданно дёшево.

• Одним из ключевых драйверов для роста акций остаётся ожидаемая реализация проекта «Восток Ойл», начало которой запланировано на 2026 год. К 2030 году «Восток Ойл» должен заместить до 50% старых месторождений, что приведёт к значительному росту добычи нефти.

( Читать дальше )

⛽️ Татнефть (#TATN) порадовала отчетом по МСФО за 2024 год.

- 25 марта 2025, 18:12

- |

Прибыль выросла на 8%, до 308,9 млрд рублей, выручка – на целых 30%, до 2,03 трлн.

FCF взлетел в 2,5 раза, до 254 млрд. А чистый долг отрицательный – минус 104,2 млрд рублей!

Дивиденды обещают быть неплохими. 👇

Если выплатят 75% по РСБУ, как за 9 месяцев 2024-го, то за 4 квартал получим 25,47 рубля на акцию. А если все 100%? Тогда до 34 рублей. 🤯

Доходность за весь год – 12-13,2%. В общем, Татнефть – отличная дивидендная история. Согласны?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал