отчеты МСФО

⭐️ Большие числа: Novabev Group. Водку продали — деньги собрали ⭐️

- 20 марта 2024, 15:06

- |

📌 Поймал себя на мысли, что до сегодняшнего дня на наш хирургический стол ещё ни разу не попадал пациент из мира большого ретейла. Что же, исправляюсь: представляю вашему вниманию подробный разбор финансовых показателей, достигнутых лидером отечественной отрасли производства и реализации крепких алкогольных напитков — Novabev (бывший некогда BELUGA) Group — за минувший 2023 год.

🔹 Продажи — 16,9 млн. декалитров (+1% г/г)

🔹 Выручка — 116,9 млрд. рублей (+20%)

🔹 EBITDA — 19,3 млрд. рублей (+11%)

🔹 Рентабельность по EBITDA — 16,5% (-1.3 п.п.)

🔹 Чистая прибыль — 8 млрд. рублей (-4%)

🔹 Рентабельность по чистой прибыли — 6,9% (-1,8%)

🔹 Чистый долг/EBITDA — 1,66x (+0,23x)

🔸 Количество магазинов — 1657 (+23%)

🔥 Даже несмотря на незначительное снижение отдельных метрик, считаю достигнутые группой результаты выдающимися 🔥

🔎 Стоит сразу же оговориться, что, анализируя динамику представленных показателей, необходимо принимать во внимание эффект «высокой базы»: так уж получилось, что именно ретейлеры смогли чуть ли не быстрее всех оправиться от негативных последствий, привнесенных в нашу жизнь 2022-ым годом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Транснефть могла показать более внушительный результат по прибыли - Промсвязьбанк

- 20 марта 2024, 14:50

- |

Ключевые результаты:

— Выручка: 1330,9 млрд руб., +10,5% г/г;

— EBITDA: 552,8 млрд руб., +8,1% г/г;

— Рентабельность по EBITDA: 41,5%, -0,9 п.п.;

— Чистая прибыль: 296,5 млрд руб., +22,2% г/г;

— Рентабельность по чистой прибыли: 22,2%, +2,07 п.п.

Компания превзошла ожидания рынка. Выручка за период выросла до рекорда на фоне увеличения тарифов на 5,9%, это же способствовало и росту EBITDA. Небольшое давление на маржу оказал рост операционных расходов — на 12% г/г. Чистая прибыль также стала рекордной, увеличившись благодаря получению прибыли от СП и зависимых компаний и сокращению финансовых расходов.

«Транснефть» могла бы показать и более внушительный результат по прибыли, но помешал рост расходов по уплате налога на прибыль на 41,7% г/г, включая разовый налог на сверхприбыль. Исходя из чистой прибыли и дивидендной политики компании (50% от чп по МСФО), акционеры могут рассчитывать на 205 руб./акцию, доходность 12,7%. Мы позитивно смотрим на «Транснефть» и считаем ее интересной для инвестиций, наш таргет на 12 мес. — 1874 руб. Драйвером роста финпоказателей в текущем году может быть индексация тарифов на 7,2%.Крылова Екатерина

( Читать дальше )

Полиметалл: Финансовые результаты (2П23 МСФО)

- 20 марта 2024, 14:41

- |

Полиметалл представил нейтральные финансовые результаты за 2-е полугодие и весь 2023 г. 7 марта компания завершила продажу российского дивизиона, поэтому следующая финансовая отчетность за 1-е полугодие 2024 г. будет включать в себя только казахстанские активы. В мае 2024 г. Полиметалл планирует представить обновленную дивидендную политику.

Наша рекомендация по бумагам компании находится на пересмотре.

Финансовые показатели. Во 2-м полугодии 2023 г. выручка Полиметалла снизилась на 2,5% г/г, до 1 710 млн долл., на фоне сокращения продаж золота (-9,7% г/г) и серебра (-36,6% г/г). При этом EBITDA выросла на 52,1% г/г, до 899 млн долл., с рентабельностью 52,6% против 33,7% годом ранее. Рост EBITDA обусловлен снижением себестоимости в результате ослабления рубля, а также эффектом низкой прошлогодней базы. Свободный денежный поток во 2-м полугодии продемонстрировал рост на 15,1% г/г, до 213 млн долл., однако по итогам всего 2023 г. FCF ушел в отрицательную зону из-за слабого 1-го полугодия.

( Читать дальше )

Обзор отчетов РСБУ и МСФО за 2023г. по Россети Московский регион! Какие могут заплатить дивиденды?

- 20 марта 2024, 14:15

- |

Компания Россети Московский регион опубликовала финансовые отчеты МСФО и РСБУ — начнем с отчета РСБУ за 2023г.:

👉 Выручка — 228,0 млрд.руб. (+15,0% г/г)

👉 Себестоимость — 189,4 млрд.руб. (+9,1% г/г)

👉 Прибыль от продаж — 38,6 млрд.руб. (+56,8% г/г)

👉 Чистая прибыль — 19,4 млрд.руб. (+70,5% г/г).

7 марта писал последний пост по Россети Московский регион (далее — Россети МР), где как раз прикладывал табличку с прогнозными значениями на 2023 год и последующие годы именно по РСБУ:

( Читать дальше )

СОВКОМФЛОТ. ГОДОВОЙ ОТЧЕТ И ДАЛЬНЕЙШИЕ ПЕРСПЕКТИВЫ

- 20 марта 2024, 13:04

- |

Крупнейший судовой оператор в России представил финансовые результаты по МСФО за 2023 год. Взглянем на ключевые показатели:

🔵Выручка 2023: $2,3 млрд (+22,6% г/г)

🔵Чистая прибыл 2023: $943,3 млн (рост в 2,4 раза г/г)

🔵EBITDA 2023: $1,5 млрд (+51,9% г/г)

🔵Чистый долг/EBITDA 2023: 0,16x (-0,73x г/г)

Совкомфлот отчитался сильно и в рамках ожиданий, 2023 год получился для компании рекордным с точки зрения объемов выручки и чистой прибыли.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Сильные финансовые результаты по итогам 2023 года обусловлены следующими факторами:

1. Совкомфлот является ключевым бенефициаром введения санкций против нефтегазового сектора РФ

Из-за санкционных ограничений экспортные цепочки стали значительно длиннее, что поспособствовало росту ставок на фрахт. Работа флота ведется в условиях высокой рыночной конъюнктуры.

( Читать дальше )

NovaBev (Белуга): Результаты за 2П 2023 г. и дивиденды

- 20 марта 2024, 13:03

- |

Недавно компания NovaBev (бывш. «Белуга») отчиталась о результатах за 2023 год. В посте поговорим подробнее об этом, о трендах в бизнесе и об объявленных дивидендах.

Основной драйвер роста выручки — продажи сети «Винлаб»

Во 2П 2023 года выручка выросла на 25% г/г, до 69,0 млрд руб., а за весь 2023 г. — на 20% г/г, до 116,9 млрд руб. В основном рост продаж произошел за счет увеличения выручки сети «Винлаб» на 35% г/г, до 67,9 млрд руб. (46% выручки компании). 60% прироста общей выручки пришлось на данный сегмент.

Через «Винлаб» компания продает в том числе и свою продукцию. При этом собственные и импортные марки она также поставляет в другие сети. Сегмент производства и дистрибуции (оптовых продаж) — еще одно важное направление бизнеса, вклад которого в прирост общей выручки (40%) занимает второе по значимости место. Выручка данного сегмента за 2П 2023 г. выросла на 28% г/г, а за 2023 г. — на 18% г/г в результате повышения отпускных цен (общий объем отгрузок вырос всего на 1% г/г).

( Читать дальше )

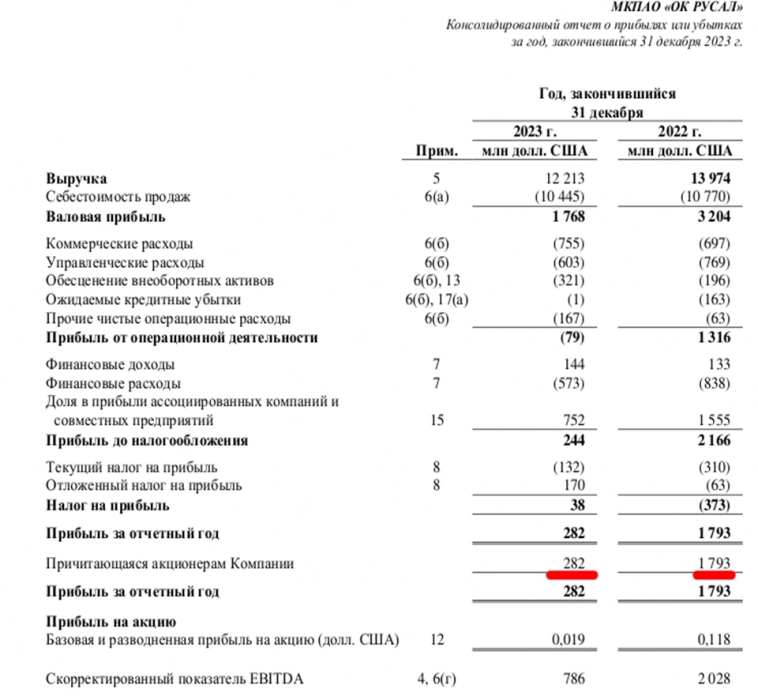

РУСАЛ отчитался за 2023 год: компания преодолевает цикл низких цен на алюминий с прибылью

- 20 марта 2024, 12:24

- |

РУСАЛ — крупнейшая алюминиевая компания России недавно выпустил отчет за 2023 год.

Год получился непростым, но компания продолжает производить алюминий, активно инвестировать и оставаться прибыльной несмотря на непростую конъюнктуру на рынке алюминия.

Какие интересные факты можно отметить из отчетности?

👉 РУСАЛ продолжает производить 3,8 млн тонн алюминия в год, при этом в 2023 году нарастил продажи алюминия до 4,15 млн (снизив запасы и решив все проблемы со сбытом алюминия)

( Читать дальше )

Транснефть отчиталась по МСФО за 2023 год: выручка и прибыль рекордные

- 20 марта 2024, 12:15

- |

Компания превзошла ожидания рынка. Акции реагируют на отчёт ростом на 1,6% ☝️

Выручка за период стала рекордной на фоне увеличения тарифов на 5,9%. Это же способствовало и росту EBITDA.

Операционные расходы выросли на 12% г/г, что оказало небольшое давление на маржу.

Чистая прибыль также поставила рекорд благодаря получению прибыли от собственных предприятий и зависимых компаний, а также сокращению финансовых расходов. При этом Транснефть могла показать и более внушительный результат по прибыли, но помешал рост расходов по уплате налога на прибыль на 41,7% г/г, включая разовый налог на сверхприбыль.

💰Исходя из дивидендной политики компании (50% чистой прибыли по МСФО), акционеры могут рассчитывать на 205 руб. на акцию, доходность 12,7%.

📍Мы позитивно смотрим на Транснефть и считаем её акции интересными для инвестиций. Драйвером роста финпоказателей в 2024 г. может быть индексация тарифов на 7,2%.

Наша целевая цена акции на горизонте 12 месяцев – 1874 руб. #TRNFP

( Читать дальше )

Чистая прибыль Транснефти по МСФО в 2023 г. выросла на 21%, до рекордных 307 млрд руб.

- 20 марта 2024, 11:38

- |

Чистая прибыль компании за отчетный период выросла на 21% и составила 306,6 млрд руб. против 253,96 млрд руб. годом ранее. Этот показатель также стал рекордным.

Выручка «Транснефти» в прошлом году увеличилась на 10,5% — до 1,331 трлн рублей, что также является рекордом для компании. Операционная прибыль «Транснефти» выросла на 4,3% — до 310,78 млрд рублей. Прибыль до налогообложения составила 388,83 млрд руб. против 312,05 млрд руб. годом ранее.

Чистая прибыль «Транснефти» по МСФО, приходящаяся на акционеров, в четвертом квартале 2023 года составила 51,2 млрд руб. против 75,27 млрд руб. годом ранее.

Источник

ЛУКОЙЛ: МСФО 2023

- 20 марта 2024, 11:15

- |

Конъюнктура во всех сегментах бизнеса сложилась благоприятно, что позитивно отразилось на показателях рентабельности задействованного (BV+Debt-Cash) капитала и долгосрочных активов. Операционная рентабельность (ROCE) превысила 25%, а свободный денежный поток (FCFE) продемонстрировал положительную динамику.

В файле подробно рассмотрены основные моменты, связанные с финансовыми показателями. Обращает на себя внимание повышенный относительно исторических средних уровень операционной прибыли в выручке.

В 2022 году компания существенно сократила объёмы реализации ресурсов третьих сторон. Продажи нефти, нефте- и газопродуктов составили 134 млн. тонн против 208 млн. тонн в 2021 году. Судя по цифрам выручки и расходов на «приобр. нефть/нефтепродукты», рекавери трейдингового бизнеса в 2023 году не наблюдалось.

В настоящий момент Лукойл хорошо оценён относительно генерируемых им денежных потоков. Однако оценка нефтяной компании всегда сопряжена с большой степенью неопределённости. Невозможно с точностью предсказать будущие цены на ресурсы и величину крек-спредов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал