офз облигации

Размещение ОФЗ

- 10 марта 2021, 18:28

- |

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

Итоги:

ОФЗ 26233

Спрос составил 43,010 млрд рублей по номиналу. Итоговая доходность 7,02%. Разместили 33,258 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26233 с погашением 18 июля 2035 года составила 92,8961% от номинала, что соответствует доходности 7,02% годовых.

Всего было продано бумаг на общую сумму 33,258 млрд. рублей по номиналу при спросе 43,010 млрд. рублей по номиналу. Выручка от аукциона составила 31,09 млрд. рублей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

ОФЗ 26236 сегодня Минфин разместил по 95% номинала, фактическая доходность 6,68%. Ставку ЦБ РФ поднимет, вопрос: когда ?

- 10 марта 2021, 16:51

- |

Фактически, переход к нейтральной ДКП (около 6%), о котором говорила Э. Набиуллина, состоялось.

Фактическая доходность RGBI (индекс ОФЗ) также уже около 6%.

Ближайшее заседание ЦБ РФ по ставке будет 19 марта 2021г.

Возможно, ставку немного поднимут уже на ближайшем заседании ЦБ РФ.

ОЛЕГ БОГДАНОВ ПИШЕТ ЧТО США И БРИТАНИЯ возможно ГОТОВЯТ САНКЦИИ К ГОСДОЛГУ

- 04 марта 2021, 22:39

- |

Размещение ОФЗ + Доля нерезидентов

- 03 марта 2021, 18:37

- |

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26234

Спрос составил 152,382 млрд рублей по номиналу. Итоговая доходность 6,17%. Разместили 89,879 млрд рублей по номиналу

( Читать дальше )

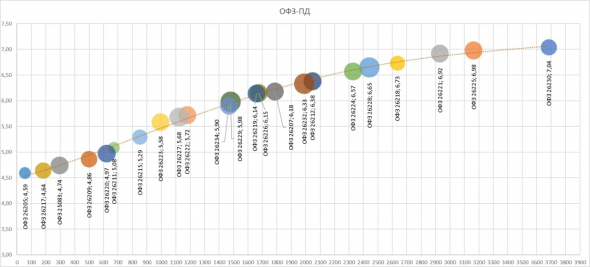

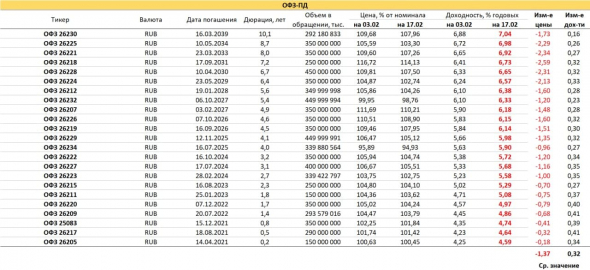

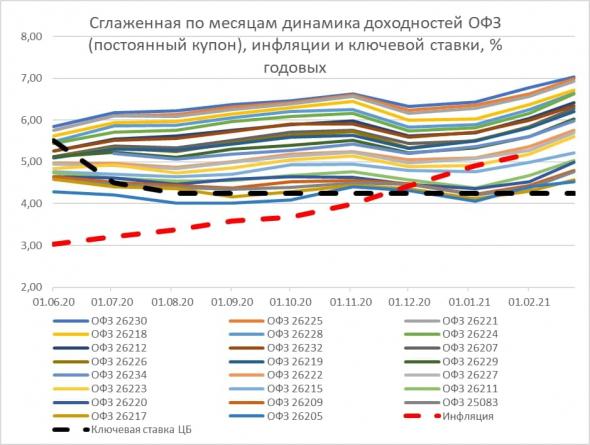

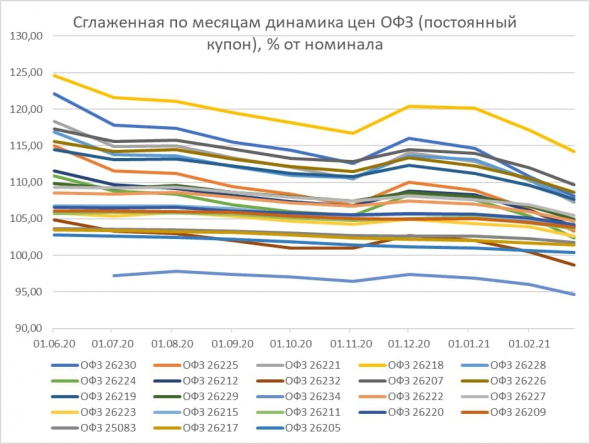

PRObondsмонитор. ОФЗ продолжают погружение

- 26 февраля 2021, 07:15

- |

ОФЗ продолжают погружение. Основных поводов к началу этой тенденции, наверно, два: подъем рублевой инфляции и излишне быстрое снижение ключевой ставки.

Немного инфографики для визуализации масштаба происходящего. Это пара интерпретаций падения сектора с пиковых уровней июня по сегодняшний день. Иллюстрации помогают ответить на вопрос, пришло ли время покупать ОФЗ. Настолько четкая, амплитудная и однонаправленная тенденция, как правило, завершается после глубокого разочарования или апатии участников рынка. Другими словами, ОФЗ, прежде чем оттолкнуться от дна, должны покинуть список распространенных инвестиционных предпочтений. Так ли это уже сейчас? Думаю, еще не так.

( Читать дальше )

Мосбиржа услышала! ликвидность и спред в ОФЗ будет!

- 18 февраля 2021, 12:50

- |

Добрый день!

Я недавно писал про широкий спред на фьючерсах ОФЗ ( smart-lab.ru/blog/674637.php ).

Я отправил письмо напрямую сотрудникам мосбиржи, отвечающих за это. Мне ответили, что работают над этим. Они отправили запрос маркетмейкерам. Ожидается, что спред будет узким к концу февраля 2021 или в крайнем случае к концу марта 2021 г.

Ура, товарищи!

Используйте больше разных инструментов для диверсификации! Добавляйте фьючерсы на облигации в свои портфели.

ИТОГ размещение ОФЗ 17 02 2021г., RGBI, инфляция в РФ в 2021г., перспектива повышения ставок ЦБ

- 18 февраля 2021, 07:35

- |

17 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26233RMFS:

Дата погашения: 18 июля 2035 г.

Спрос по номиналу: 72401.386 млн. руб.

Размещенный объем выпуска по номиналу: 39253.671 млн. руб.

Цена отсечения: 91.8950 % к номиналу.

Доходность по цене отсечения: 7.1200 % годовых.

Обратите внимание: доходность RGBI (индекса ОФЗ) уже 6%.

RGBI по дневным.

Про корпоративные облигации.

Об ожиданиях повышения ставок говорит наличие спроса только в корпоративным облигациям с короткими сроками погашения.

Облигации Сбера: высокий оборот только по облигации с погашением 26.03.2021, остальные облигации малоликвидны.

( Читать дальше )

Размещение ОФЗ

- 17 февраля 2021, 18:19

- |

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

Итоги:

ОФЗ 26233

Спрос составил 72,401 млрд рублей по номиналу. Итоговая доходность 7,11%. Разместили 39,254 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26233 с погашением 18 июля 2035 года составила 91,9777% от номинала, что соответствует доходности 7,11% годовых.

Всего было продано бумаг на общую сумму 39,254 млрд. рублей по номиналу при спросе 72,401 млрд. рублей по номиналу. Выручка от аукциона составила 36,196 млрд. рублей.

( Читать дальше )

Как госбанки и минфин ОФЗ торговали.

- 17 февраля 2021, 16:55

- |

Собственно и разместили по 94,25.

Т.к. на первом размещении, в 2020 году цена ОФЗ ПД 26233 была 97,75 и более 80% было выкуплено госбанками, получаем их среднюю цену в 96% от номинала.

Усреднились.

Далее — внимание — через 3 дня после размещения, 06.02.2021 цена составляет искомые 96% и весь день держится в этом районе.

Правильно, убытки «своим пацанам» причинять нельзя.

Однако, похоже кто то был слишком глуп и ленив и не усреднился полностью.

Внезапно, через 2 недели минфином еще раз объявляется аукцион по этой же бумаге ОФЗ ПД 26233, чего обычно подряд не делают.

Под это «благое» дело цену на бумагу утоптали на 92,1, «успешно» разместившись по 91,89.

Щедрый подгон пацанам. Почему ниже рынка? Уже даже не интересно.

Считаем дальше — усреднение для ленивых 97,75 + 94,25 + 91,89 = 94,63% от номинала. Именно столько нужно «ленивым» для финального усреднения за госсчет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал