офз-ин

ОФЗ-ИН, или как обыграть инфляцию - СберИнвестиции

- 29 марта 2022, 20:16

- |

Сейчас в обращении находятся четыре выпуска ОФЗ-ИН серий 52001 (погашение в августе 2023-го), 52002 (февраль 2028-го), 52003 (июль 2030-го) и 52004 (март 2032-го). По каждому из них купон фиксированный — 2,5% плюс индексация номинала с учётом инфляции. Номинал увеличивается на темпы роста месячной инфляции с лагом в три месяца. Например, номинал ОФЗ-ИН в марте вырастет на 0,8% — столько составила инфляция в декабре.

При оценке потенциального совокупного дохода от инвестирования в ОФЗ-ИН не стоит забывать про фиксированный купон 2,5% от постоянно растущего номинала, а также тот факт, что бумаги котируются по ценам ниже 100% от номинала. Это позволяет владельцу рассчитывать на доход, превышающий инфляцию.СберИнвестиции

При этом реальные доходности, с которыми торгуются ОФЗ-ИН серий 52002 и 52003, скорее всего, будут снижаться в ближайшие месяцы. Аналитики ожидают, что реальная ключевая ставка Банка России (ставка минус инфляция) будет оставаться отрицательной. Ключевая ставка может снизиться до 10–15%, и реальные доходности ОФЗ-ИН будут стремиться к более низким значениям. Например, у выпусков серий 52002 и 52003 они, скорее всего, опустятся с текущих 2,6-2,7% до 1-2%.

Не является индивидуальной инвестиционной рекомендацией.

- комментировать

- ★2

- Комментарии ( 3 )

Долговой рынок: Ставка сохранена. Похоже, надолго?

- 01 августа 2018, 17:08

- |

Как и ожидалось, прошедшее в эту пятницу заседание Банка России по кредитно-денежной политике не принесло никакого позитива для рынка рублевых облигаций, напротив, если на предыдущем заседании 15 июня регулятор, ранее планировавший завершить переход к нейтральной ДКП в 2018 году, заявил, что «с учетом влияния предложенных налогово-бюджетных мер на инфляцию и инфляционные ожидания требуется замедление перехода к нейтральной денежно-кредитной политике», то по итогам последнего заседания эта фраза звучит так «Банк России считает наиболее вероятным переход к нейтральной денежно-кредитной политике в 2019 году», очевидно с такими вводными не приходится ожидать снижения ставки в этом году.

При этом Банк России добавил в пресс-релиз фразу о внешних рисках: «Баланс рисков смещен в сторону проинфляционных рисков. Основные риски связаны с высокой неопределенностью относительно масштаба вторичных эффектов принятых налоговых решений (в первую очередь со стороны реакции инфляционных ожиданий), а также с внешними факторами.»

( Читать дальше )

Долговой рынок: Внешний негатив давит на спрос

- 29 мая 2018, 17:36

- |

Рынок рублевого долга остается под давлением из-за внешних негативных факторов, но если ранее это был рост доходности 10-летних UST выше 3% годовых, то после публикации стенограммы FOMC опасения дальнейшего роста доходностей длинных UST сошли на нет (участники рынка предполагают лишь два повышения ключевой ставки до конца этого года), но теперь глобальные рынки обеспокоены политическим кризисом в Италии, где предстоящие внеочередные парламентские выборы грозят перерасти в референдум о членстве Италии в еврозоне. Эти события привели к обвалу итальянских облигаций, так доходности по 10-летним гособлигациям Италии выросли за несколько дней с 2 до 3% годовых (!), а евро упал до новых минимумов.

Политический кризис в Италии также негативно влияет на рубль и ОФЗ, однако падение длинных ОФЗ незначительное, отметим, что ценовой индекс ОФЗ в течение последнего месяца находится в боковике после пробития длинного растущего тренда, а длинные ОФЗ движутся в узком диапазоне.

Наша последняя рекомендация от 24 апреля — покупка на аукционе ОФЗ-ИН 52002 достигла цели и мы сокращаем позицию в этой бумаге, хотя по-прежнему оцениваем хорошо ее перспективы, но не видим дальнейших драйверов в ОФЗ в текущей ситуации.

Подробнее

ПОКУПКА на аукционе ОФЗ-ИН 52002, дата погашения 02.02.2028

- 24 апреля 2018, 17:44

- |

Минфин России в среду проведет аукцион по размещению ОФЗ-ИН 52002 в объеме 15 млрд рублей, ввод заявок с 14.30 до 15.00, структура этой облигации позволяет получать доходность в размере инфляции + 2,9 % годовых.

Номинал ОФЗ-ИН 52002 ежедневно индексируется на величину инфляции, взятую с трехмесячным лагом. Для индексации номинала используется индекс потребительских цен РФ, ежемесячно публикуемый Росстатом. Купонный доход выплачивается исходя из проиндексированного номинала. Ставка купонов — 2,50% годовых.

Это защитная облигация, в случае сильного роста инфляции она покажет результат лучше, чем классические ОФЗ, сейчас, после увеличения риска роста инфляции она особенно актуальна, и мы ожидаем ее роста после размещения на 50 – 70 пунктов, ожидаемая доходность операции около 15,50% годовых на горизонте двух недель.

Подробнее

Минфин считает по другому. Доходности инструментов в рублях.

- 09 марта 2016, 14:03

- |

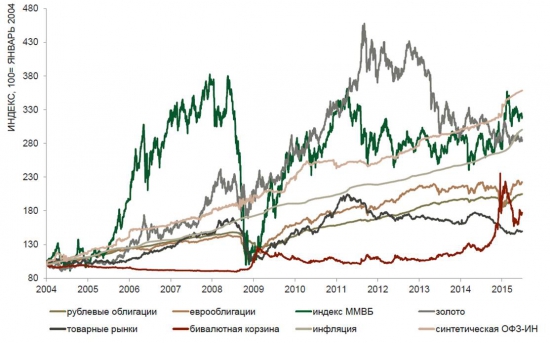

В ответ я решил ознакомить читателей с картинкой от Минфина. Точный адрес ссылки уже не дам.

Это взято из презентации Минфина по ОФЗ-ИН. Эту презентацию можно найти на сайте Минфина.

График здесь с 2004 года.

Минфин считает, что ОФЗ-ИН это сила.

Вопрос по производным на инфляцию

- 17 февраля 2016, 15:20

- |

И возникает вопрос по производным на инфляцию. тут много народу умного, как считаете, нужны они или без них жили и дальше проживем?

Собственно я сейчас не про разные там Zero coupon inflation swaps и подобном, а хотя бы про банальный фьючерс.

Думаю было бы интересно и полезно, но опять вопрос, что делать базовым активом?

Лучше всего конечно бы выглядел в этой роли Индекс потребительских цен ( он и в бонде присутствует), но Росстат контора необязательная, а посему выдает его когда получится, посему подбирать дату экспирации такого фьючерса проблематично.

Можно пробовать за базу взять цену 52001, но тут на индекс инфляции будет накладываться breakeven inflation rate.

Или можно вообще взять за базу breakeven rate рассчитанную из пары бумаг 52001 и 26215. При таком раскладе можно дополнительно фьюч запустить на реальную ставку (она не сильно коррелирует с breakeven rate), но тогда трудно будет хеджировать обычную покупку инфляционной бумаги.

Может у кого есть мысли по теме, поделитесь.

Почта России БО-01 (индексируемые по инфляции)

- 14 декабря 2015, 16:46

- |

Поскольку сроки и параметры близки с 52001 решил добавить Почту России в модель для расчета инфляции http://smart-lab.ru/my/Fosfoniy/blog/all/ и прикинуть, какая должна быть цена размещения.

Другие Бумаги Почты России торгуются со спредом 90-100 б.п к кривой ОФЗ. Исходя из этого предположения цена размещения ( по котировкам 52001 и 26215 на текущий момент) должна находиться в диапазоне 94,51-95,1% от номинала.

Инфляция ОФЗ-ИН 52001 (breakeven inflation rate)

- 10 декабря 2015, 15:04

- |

Скоро как пять месяцев торгуется ОФЗ-ИН 52001. Сначала я не обратил никакого внимания на данную бумагу, но потом, волей случая, стал разбираться, что же это такое за инструмент. Заинтересовала меня «зашитая» в него инфляция, ведь инфляция ещё не торговалась у нас на рынке. Захотелось посмотреть, как её торгует рынок. Поразбиравшись стало понятно, что тот расчет доходности, которую даёт биржа, не совсем корректен, у них не учтен рост номинала бумаги для расчета купона. Для исправления этого была построена модель денежного потока по этой бумаге, подбираемой переменной в которой является уровень ожидаемой инфляции. Сразу отмечу, что Минфин поступил очень грамотно, он выпустил инфляционную бумагу сроки выплат купона и номинала, по которой совпадают с неинфляционной ОФЗ 26215. Такая синхронность позволяет нам сделать предположение, что данные бумаги будут иметь одинаковую эффективную доходность или постоянно стремиться снять арбитраж, если таковой будет возникать. Приняв, что доходность 52001 должна быть равна доходности 26215 модель подбирает уровень инфляции, который уравнивает денежные потоки по доходности. Таким образом, мы получаем размер инфляции, которую в тот или иной момент торгует рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал