офз

На рынке российского госдолга вспыхнул сигнал тревоги для экономики

- 26 октября 2021, 10:44

- |

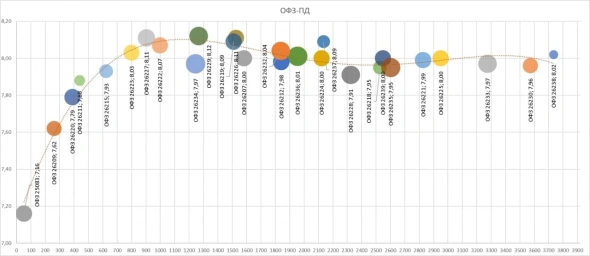

👉 Обвальное падение цен облигаций федерального займа, которое началось в пятницу и продолжилось в понендельник, привело к тому, что кривая доходности госбумаг стала инвертированной: ставки по ОФЗ с короткими сроками превысили ставки по длинным впервые за 7 лет. На конец торгов на Московской бирже доходность 2-летних ОФЗ 26211 составила 7,98% годовых, а 10-летних ОФЗ-26128 — 7,96%

👉 Ставки по 4-летним ОФЗ-26234 (8,08% годовых) оказались выше, чем у 15-летних ОФЗ-26240 (8%)

👉 Необычное явление на долговом рынке считается сигналом надвигающегося экономического спада. В США инверсия кривой корректно «предсказала» все рецессии за последние полвека, в том числе ковидную, когда о вирусе еще никто не слышал: cигнал тревоги на долговом рынке зажегся в в июне 2019 года, а затем повторился несколько раз осенью и зимой

👉 На рынке российского госдолга последний раз доходности переворачивались вверх дном в октябре 2014 года — накануне обвала цен на нефть, девальвации рубля и самой продолжительной в XXI веке рецессии, после которой уровень жизни не восстановился до сих пор

www.finanz.ru/novosti/obligatsii/na-rynke-rossiyskogo-gosdolga-vspykhnul-signal-trevogi-dlya-ekonomiki-1030896492

- комментировать

- Комментарии ( 14 )

Собираетесь ли ВЫ покупать длинные ОФЗ ? Или ОФЗ со сроком погашения 2-3-4 года?

- 26 октября 2021, 07:44

- |

В связи с инверсией кривой доходности ОФЗ,

собираетесь ли ВЫ покупать длинные ОФЗ ?

Напоминаю про инверсию

(доходность ОФЗ от 10 лет выше, чем 3-4 летних):

Пишите комментарии.

С уважением,

Олег.

PRObondsмонитор. ОФЗ. "Жить будем плохо, но недолго"

- 26 октября 2021, 07:24

- |

График индекса чистых цен гособлигаций RGBI, источник https://www.moex.com/ru/index/RGBI/technical/

Падение котировок отечественных рублевых облигаций произошло повсеместно. Корпоративный первый эшелон за последние 2,5 недели снизился на наименьшие 0,25% по котировкам, ВДО упали в среднем на 0,75%, субфедеральные бумаги на процент. Особенно заметно бумаги падали в преддверии и после повышения ключевой ставки до 7,5% в прошедшую пятницу.

Особенно же пострадали ОФЗ. За 2,5 недели падение в среднем на 2% по цене. Доходность 3-летних бумаг – 8%.

( Читать дальше )

инверсия доходности ОФЗ: доходность ОФЗ 3-4 лет выше доходности длинных ОФЗ (от 10 лет): истории, когда это было с ОФЗ раньше, принтскрин доходностей ОФЗ из моего QUIK

- 26 октября 2021, 07:08

- |

Обратите внимание на инверсию доходностей ОФЗ.

Обратите внимание на столбцы «доходность»(%) и «до погашения»(дней).

Таблица ОФЗ 25 и 26 серий из моего QUIK:

Обычно, чем дальше срок погашения, тем выше доходность.

Обратите внимание:

доходность 3-4 летних ОФЗ выше, чем доходность ОФЗ от 10 лет.

В теории, инверсия — это предвестник рецессии и редвестник снижения ставок ЦБ.

Инверсия ОФЗ была в августе 2019г. (перед COVID, о котором почти никто тогда ещё не знал), в октябре 2014г.

(перед падением цен на нефть в 4 раза, с 2014г. стали падать реальные доходы населения РФ).

Между инверсией и рецессией обычно проходили месяцы.

Прогноз — дело неблагодарное.

Поэтому воздержусь от прогноза,

просто обращаю Ваше внимание на факт инверсии в ОФЗ и напоминаю историю.

С чем связана инверсия на этот раз, просьба написать в комментариях.

Вероятно, участники рынка считают, что

цикл повышения ключевой ставки как инструмента в борьбе с инфляцией завершится в ближайшие месяцы.

С уважением,

Олег.

Обвал ОФЗ и инвертирование кривой

- 26 октября 2021, 06:29

- |

В понедельник в ОФЗ случился обвал, во время которого доходность смещалась выше 8%. В моменте доходности 2-летних ОФЗ (синяя линия) превышали доходности 10-летних бумаг (жёлтая).

Что это может означать? Есть масса исследований, показывающих, что инвертированная кривая госдолга – это признак надвигающейся рецессии. Инверсии кривой UST на протяжении всей послевоенное истории ВСЕГДА была сигналом о скорой рецессии. Этот сигнал сработал в 100% случаев. Последний раз кривая UST стала инвертированной в августе 2019г, когда о ковиде ещё никто и не слышал.

Но честно говоря в России пока такой истории по понятным причинам НЕТ, но осторожность не мешает. Последний эпизод инвертированной кривой в РФ был в октябре 2014г, и все мы помним что потом произошло...

( Читать дальше )

Банки потеряли на ОФЗ не мнее 50 млрд рублей за сентябрь

- 25 октября 2021, 13:43

- |

Чистая прибыль банковского сектора в

сентябре 2021 года составила 196 млрд рублей, что почти на 20% ниже прибыли в

августе (244 млрд рублей), снижение связано в том числе с отрицательной

переоценкой ценных бумаг (главным образом ОФЗ) на фоне роста ключевой ставки,

так как РВПС не увеличивались, кредитование растет, то убытки от переоценки за счет падения длинных ОФЗ ( которыми закупились Сбер и ВТБ, и прочие квазигосбанки ПСБ РСХБ

Торговля фьючерсом на ОФЗ (ofz2): считаем bid-ask спред

- 25 октября 2021, 09:42

- |

Стратегия торговли ofz2, без учета таких издержек, как bid-ask спред, оказалась прибыльной. Настало время посчитать, как спред изменит доходность стратегии.

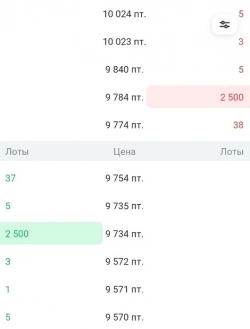

Спред — разность между лучшими ценами заявок на продажу (ask) и покупку (bid) в один и тот же момент времени на какой-либо актив. Обратимся к стакану фьючерса на корзину ОФЗ (ofz2, скриншот сделан 22.10.2021 в 13:50 по МСК)

Лучшая цена на продажу (ask) составляет 9774 пункта, на покупку (bid) — 9754 пункта. Ask превышает bid на 20 пунктов или на 0,2%. Результативность стратегии без учета спреда в 0,2% и с учетом такового представлена в таблице ниже

( Читать дальше )

Кто и зачем?

- 23 октября 2021, 21:50

- |

Вопрос к знатокам: ОФЗ

- 22 октября 2021, 16:17

- |

Объясните, пожалуйста.

Банк России повысил ключевую ставку сразу на 0,75%, до 7,50%

- 22 октября 2021, 13:30

- |

👉 На предыдущем заседании 10 сентября ЦБ повысил ставку на 25 базисных пунктов, до 6,75%

👉 Это уже шестое повышение ставки подряд. До этого она в течение восьми месяцев находилась на исторически минимальном уровне 4,25%

👉 К такому решению ЦБ подтолкнула высокая инфляция

👉 Годовая инфляция в РФ, исходя из данных Росстата, на 18 октября ускорилась до 7,78-7,79% с 7,64%. Последний раз годовая инфляция была выше 7,7% в феврале 2016 года (тогда она равнялась 8,1%)

👉 Вместе с этим в октябре выросли инфляционные ожидания населения, обновив максимальные значения. Как следует из опроса «инФОМ», проведенного по заказу ЦБ, оценка ожидаемой населением инфляции в октябре выросла до 13,6% с 12,3%

👉 Таким образом, инфляционные ожидания в октябре вплотную приблизились к максимуму, зафиксированному последний раз в ноябре 2016 года (13,7%). Оценка наблюдаемой населением инфляции в октябре также выросла — до 16,3% с 15,6% (в ноябре 2016 года этот показатель достигал 17,2%)

👉 Следующее заседание ЦБ пройдёт 17 декабря

www.cbr.ru/press/keypr/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал