падение акций

Российские акции вместо туалетной бумаги

- 25 января 2022, 11:59

- |

Молодцы! Не зассали! Не дрогнули под напором пропаганды войны))

- комментировать

- Комментарии ( 10 )

Почему S&P 500 не сильно упал?

- 16 января 2022, 13:17

- |

статья от Бена Карлсона, CFA

Давайте взглянем на недавнее падение:

Мы упали менее чем на 3% от рекордных максимумов, но все же кажется, что рынок балансирует на грани катастрофы.

Индекс Nasdaq 100 снизился примерно на 6% по сравнению со своими максимумами (не самое большое падение для него), так что акции крупных технологических компаний все еще держатся:

( Читать дальше )

Баффет о гамбургерах и падении рынков

- 14 января 2022, 22:18

- |

В книге Бертона Мэлкила «Случайное блуждание на Уолл-стрит» приводится история актуальная прямо сейчас.

Уоррен Баффет демонстрирует предельно рациональный подход к инвестированию. В одном из своих эссе он пишет:

Вот вам небольшая задачка на сообразительность. Если вы планируете есть гамбургеры на протяжении всей жизни и не являетесь животноводом, то какие цены на говядину вас устроят больше: низкие или высокие? Точно так же, если вы собираетесь время от времени покупать машину и не являетесь автопроизводителем, то предпочтете низкие или высокие цены на машину? Ответы очевидны.

А теперь заключительный вопрос: если на протяжении ближайших пяти лет вы собираетесь вкладывать деньги в акции, какие цены на них вас устроят больше: высокие или низкие? Здесь многие инвесторы допускают ошибку. Даже несмотря на то, что им предстоит покупать акции в течение длительного времени, они радуются, когда цены растут, и огорчаются, когда они падают. На самом деле это то же самое, что радоваться повышению цен на гамбургеры. Такая реакция бессмысленна. Радоваться подъему цен может только тот, кто настроен не покупать

( Читать дальше )

Олейник, был прав! В мире спад пошел, молитесь! Слив по фиббоначи.

- 14 января 2022, 11:41

- |

Сбываются самые страшные прогнозы современного прорицателя и гуру мирового уровня!

Мировая денежная система на краю гибели, только гречка и патроны в цене!

( Читать дальше )

ОПРОС. Во вторник вверх, сегодня или в следующий вторник, после экспирации.

- 14 декабря 2021, 00:12

- |

ОПРОС. Во вторник вверх, сегодня или в следующий вторник, после экспирации.

Косвенное доказательство — доллар к рублю не растёт.

Пишите, в какой вторник, вероятнее.

Рынок сегодня. Акции на новых минимумах. Рекордное падение Сбера.

- 08 декабря 2021, 19:16

- |

📉Тинькофф -6%, новый минимум за 4 месяца

📉АФК Система -3,5% — новый минимум за 14 месяцев

📉Совкомфлот -1%, 78,6 руб — новый рекордный минимум

📉MAIL -7%, 1033 руб — новый рекордный минимум, -57% от максимумов

📉МТС -1%, новый минимум за 19 месяцев

📉Полиметалл -1%, новый минимум за 2 месяца

📉Яндекс -1,4%, новый минимум за 6,5 месяцев

📉Мечел -6,5%, новый минимум за 3 месяца

По Сберу жара конечно. На форуме Сбера https://smart-lab.ru/forum/SBER сегодня 500 сообщений и 860 человек в онлайне!

Предсмертная агония фондового рынка

- 02 декабря 2021, 15:54

- |

Индекс волатильности начал стремительно расти.

( Читать дальше )

Российский рынок переоценен на 18 %. Почему я не докупал на падении?

- 23 ноября 2021, 18:07

- |

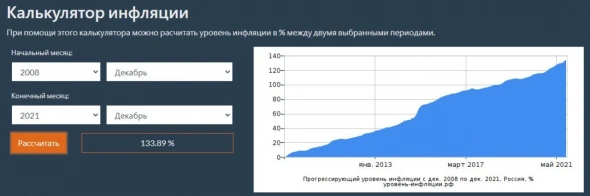

Индекс ММВБ с 2008 по 2010 г. составлял ~ 1300 пунктов. (Взял средний ценовой диапазон в периоде).

Инфляция в России с 2008 г. по 2021 г. ~134%

( Читать дальше )

Таки все случилось, как и ожидал.

- 22 ноября 2021, 17:28

- |

Т.е. заготовленный план накануне пошел в исполнение и даже был перевыполнен. Вместо 400-500тыс, потратил без малого 800тыс.

Посему кроме продажи баксов пришлось еще немного продать и ОФЗ-шек.

Объемы на покупку увеличил сознательно, поскольку новости так себе, совсем не макроэкономического характера.

Несколько удивила ситуация с Роснано.

Компашка, конечно, так себе, барахло и муть.

Но хапнул я с утреца этих бумажке на пол-ляма. Особенно обрадовали 2Р1, успел взять по 75. Они как раз через недельку погасятся.

Ну и чутка 2р5 взял.

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

- 15 ноября 2021, 16:24

- |

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал