пассивное инвестирование

Какие выбрать облигации для пассивного портфеля?

- 21 декабря 2024, 12:58

- |

Алекс спрашивает: «Известны рекомендации, в соответствии с которыми портфель пассивного инвестора должен состоять из нескольких классов слабокоррелирующих между собой активов. Например, из БПИФ на индекс акций и БПИФ облигаций. Как вы считаете, какие облигации (или соответствующие БПИФ) годятся для этого лучше всего?»

Судя по «БПИФ», в вопросе речь идет про российский рынок – поэтому отвечать буду именно про него.

В самых классических портфелях в качестве облигационной части чаще всего рассматриваются надежные гособлигации со сроком погашения лет через десять. Но тут со «слабой корреляцией между акциями и облигациями» может не сложиться: например, за первые 11 месяцев текущего года индекс ОФЗ RGBITR упал на 10%, и индекс Мосбиржи MCFTR тоже упал на 11%; а за первые 20 дней декабря оба индекса одновременно выросли примерно на 4%.

В России вообще ЦБ любит в кризисные моменты задирать процентную ставку (что приводит к падению облигаций подлиннее) – так что на устойчивую раскорреляцию этих классов активов я бы сильно не рассчитывал. Впрочем, на западных рынках там тоже с этой корреляцией не всё так просто (подробнее разбирали вот здесь).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

привет, какие есть надежные инструменты, если нужно ежемесячно получать доход (в идеале не менее ключевой ставки)? например, есть LQDT, но он работает как акция. фонды недвижимости типа Паруса?

- 03 декабря 2024, 22:18

- |

На этой стратегии Баффет выиграл спор на 1 млн $: все про пассивное индексное инвестирование

- 03 декабря 2024, 19:03

- |

В этом видео я расскажу, как Уоррен Баффет выиграл $1 млн, выбрав индексное инвестирование, и что это значит для нас, обычных инвесторов. Поговорим о сути его знаменитого спора с управляющими хедж-фондов, разберем, в чем преимущества пассивного подхода и почему индексы могут быть отличной стратегией для долгосрочных инвестиций.

Вы узнаете, как с помощью индексных фондов можно «купить весь рынок» сразу, минимизировать риски и сократить расходы. Если вы хотите стабильности и простоты в своем инвестиционном портфеле, пассивное индексное инвестирование — ваш вариант!

🦄 14-20% ГОДОВЫХ В ДОЛЛАРАХ БЕЗ РИСКА НА ПОЛНОМ ПАССИВЕ – СИНТЕТИЧЕСКИЙ ВКЛАД

- 02 декабря 2024, 17:58

- |

И так мы начинаем серию наших публикаций, в которых расскажем, о том какие прибыльные стратегии знаем и используем сами.

Решили начать с самого простого способа приумножения капитала в долларах США. Думаем, что это особенно актуально в текущее время — ожидаем продолжение ослабления курса рубля (как минимум до 16.5 по юаню, и до 120 по доллару США).

Стратегия сбора Фандинга на вечных фьючерсах на криптовалютных биржах.

- Доходность — 14-20% годовых

- Уровень риска — низкий

- Трудозатраты и внимание — низкие

- Сложность стратегии — низкая

- Дополнительная инфраструктура — не требуется

*используем следующую общую классификацию: низкие, средние, высокие

Фандинг (ставка финансирования) – это периодические выплаты/списания по открытым позициям бессрочных фьючерсов. Более подробно данную тему можно изучить на сайте Академии Бинанс, но все, что нам нужно знать для использования стратегии вы напишем ниже.

Если бессрочный фьючерс стоит дороже базового актива (спота), то ставка финансирования будет иметь положительное значение, если бессрочный фьючерс стоит дешевле базового актива, то ставка фандинга будет отрицательная.

( Читать дальше )

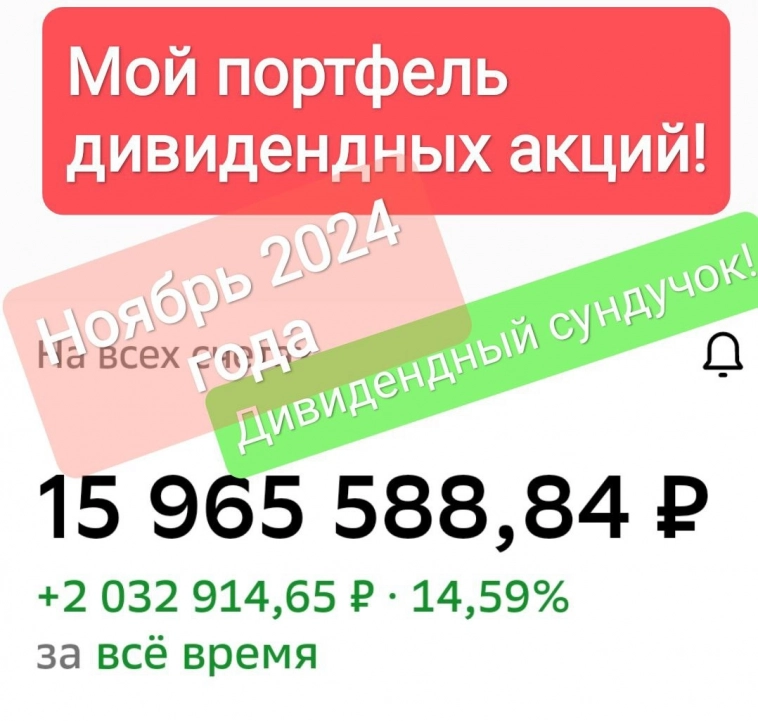

Пассивный доход превышает 2 млн рублей в год. Капитал на 16 млн.рублей.

- 08 ноября 2024, 07:57

- |

Те Бармалеи, что сидят в фондах денежного рынка, а также в облигациях, флоатерах-корпоратерах, наверное уже призадумались, а может стоило всё-таки на всю котлету и в акции.

Вряд ли. Ведь у каждого инвестора сформировалась своя стратегия и видение фондового рынка.

Я взял свой портфель в ручное управление, все риски, связанные с ребалансировкой, диверсификацией несу лично. И конечно же повторять никому не советую.

Но в то же время благодаря инвестициям в фондовый рынок нашей любимой Российской федерации 🇷🇺мой пассивный среднемесячный доход превышает 187500 рублей.

Или около 2 🍋 250 тысяч рублей.

В данной статье мы обсудим за счёт чего он формируется.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграмм-канале , подписывайтесь.

✔️Пассивный доход.

Уже в заголовке становится понятно, что пассивный, это как бы без каких либо усилий. Но это только на первый взгляд. А он как всегда обманчив.

Пассивный доход, это доход поступающий с определённой периодичностью, без каких либо активных усилий.

( Читать дальше )

Итоги инвестирования за 3-й квартал 2024 г.

- 02 октября 2024, 18:01

- |

Пришло время подвести предварительные итоги инвестирования по стратегии “Цифрового Кочевника”. Ничего инновационного в стратегии нет, это просто модифицированный “портфель Лежебоки”, описанный Сергеем Спириным (https://assetallocation.ru/lezheboka/).

Отличия:

- фонд облигаций заменен фондом денежного рынка;

- ребалансировка раз в квартал, а не раз в год;

- есть стоп-лоссы (пока это 10%), за этот квартал не сработали ни разу, доходило до -8% примерно;

- в случае срабатывания стоп-лосса, средства перераспределяются в фонд денежного рынка до наступления ребалансировки;

- в случае если рынок находится в фазе роста, соотношение в активах перераспределяется при ребалансировке (большая часть денег, до 60%, переходит в фонд на акции);

Портфель запущен 12 августа 2024 года. При пополнении счета я немного неправильно рассчитал соотношение, поэтому до наступления ребалансировки был небольшой перекос в фонд денежного рынка. Сделано это было не специально. Вложено 100 тысяч рублей, потом докинул еще 10-ку. Лишних денег пока нет, так что пока сколько было свободных закинул для эксперимента. В любом случае более наглядно чем виртуальный портфель без учета комиссий и налогов.

( Читать дальше )

Фонд TPAY "Пассивный доход" - первый фонд с ежемесячными выплатами. Честный разбор

- 22 августа 2024, 20:24

- |

На днях стартовали торги новым фондом TPAY от Т-Банка (экс-Тинькофф). Кстати, сам фонд почему-то называется «Тинькофф Пассивный доход» — т.е. фамилия основателя всё ещё присутствует в продуктах банка.

⚠️Конечно, влезать в фонды от Т-брокера это весьма рискованное мероприятие, что в очередной раз недавно подтвердилось. Но сам фонд без преувеличения уникальный — это первый фонд с ежемесячными выплатами, так что я не мог пройти мимо и не сделать качественный авторский обзор.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде TPAY

Биржевой фонд TPAY «Тинькофф пассивный доход» начал торговаться на Мосбирже 12 августа 2024 г.

📊В составе фонда — корпоративные облигации с переменным купоном (флоатеры) с относительно высоким кредитным рейтингом.

📌Кстати, первопроходцем был Сбер, который в мае выпустил первый фонд SBFR на высококачественные флоатеры.

💰Фонд TPAY инвестирует в надежные рублёвые облигации и каждый месяц выплачивает инвесторам полученный по купонам доход. Первая выплата состоится в октябре 2024 в размере полученных купонов в сентябре. Купоны, поступившие в фонд в августе, будут реинвестированы и увеличат стоимость пая.

( Читать дальше )

Грааль или альфа

- 20 августа 2024, 13:48

- |

Стабильно обыгрывать рынок — непростая задача. В истории Средневековья были потрачены силы и ресурсы в поисках Святого Грааля. В трейдинге Грааль называют Альфой. Каждый трейдер и инвестор мечтает о Граале, это поиск своей системы инвестирования. Никто пока не нашел, но сам процесс захватывающий и интересный.

Создание своего собственного капитала и управление им — долгая и непростая дорога. Это получение знаний и опыта, это задача сохранить и, если получится, приумножить капитал, в итоге выйти на пенсию и жить с капитала.

В трейдинге все по-другому. Знаю несколько десятков профессиональных трейдеров, которые искали Альфу несколько десятилетий. Некоторые в процессе поиска потеряли капитал и опять вышли «поработатать», чтобы его заработать.

Сложно постоянно побеждать рынок. Многие, к сожалению, забывают об этом.

Я много писал про пассивное и активное инвестирование в прошлых постах. Не буду повторяться, что рынки эффективны, и большинству лучше инвестировать пассивно. Можно, конечно, слушать истории о том, как кто-то когда-то разбогател на спекуляциях. Да, такое теоретически может быть, но я не видел ни одного реального спекулянта (а я их встречал тысячи, работая в индустрии) который продержался бы больше 10 лет.

( Читать дальше )

Агрессивная ставка на ОФЗ: Фонд 2xОФЗ от ВИМ (ВТБ)

- 15 августа 2024, 09:49

- |

Я рассказывал про свою тактику потенциального заработка на длинных ОФЗ в ближайший год. Её уже подхватили и завернули в фонд SBLB в Сбере. Но ребята из ВИМ Инвестиции пошли ещё дальше и создали первый в России плечевой интервальный ПИФ на ОФЗ — «2xОФЗ». Дерзко и смело.

🚀Фонд действительно выделяется по многим параметрам. Вряд ли он станет популярным, но рассмотреть из интереса его точно стоит.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в моем телеграм-канале с авторской аналитикой и инвест-юмором.

💰О фонде 2хОФЗ

Фонд 2xОФЗ был зарегистрирован в конце июля, начал торговаться на Мосбирже 2 августа 2024 г.

📊В составе фонда (вопреки его названию) — не только ОФЗ, а в принципе российские облигации со средней и высокой дюрацией. Но как заявляет УК, в основном упор делается именно на ОФЗ-ПД.

Для увеличения потенциала доходности (или убыточности) в фонде используется дополнительное кредитное плечо. Фонд «2х ОФЗ» поддерживает постоянную дюрацию портфеля в диапазоне 4-6 лет и плечо в диапазоне 1,5-2,3х, что позволяет инвесторам просчитать принимаемый риск с высокой степенью определенности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал