пассивные инвестиции

Почему американцы живут на 4% своего портфеля ежегодно

- 04 ноября 2019, 22:01

- |

Перед теми людьми, кто хочет жить на пассивные доходы в зрелом возрасте или на пенсии, встает вопрос, а сколько процентов можно изымать из своего портфеля ежегодно, чтобы он не иссяк досрочно, и в старости вам не пришлось снова пойти на работу. Американские консультанты и инвесторы нашли ответ на этот вопрос, и проверили его теорией и практикой, что мы и рассмотрим далее.

Начнем с главного вопроса, а зачем вообще продавать акции из своего портфеля, почему нельзя просто жить на дивиденды. Дело в том, что в США дивидендная доходность индекса S&P 500 составляет всего 1,9%. Если ваш портфель — 1 млн. $, то вы будете получать всего 19 000$ дивидендов в год без учета подоходных налогов, которые в США могут достигать 20-30%. Этой суммы явно не хватит, чтобы прожить (средняя зарплата по разным штатам 40-50 000$ в год). Поэтому помимо дивидендов потребуется еще и продавать часть акций в портфеле ежегодно.

( Читать дальше )

- комментировать

- ★67

- Комментарии ( 32 )

Портфель на ИИС и зарубежный портфель QQQ

- 02 ноября 2019, 15:25

- |

За прошедшее время в дополнение к портфелю на ИИС я создал зарубежный пассивный портфель высокотехнологичных компаний по методу direct indexing. Но сначала давайте поговорим о портфеле на ИИС, там тоже много интересного.

Портфель на ИИСПортфелю 4 года 5 месяцев.

( Читать дальше )

О пассивных доходах от акций и кривом мышлении.

- 10 октября 2019, 07:48

- |

Прямо таки «Arbeit macht frei», не иначе.

Вспомним, а может некоторые это и не знают (ОГЭ, ЕГЭ делают удивительные вещи!), что эта надпись украшала входы в концлагеря Заксенхаузен, Освенцим, являлась неотъемлемым атрибутом концлагеря Терезин в Чехии, Гросс-Розен в Польше.

Насколько известно труд действительно помогал узникам этих лагерей освободиться. Правда исключительно от мучений связанных с жизнью.

Вам такое освобождение нужно?

Каждый приходит в этот мир с каким-то даром, призванием. Пассивный доход позволяет вам реализовать своё призвание, а не тащиться на ненавистную работу «потому что все работают, да и как же я проживу без этих 20 тысяч-то!!!?»

( Читать дальше )

20 лет жизни на пассивных доходах после увольнения. История Одри из Южного Техаса

- 09 октября 2019, 19:38

- |

К сожалению, в русском языке нет адекватного перевода термина «Early retirement». Перевод «ранняя пенсия» не подходит, так эти люди получают деньги не от государства, а создали свой собственный «пенсионный фонд», который позволил им уволится с работы в 39 лет, и в течение 20-лет лет жить на пассивные доходы. Сегодня мы познакомимся с историей Одри из Южного Техаса.

( Читать дальше )

5 важнейших этапов на пути достижения финансовой независимости

- 27 сентября 2019, 17:49

- |

Основные этапы достижения финансовой независимости! Сегодня я расскажу о важном на пути к финансовой независимости.

Лично я уже близок к этому, желаемому многими, состоянию. Вы можете убедиться в этом посмотрев содержимое моего инвестиционного портфеля в этом видео:

( Читать дальше )

Новая эра в пассивных инвестициях — Direct Indexing

- 27 сентября 2019, 17:21

- |

Как известно, в США сумма инвестиций в пассивные индексные фонды акций превысила сумму инвестиций в активные фонды. За рубежом среди инвесторов все большую популярность набирают пассивные инвестиции, кто-то говорит уже о пузыре в пассивных фондах. Но все это вчерашний день (который до России еще не дошел…). А сегодняшний день — это новый метод пассивных инвестиций Direct Indexing («прямое индексирование»). Встречайте.

( Читать дальше )

Чем заменить S&P 500, если не хотите покупать фонды (ETF)

- 23 сентября 2019, 13:18

- |

Набирает оборот тенденция, когда люди не хотят платить ежегодную комиссию за обслуживание фонда (ETF), вместо этого пытаюсь воссоздать индекс в своем портфеле путем покупки всех акций, входящих в этот индекс. Она может быть также связана с недоверием провайдеру (УК), ведь инвестируя в фонд (ETF), вы не становитесь владельцем акций, а только владельцем паев. То есть юридически собственником акций является фонд, а ваши права учитываются во внутреннем учете фонда. И кто знает, что может случиться на глобальной арене, бывает и что 175-летние фирмы разоряются (недавний пример — Thomas Cook). И где тогда искать ваши активы. Выходит, что владеть акциями надежнее, чем производными от них инструментами — паями фонда (ETF).

( Читать дальше )

Кто побеждает: рынок или гений управляющего?

- 19 сентября 2019, 13:08

- |

Активное инвестирование

Активный инвестор думает, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, он легко сможет превысить рыночную доходность.

Адепты активных инвестиций непременно стремятся опередить рынок. Это их основная цель и ключевая идея.

Считается, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, активный инвестор довольно легко может опередить рынок. В случае с американским рынком эталоном, как правило, выбирается индекс S&P 500, в который входят 500 крупнейших компаний США.

Некоторым из них, иногда, это действительно удается, особенно на коротких периодах времени. Порой, активный инвестор, получивший интересный результат за месяц или полгода, решает, что так будет всегда и что пора уже явить миру свою гениальность, и даже пытается набрать последователей.

В развитых финансовых индустриях запада, чаще всего гениальные управляющие создают фонды под собственным управлением и декларируют привлекательную доходность для потенциальных пайщиков этих фондов. Под управлением таких фондов в финансовой индустрии сейчас находятся миллиарды долларов.

И возникает интересный вопрос:

А могут ли управляющие подобных фондов показывать регулярно, на протяжении нескольких лет доходность от своих операций, превышая все тот же индекс S&P 500?

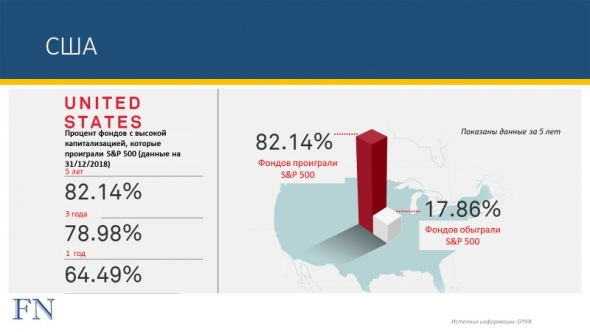

Конечно, могут, но чем длиннее горизонт инвестиций, тем меньше остается фондов, опережающих рынок и их число стремиться к нулю. Даже на таких краткосрочных периодах, как 1 год, 3 года и 5 лет, большинству фондов не удается обогнать рыночную доходность и принести пайщикам обещанный повышенный результат. Что уж говорить про более длинные дистанции инвестирования!

Сравнение доходности активно управляемых фондов с эталонными индексными фондами

Существует научное исследование от SPIVA, публикуемое ежегодно, которое сравнивает доходность от деятельности активно управляемых фондов с рыночной доходностью подобных эталонных индексов. Посмотрим результаты этих исследований по странам и регионам:

- США

Видим в нижней строке, что даже за год почти 65% активно управляемых фондов в США проиграли рынку. А за 5 лет доля проигравших увеличилась до 82%.

( Читать дальше )

Как обыграть рынок? Путь дурака!

- 10 июля 2019, 12:04

- |

Чтобы показать как это работает, я разработал собственную стратегию Большего дурака и предлагаю сравнивать наши результаты за последние 20 лет с так называемым бенчмарком. Как видно на графике — основная задача портфеля не гонка на скорость, а долгосрочное опережение рынка по всем показателям.

Стратегия за 20 лет 1998-2017 несмотря на кризисы и девальвации заработала не много не мало, а 15 000% всем кто ее придерживался, за вычетом 1500% на инфляцию, а устойчивость на среднесрочных горизонтах обеспечивалась гладкой кривой капитала и быстрыми периодами восстановления.

В основу стратегии положены следующие фундаментальные свойства рынка:

( Читать дальше )

Инвестиции в S&P 500: оптом дороже чем в розницу

- 19 апреля 2019, 23:04

- |

В последние годы у нас растет популярность зарубежных пассивных инвестиций. Уже появились отечественные фонды на индекс S&P 500. Покупая пай фонда на этот индекс мы становимся обладателями сразу 506 акций, то есть мы берем оптом, не разбираясь. Не лучше ли купить в розницу, выбирая только хорошие и дешевые акции среди большой кучи разных — рассмотрим далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал