первичное размещение облигаций

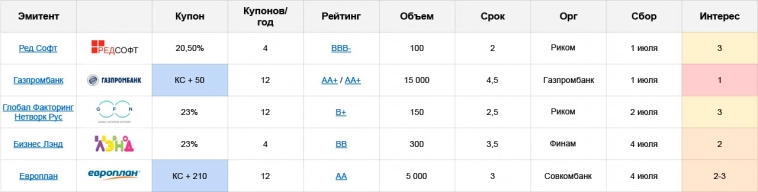

Первичные размещения облигаций: план на неделю с 01.07 по 07.07.24

- 01 июля 2024, 11:31

- |

🖥 Ред Софт: BBB-, купон 20,5% квартальн (YTM~22,1%), 2 года, 100 млн.

Айти-компания с портфелем импортозамещающих продуктов, которая неплохо росла и до 2022 года, и после. Свежая +1 ступенька рейтинга с переходом в новый грейд. Околонулевой чистый долг, а новые 100 млн. для них – не сказать, что существенная сумма: выручка-2023 у них ~2 млрд., операционная прибыль ~0,5 млрд., а расходы на обслуживание всего ~50 млн. Инвестиционно – больших вопросов нет, если доходность устраивает, то в остальном все хорошо

Спекулятивно – сами по себе параметры не выдающиеся, но идею можно увидеть в том, что Ред Софт всегда стоил сильно дороже своего формального рейтинга.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Металлоинвест: новый выпуск облигаций 1Р8

- 28 июня 2024, 13:27

- |

💼 В ожидании решения ЦБ по ключевой ставке, которое ожидается на ближайшем заседании в конце июля, многие инвесторы покупки в акциях поставили на стоп. И всё внимание обратили, разумеется, на облигационный рынок.

И на этом фоне мне бросился в глаза интересный новый облигационный выпуск от Металлоинвеста, который является уже третьим по счёту.

⏱ Для всех желающих, букбилдинг проходит сегодня. Как говорится, если искали знак, то это он.

🧐 На мой взгляд, этот выпуск интересен сразу несколькими факторами:

✔️ Надёжностью эмитента.

✔️ Плавающей ставкой.

✔️ Погашением уже через 2,5 года.

Ну а поскольку ключевую ставку могут повысить вплоть до 17-18% уже в июле, а о снижении в ближайшее время и вовсе речи не идёт, именно флоатеры сейчас выглядят предпочтительнее бондов с постоянным купоном.

🏗 Думаю, про надёжность эмитента вам отдельно говорить не надо, вы и без меня прекрасно знаете. Поэтому ограничусь коротким резюме и напомню тем, кто вдруг не знаком с этой компанией: Металлоинвест — это мировой лидер в производстве ГБЖ (горячебрикетированного железа), надёжный производитель и поставщик железорудной и металлизированной продукции, имеющий кредитный рейтинг от РА Акра и НКР на уровне ААА.

( Читать дальше )

Новые облигации: Металлоинвест 001Р-08 [флоатер]. Стоит ли добавлять в портфель

- 28 июня 2024, 07:31

- |

Мировой лидер в горнорудном деле предлагает новый выпуск флоатеров с привязкой к ключевой ставке ЦБ. Это уже третий выпуск от Металлоинвеста с плавающим купоном. Сбор книги заявок сегодня, 28 июня.

Эмитент действительно солидный и достойный внимания. Давайте посмотрим, чем нас может заинтересовать это «железно надежное» размещение.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски РУСАЛа, НАО «ПКБ», Джи-групп, Балт. лизинга, Авто Финанс Банк.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💸А теперь — двинули смотреть на новый выпуск Металлоинвеста!

![Новые облигации: Металлоинвест 001Р-08 [флоатер]. Стоит ли добавлять в портфель Новые облигации: Металлоинвест 001Р-08 [флоатер]. Стоит ли добавлять в портфель](/uploads/2024/images/21/79/60/2024/06/28/4ae526.webp)

🔩Эмитент: АО «ХК „Металлоинвест“

🔗Металлоинвест — горнорудная компания глобального масштаба. Мировой лидер в производстве товарного горячебрикетированного железа (ГБЖ), ведущий производитель и поставщик железорудной и металлизованной продукции, а также производитель высококачественной стали.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков за 27 июня 2024 г.

- 27 июня 2024, 20:32

- |

КИТ Финанс: Европлан размещает облигации серии 001P-07!

- 26 июня 2024, 13:19

- |

Новый выпуск облигаций от Европлана доступен в КИТ Инвестиции!

В дополнение к подборке торгующихся корп. облигаций с переменным купоном (https://t.me/KIT_finance_broker/1448), выделили интересное размещение.

🚀 Лизинговая компания «Европлан» проводит сбор заявок на биржевые облигации серии 001P-07!

Что вам нужно знать:

• Рейтинг: ruAA

• Номинальная стоимость: ₽1000

• Срок обращения: 3 года

• Погашение: амортизационными частями: по 25% в даты выплат 27-го, 30-го, 33-го, 36-го купонов.

• Купонный доход: ключевая ставка ЦБ РФ + спред. Ориентир премии: не выше 210 б.п.

🗣Мнение: мы считаем этот выпуск интересным к покупке с премией не ниже 190 б.п.

⏰Срок приема заявок: до 3 июля

❗️Важно: для участия требуется прохождение тестирования по сделкам по приобретению облигаций со структурным доходом. Тестирование доступно в под значком профиля в Личном кабинете.

Участвуйте через мобильное приложение КИТ Инвестиции — вкладка Витрина — Размещения.

Следите за обновлениями и не упустите возможность выгодного инвестирования!

( Читать дальше )

Новые облигации: РУСАЛ 001Р-09 [флоатер]. До 18,5% в рублях

- 25 июня 2024, 07:36

- |

Вот это да! В лесу что-то сдoxлo, и РУСАЛ наконец решил выпустить облигации не в каких-нибудь суданских пиастрах, а в национальной валюте. Крайне необычный случай, который конечно же не может остаться без моего разбора.

В прошлый раз у алюминиевого гиганта вышла осечка: 10 июня должен был разместиться выпуск в долларах 1Р8, но за день до размещения РУСАЛ сдал назад и затаился. Теперь первым выходит 9-й выпуск, и только за ним планирует появиться 8-й. Наверное, чтобы враги запутались.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски НАО «ПКБ», Джи-групп, Балт. лизинга, Авто Финанс Банк, Селигдара [в золоте].

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🔩А теперь — погнали смотреть на новый выпуск РУСАЛа!

![Новые облигации: РУСАЛ 001Р-09 [флоатер]. До 18,5% в рублях Новые облигации: РУСАЛ 001Р-09 [флоатер]. До 18,5% в рублях](/uploads/2024/images/21/79/60/2024/06/25/0951e8.webp)

🔗Эмитент: ПАО «ОК „РУСАЛ“

( Читать дальше )

Первичные размещения облигаций: план на неделю с 24.06 по 30.06.24

- 24 июня 2024, 12:22

- |

🤡Бизнес Лэнд (BB, фикс. 22% квартальн.) – размещение перенесено на неопределенный срок

Самый фееричный эмитент недели и хорошая иллюстрация ко всему сегодняшнему рынку ВДО. Вышли на размещение с заблокированными ФНС счетами. Сумма требований несерьезная – 7,5 млн. Причина неуплаты словами орга: «образовался небольшой кассовый разрыв». Занавес.

👉Поскольку рабочие, необремененные счета внезапно стали максимально актуальной характеристикой для любого эмитента нижнего (да и не только) грейда, вот вам ссылочка, где всегда можно проверить этот момент

🌻Урожай: BB-, купон 22% квартальн (YTM~23,9), 1,5 года, 200 млн.

Кто незнаком с эмитентом, можно посмотреть разбор прошлогоднего выпуска. Что нового произошло с тех пор:

- Результат 2023 года по выручке/прибыли неплохой. Но FCF по-прежнему отрицательный

- Урожай стал еще более концентрирован на обслуживании КМЭЗ (~85% выручки по итогам 2023)

- Долг подрос, проблем с рефинансированием короткой части пока нет. В начале июня компания погасила выпуск RU000A1037C8 на 150 млн. В мае взяла RU000A108FE8 на 400 млн., сейчас новый выпуск еще на 200. С учетом недавнего погашения это +40% к общей долговой нагрузке Урожая

( Читать дальше )

Новые облигации: ПКБ 001Р-05. Свежий доходный флоатер от коллекторов

- 20 июня 2024, 20:04

- |

У нас тут очередной флоатер, и не от кого-нибудь, а от уже хорошо известного нам эмитента — ПКБ №1. Первое клиентское бюро (ранее — «Первое коллекторское бюро») опять выходит на биржу за очередным займом, чтобы было на что продолжать свою общественно-полезную работу. Правильно: хочешь поймать должника — надо думать, как должник! Главное, чтобы из самого ПКБ нам не пришлось потом выбивать свои деньги силой.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Джи-групп, Балт. лизинга, Авто Финанс Банк, Селигдара [в золоте], Мегафона.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💸А теперь — почапали смотреть на новый выпуск ПКБ!

💬В прошлый раз финансовый директор ПКБ в комментариях пожурил меня, что я переборщил со стереотипами и разместил на обложке грозного мужика с битой. Кстати, сам факт того, что эмитент отслеживает публикации и готов к открытому диалогу, импонирует и добавляет очков компании👍 Исправляюсь: теперь на обложке улыбающаяся девушка😁 Хочется надеяться, что этот образ больше соответствует действительности.

( Читать дальше )

Свежие облигации: Джи-Групп 002Р-04. Точка удовольствия для инвесторов?

- 19 июня 2024, 08:32

- |

Безусловный хит сезона – корпоративные флоатеры! Даже те эмитенты, которые никогда флоатерами не баловались, ловят этот тренд. Вот и казанский застройщик Джи Групп, совсем недавно получивший повышение кредитного рейтинга, решил разместить свой новый выпуск облигаций уже с переменным купоном и привязкой к ключевой ставке ЦБ.

Сбор заявок — 20 июня. Давайте вместе посмотрим, насколько «вкусным» получился свежий плавающий выпуск от Джи-Групп.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Балт. лизинга, Авто Финанс Банк, Селигдара [в золоте], Мегафона, Легенды.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️А теперь — двинули смотреть на новый выпуск Джи Групп!

🏗️Эмитент: АО «Джи-групп»

🏢АО «Джи-групп» — относительно крупный региональный застройщик, присутствующий почти во всех отраслях строительства.

( Читать дальше )

Свежие облигации: Балтийский Лизинг БО-П11 (флоатер). Честный разбор

- 18 июня 2024, 08:06

- |

Прошло каких-то 2 месяца, и Балтийский лизинг решил закрепить успех своего предыдущего выпуска с переменным купоном. 19 июня Балт. лизинг соберет заявки уже на 11-й выпуск облигаций (он же — второй флоатер с привязкой к ключевой ставке). Не так давно я «прожарил» новые облиги компаний из той же сферы - ГТЛК и Росагролизинг.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Авто Финанс Банк, Селигдара [в золоте], Мегафона, Легенды, Газпромнефть.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск Балт. лизинга!

Эмитент: ООО «Балтийский лизинг»

🚛Балтийский лизинг — одна из ведущих лизинг-компаний России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования. Сеть насчитывает 79 филиалов на территории всех федеральных округов, головной офис расположен в Санкт-Петербурге (привет землякам!).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал