первичное размещение

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | Органик Парк, купон до 30,00% | Полипласт, купон КС+ до 6%)

- 18 февраля 2025, 09:42

- |

РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 46%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | ВсеИнструменты.ру, купон 24,00% | КЛВЗ Кристалл, первый купон 28,00%)

- 14 февраля 2025, 09:41

- |

РДВ ТЕХНОЛОДЖИ 1P1(BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 37%. Интервью с эмитентом YOUTUBE| ВК| RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | Каршеринг Руссия, купон 25,50% | ВИС ФИНАНС, купон 25,25%)

- 11 февраля 2025, 09:40

- |

РДВ ТЕХНОЛОДЖИ 1P1(BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 32%. Интервью с эмитентом YOUTUBE| ВК| RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | ВсеИнструменты.ру, купон до 26% | ВИС ФИНАНС, купон до 26%)

- 07 февраля 2025, 09:44

- |

РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 29%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

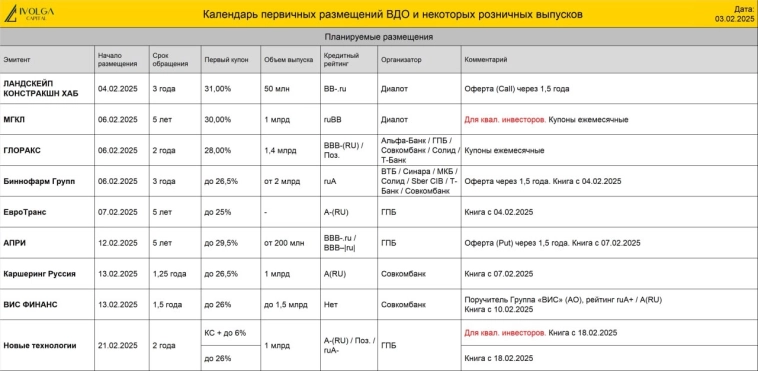

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | МГКЛ, купон 30% | ГЛОРАКС, купон 28%)

- 04 февраля 2025, 09:41

- |

РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 26%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | РОЛЬФ, первый купон 26% | МГКЛ, купон 30%)

- 31 января 2025, 11:08

- |

РДВ ТЕХНОЛОДЖИ 1P1(BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 20%. Интервью с эмитентом YOUTUBE| ВК| RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Прямой эфир с эмитентом

- 30 января 2025, 15:16

- |

5 февраля в 12:00 по московскому времени состоится прямой эфир в нашем Telegram-канале с эмитентом ПАО «МГКЛ».

Представитель эмитента:

Алексей Лазутин, генеральный директор ПАО «МГКЛ».

Ведущий:

Максим Букин, заместитель генерального директора ИК «Диалот».

Будем рады ответить на ваши вопросы!

*Пост не является инвестиционной рекомендацией*

Размещение облигаций ПАО «МГКЛ»

- 30 января 2025, 14:04

- |

❗️Информация предназначена для квалифицированных инвесторов

На 6 февраля запланировано размещение облигаций ПАО «МГКЛ»

(Кредитный рейтинг ВВ от Эксперт РА)

Параметры выпуска:

Объем размещения: 1 млрд.р

Срок обращения: 5 лет

Дюрация: 2,9 лет

Ставка купона: 30% (YTM~ 35,21%)

Периодичность выплаты: ежемесячно

Более подробная информация собрана на нашем сайте

Для подачи предварительных заявок, пожалуйста, свяжитесь с нами одним из способов:

Оставить заявку через @dialot_investor_bot

Или обратиться по контактам ниже:

Екатерина Захарова

@EkaterinaZakharovaaa

email: [email protected]

Тел: +7(936)1496196

Ольга Крупина

@KrupinaOlga

email: [email protected],

Тел: +7(936)1496195

*Пост не является инвестиционной рекомендацией*

Скрипт завтрашнего размещения облигаций RDW Computers | РДВ Технолоджи (BB–.ru, Первый купон — 31% | Доходность - 34,5% годовых)

- 29 января 2025, 11:30

- |

30 января RDW Computers | РДВ Технолоджи

- BB-.ru

- 200 млн р.

- Дюрация 0,9 года

- Купон | Доходность — 31% на 1-6 мес, 30,5% на 7-12 мес | 34,5% годовых

__________

Скрипт размещения:

— Полное / краткое наименование: РДВ ТЕХНОЛОДЖИ 1P1 / РДВ ТЕХ 01

— ISIN: RU000A10ANT1

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 30 января:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

__________

❗️Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

❗️Вы можете подать предварительную заявку на участие в размещении облигаций РДВ ТЕХНОЛОДЖИ:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Российский производитель компьютерной техники РДВ Технолоджи выходит на рынок облигаций 30 января (BB-, YTM 34,5% годовых)

- 28 января 2025, 11:59

- |

💻Основные предварительные параметры:

— BB-.ru.

— 200 млн р.

— 1 год до оферты put

— Купон до оферты (квартальный):

— 31% годовых первые 6 месяцев,

— 30,5% годовых вторые 6 месяцев.

— Доходность / дюрация: 34,5% годовых / 0,9 года

💻Размещение в четверг 30 января

💻Подробнее — в презентации выпуска и эмитента.

Вы можете подать предварительную заявку на участие в размещении облигаций РДВ Технолоджи:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал