перспективы

Ущерб мировой экономике от Covid-19 к концу 2021 года ожидают в $7 трлн...

- 17 сентября 2020, 06:11

- |

Что интересно, в марте 2020 года, ОЭСР выдавала прогноз замедления роста мировой экономики до 2,4%. В июне 2020 года, прогноз ОЭСР по падению мировой экономики составил уже 7,6%. Нынче, в сентябре, в денежном выражении (понятно, что прогнозировать размер глобального ВВП даже к оконцовке 2020 года, по сравнению с 2019 годом сложно) ожидают падения в $7 трлн, но уже к концу 2021 года. Понимать бы сколько от глобального ВВП год 2020 откусит… А то ОЭСР как рака за камень заводит, видимо чтобы не сгущать тучи...

А глава ФРС вообще усомнился в перспективах восстановления экономики США и заявил: "… Полного экономического восстановления в США, вероятно, не будет, пока пандемия не пойдет на спад и люди не будут уверены в безопасности полноценного возвращения к работе… Во многих секторах экономики просто было слишком много перебоев. И теперь, действительно сложно сказать точно, на каком этапе мы находимся...", — как бы вторя словам другого американского чиновника, главе Минфина США, который накануне предупредил об угрозе разрушения американской экономики...

Так а кто и самое главное ради чего, обрушил на гребне хорошего подъема собственную экономику, имея полные карманы долларов и низкую безработицу в 3%?

- комментировать

- Комментарии ( 0 )

В поисках “второго дна” или Когда рухнет рынок?

- 14 августа 2020, 13:14

- |

В поисках “второго дна” или Когда рухнет рынок?

Многих инвесторов и трейдеров с момента падения рынков в феврале-марте этого года мучает вопрос — Будет ли новый обвал или так называемое “второе дно”?.. Вот уже который месяц всякие экономисты, инвесторы и даже трейдеры пугают всех крахом рынков, убеждая, в том числе себя, в пузырях и перекупленности на рынке акций.

Подумал на эту тему и я.

Индекс S&P 500 подошел к максимуму, достигнутому накануне падения рынков, 19 февраля 2020 года. Данное достижение ставит точку в вопросе “второго дна”, которое уже видимо не произойдет. Но этот факт не снимает вопроса “Почему его не случилось” или “Стоит ли ждать нового обвала?”.

Посмотрев на истории крахов фондовых рынков, я сделал вывод, что все обвалы фондового рынка в последнее столетие происходили вследствие нехватки ликвидности у игроков, вынужденных продавать активы, чтобы получить “кэш”. Сегодня центробанки всего мира заливают рынки дешевыми деньгами и недостатка в ликвидности нет.

( Читать дальше )

Куда инвестировать на ближайшие 10 лет. "Пища" для размышлений..

- 30 июля 2020, 17:17

- |

Всем привет!

Вчерашний пост вызвал у некоторых пользователей данного сообщества бурную реакцию, видимо потеря денег на рынке сказывается на психике, сложно принять чужой успех))) Ну и ладно… желаю им по скорей восстановить свои депозиты)

Сегодня хотелось бы обсудить перспективы следующих 10 лет, то есть, какие глобальные тренды нас ждут впереди, и как на этом заработать?

На мой взгляд, нужно отталкиваться от перспектив инфляции/дефляции и замедления/роста экономики в мире

Не раз здесь уже выкладывали данную картинку

Предположу, что нас ожидает переход от дефляционного спада к стагфляционному спаду

Текущий дефляционный спад ярко выражается через рост золота и долгосрочных облигаций США (TLT), следовательно в случае стагфляционного спада следом подтянется остальное сырье (энергоносители, промышленные металлы, сельхоз продукция)

( Читать дальше )

Тест Роршаха, а что видите вы?

- 09 июня 2020, 18:52

- |

Тест Роршаха — психодиагностический тест для исследования личности, опубликован в 1921 году швейцарским психиатром и психологом Германом Роршахом. Известен также под названием «пятна Роршаха». Это один из тестов, применяемых для исследования психики и её нарушений.

Так вот читаю я новость..

Премия Sony World Photography Awards выбрала лучшие фото года. В категории «Открытие» победила работа российского фотографа.

В категории «Открытие» победила фотограф из России Мария Кокунова за цикл работ «Пещера», в которой она использует символизм и аллегорию для исследования психической травмы.Вот сама картинка:

( Читать дальше )

Самая персперктивная компания на российском фондовом рынке

- 14 мая 2020, 00:14

- |

Друзья, привет.

Сейчас, в период жесткой самоизоляции и карантина реальный бизнес понес серьезные потери и вероятно что некоторые его виды, даже и не выйдут с удалёнки если можно так сказать. Рестораны, отели, туристические компании понесли серьезные потери от которых вероятно они не смогут оклематься.

Но я, как человек из инвестиционный сферы ищет в такой ситуации возможности, которые позволят мне заработать в любых рыночных условиях.

Если вы, дорогие читатели уже давно инвестируете или только начинаете свой путь, то конечно, вероятно, вы так же смотрите на происходящее сейчас и стремитесь сделать максимум на фондовом рынке.

Твой инвестиционный портфель на 20 тысяч рублей - тут

( Читать дальше )

Говорить о перспективе провала нефти существенно ниже $30 пока совершенно преждевременно

- 12 марта 2020, 13:54

- |

Рассуждения с высоты птичьего полета, подготовленные для Центра энергетической экспертизы.

На нефтяном рынке коктейль накапливающегося избытка предложения в связи с продолжающимся несколько лет ростом добычи в ряде стран (а особенно в США) и стагнацией спроса (особенно в связи с разрастанием эпидемии коронавируса) требовал изрядной порции нейтрализатора. Таким нейтрализатором могли бы стать очередные сокращения добычи от ОПЕК+, которые активно обсуждались перед мартовской встречей стран соглашения. Однако из-за позиции России, не желавшей делать новые сокращения, ОПЕК+ вместо нейтрализатора добавила в этот коктейль взрывоопасный компонент разлада. После употребления рынком такого опасного коктейля последовала бурная реакция цен, потерявших в моменте до 30%.

Теперь по факту действие ограничения по добыче нефти странами ОПЕК+ в марте заканчивается и уже с апреля страны соглашения планируют выбросить на рынок дополнительные порции нефти. И нефтяной рынок в данном случае будет вести себя как чувствительная женщина, которая гораздо лучше запомнит неподаренные, чем подаренные розы.

( Читать дальше )

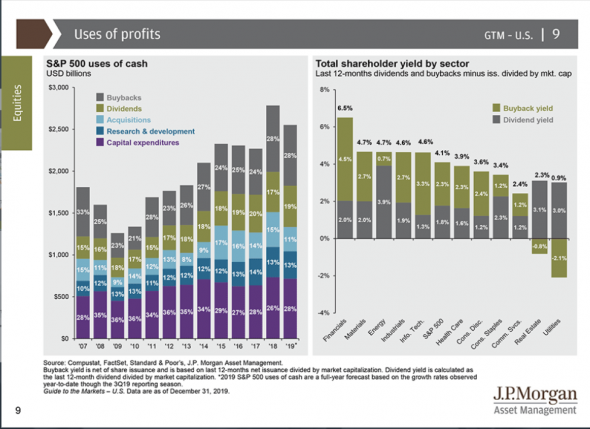

Анализ отчета JP Morgan+ мысли

- 13 января 2020, 01:00

- |

Дисклеймер: Я не паникер, и настроений пессимистичных не имею, зачем кому то негатив.

Коллеги, здравствуйте. Я думаю многие видели отчет JP Morgan.Проглядев его наискосок, созрели мысли хотел бы с вами поделится, а так же услышать и Ваши мнения. https://am.jpmorgan.com/us/en/asset-management/gim/adv/insights/guide-to-the-markets/viewer

Глядя на данный набор данных мы можем увидеть что формируется тенденция роста за счет выкупа собственных акций компаниями. Инвесторы могут радоваться на данных новостях, но я вижу тут опасение связанное с тем что :

1)Компании имеют большой кэш, но имеют опасения по долгосрочному развитию и новые проекты не финансируют, идея по этому проста, реальные участники рынка в ожидании не приятного.

2) Положительный эффект от выкупа в виде роста стоимости пройдет быстро, компании и сами не заметят как высосут ликвидность с рынка, чем меньше ликвидность тем выше сигма колебания.

( Читать дальше )

Еще немного про Газпром и Потоки

- 12 января 2020, 19:04

- |

Промежуточные итоги войны за газовый рынок Европы для Газпрома выглядят близкими к разгрому. Это означает лишь то, что вырвать хотя бы ничью (то есть, сохранить долю рынка) для него будет практически неразрешимой задачей. Про победу сегодня говорить могут лишь в телевизоре, но там-то просто отрабатывают зарплату.

Можно однозначно констатировать, что вся крайне идиотская затея с обходом Украины провалена напрочь. Из 90 млрд кубометров, которые должны были заместить обходные газотранспортные системы, запущена только одна — Турецкий поток. При этом транзит по ней подается лишь в Болгарию и Румынию (Румынию — частично) в объеме примерно 3-4 млрд кубометров в годовом измерении, а с турецким рынком ситуация еще хлеще: можно ожидать, что в 2020 году Турция импортирует порядка 15 млрд кубометров российского газа, объем которого фактически эквивалентен мощности «Голубого потока», построенного еще в 2003 году. То есть — любые объемы, пущенные по Турецкому потоку, будут попросту перераспределены и не поданы в трубу Голубого потока. Баланс — ноль.

( Читать дальше )

Конец Еторо.

- 01 декабря 2019, 12:57

- |

Если у вас счета не в нашем каком-то союзе, в частности

если счета в сша и великобритании, то о них ты обязан кого-то уведомить.

только вот получается всем кто в еторо торгует от своего имени вполне можно применить такую меру, как штрафы автоматом.

Закручивают гайки наши силовики, ну а мы им ответим

Подтягиванием поясов в который раз.

Вывод?

Переходим к стратегии плана БЭ

накопление

экономия

подпоясывание и вклады в росбанках.

больше вам не заработать, а рекомендации от силовиков

госдумы минфина понимаю буквально.

будет только хуже вешайтесь помидорами.

кончились мечты, надо чесать репу и искать где-то комерснедвигу по падвалам,

там я открою авось ночной клуб с голыми телачками, благо я не стал женатым дураком, как все остальные,

благо не смог нарожать личинок и продолжаю Жечь и кутить в свою смертную жизнь.

Адьюс, капитаны, надо бизнесы старты начинивать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал