плечо

Риск-менеджмент, плечи и критерий Келли

- 21 февраля 2022, 16:03

- |

Секрет торговли без потерь денег беспокоит большинство спекулянтов. Да что спекулянтов, инвесторы нет, нет, да и бывает зайдут в бумаги с плечом, лишь бы урвать копеечку, что бывает плохо лежит на бирже. Но правда в том, что это копеечка часто оказывается приманкой настоящих рыбаков, которые хватают за жабры пойманную добычу и трясут незадачливых трейдеров до опустошения их депозита.

Краткость — сестра таланта. И поверьте, это я уже несколько раз сократил…

Почему трейдеры торгуют с плечом

И ведь действительно. Почему бы не заработать побольше да побыстрее?

shoulder — дословно “плечо”. Невероятно, но биржа торги проводит не только в интересах инвесторов, но и в интересах брокеров. Брокеры предоставляют плечо спекулянтам и их плечевая торговля расцветает всеми красками маржин колов.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 18 )

История неуспеха (42 месяца инвестиций)

- 19 января 2022, 11:40

- |

Решил поделиться ситуацией в падающем портфеле, пока это не стало мейнстримом:

С начала месяца на конец вчерашнего падение по портфелю составило 13,5%. Было бы меньше, если бы не начал набирать плечо в сбере по 250 и луке 6500-6700, но да ладно

В целом за 42 месяца цифры выходят следующие:

( Читать дальше )

РЕПО с Центральным контрагентом: какой процент у вашего брокера?

- 10 ноября 2021, 13:25

- |

Можно ли брать плечо (заемные средства) для инвестиций

- 28 сентября 2021, 19:41

- |

Иногда у инвестора возникает соблазн заработать больше, чем позволяют ему собственные средства — взять кредит в банке или плечо у брокера, и вложить их в акции. Оправдан ли этот метод, и в каких случаях — рассмотрим далее.

( Читать дальше )

Изменения торговли с 1 октября

- 24 сентября 2021, 23:29

- |

Прислал Алор Брокер:

Уважаемый клиент!

С 1 октября 2021 вступают в силу изменения в Федеральном законе № 39-ФЗ «О рынке ценных бумаг» касательно категоризации инвесторов физических лиц.

Согласно изменениям, как и ранее, в России будет существовать две категории инвесторов: квалифицированные и неквалифицированные. Первым будут доступны все операции на финансовом рынке, а для вторых вносится ряд ограничений при совершении операций со «сложными финансовыми инструментами». Для получения возможности совершения операций вводится процедура тестирования физических лиц — неквалифицированных инвесторов.

Тестирование будет проводиться Брокером в отношении следующих «сложных финансовых инструментов»:

1) необеспеченные сделки (или «сделки с плечом»);

2) производные финансовые инструменты (фьючерсы и опционы);

3) договоры репо;

4) структурные облигации;

5) паи ЗПИФ;

6) облигации российских эмитентов с рейтингом ниже уровня «ruААА» («Эксперт РА») или «ААА(RU)» (АРКА);

7) облигации иностранных эмитентов с рейтингом ниже уровня, утвержденного Банком России;

8) облигации со структурным доходом;

9) акции, не включенные в котировальные списки;

10) иностранные акции, не входящие в индексы утвержденные Банком России (всего утверждено 42 индекса, к примеру: FTSE 100, DAX 25, Индекс МосБиржи, Индекс РТС, Dow Jones, S&P 500, NASDAQ-100);

11) иностранные ETF.

( Читать дальше )

О маржинальных требованиях.

- 10 июня 2021, 14:07

- |

На retail-форексе очень популярно давать плечо 100:1 — для открытия/поддержания позиции берется 1% (1/100) от объема позиции в качестве залоговых средств. Своего рода автоматический микрозайм, откуда растут ноги свопов и т.д.

Где-то кто-то писал подробно на эту тему, поэтому пост будет по верхам. Для начального понимания.

Плечо выше единицы — абсолютно рыночная вещь. Никакого мошенничества. А где та красная линия, за которую можно перейти?

( Читать дальше )

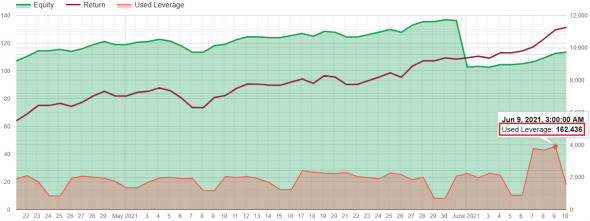

По рынку все стоят с максимальным плечом за историю.

- 19 марта 2021, 16:40

- |

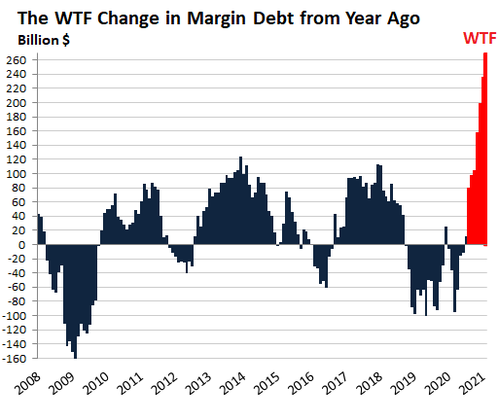

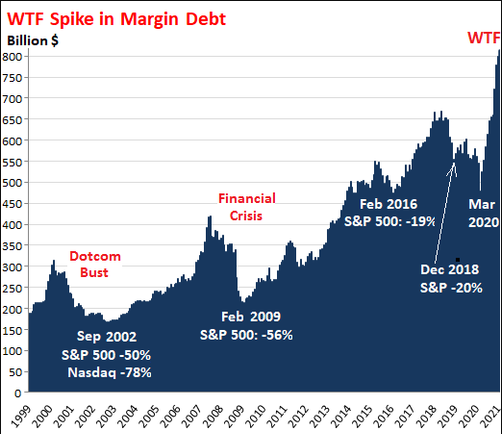

По данным FINRA, в феврале маржинальный долг подскочил еще на 15 миллиардов долларов до 813 миллиардов. За последние четыре месяца маржинальный долг вырос на 154 миллиарда долларов, достигнув исторического максимума. По сравнению с февралем прошлого года маржинальный долг взлетел до небес на 269 миллиардов долларов, или почти на 50%.

Но плечо стоит недешево, особенно небольшие суммы. Например, Fidelity взимает 8,325% с маржинальных остатков менее 25 000 долларов – в условиях, когда банки, счета денежного рынка и казначейские векселя платят около 0%. Плечо становится дешевле при больших остатках, что стимулирует брать больше. Для 1 миллиона долларов и более процентная ставка в Fidelity падает до 4,0%.

Каждый брокер имеет свой собственный график маржинальных процентных ставок. Morgan Stanley взимает 7,75% за маржинальные остатки ниже 100 000 долларов по сравнению с 6,875% Fidelity за остатки от 50 000 до 99 999 долларов. За маржинальные остатки свыше 50 миллионов долларов Morgan Stanley взимает 3,375%.

Опционный чай. Опционы это просто...

- 01 февраля 2021, 01:45

- |

Ну что ж, на наших глазах зарождается легенда в цифровом пространстве — место, где нет околорыночников и трейдеры могут обсудить насущные проблемы.

Там собрались лучшие специалисты по хеджированию, у них самый широкий кругозор и, общаясь в этом чате, на выходе получаем уникальную информацию о том, как устроен этот мир.

Сейчас идёт громадный наплыв новичков, от которых толку мало, поэтому пока мы открыты для всех, но в будущем так будет не всегда.

С ребятами и девчатами создали даже свой собственный бренд на этих выходных:

Также на выходных обсудили очень интересный вопрос, который хотелось бы вылить в статью и подвести финальную черту.

Сначала несколько вводных:

1. Мы знаем, что на Америке торгуются акции и опционы на акции;

2. Мы знаем, что на Мосбирже торгуются акции на фондовой секции, фьючерсы на акции и опционы на фьючерсы на акции.

Как хеджируются американцы?

( Читать дальше )

Переменное плечо в трендовой системе

- 05 декабря 2020, 11:28

- |

Многие системы работают с переменным плечом. Для смены плеча нужны выверенные основания.

Какие события могут служить основанием для увеличения или сокращения плеча при трендовой торговле?

Попробуем раскидать.

Для сокращения:

1. Получение прибыли (по мере достижения целей уже нет необходимости сильно рисковать).

2. «Несъедобная» волатильность (на ней увеличения плеча приводит к росту убытков, а не к росту прибыли).

Для увеличения:

1. Отсутствие прибыли (то есть рискуем пока только собственным капиталом).

2. «Съедобная» волатильность (на ней есть прямо пропорциональная зависимость между размером плеча и прибылью).

Какие ещё могут быть основания?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал