полиметалл

Полиметалл седни шортистов вынесет? Как думаете?

- 18 сентября 2020, 15:52

- |

- комментировать

- Комментарии ( 11 )

Выставленный на продажу пакет акций Polymetal стоит около 34,2 млрд рублей - Промсвязьбанк

- 18 сентября 2020, 13:27

- |

Группа «ИСТ» Александра Несиса и его партнеров выставила на продажу 19 млн акций Polymetal, что составляет около 4% капитала компании.

По текущим котировкам Московской биржи с учетом падения акций в четверг на 6,5% такой пакет Polymetal стоит порядка 34,2 млрд руб. Дисконт к рынку в рамках предыдущей сделки составил примерно 2,7%. Предыдущие три АВВ Polymetal в этом году прошли с дисконтом в диапазоне 2,5- 3,5% к рынку. Вырученные от продажи средства компания планирует направить на погашение долга и финансирования инвестиционных проектов. Полиметалл, по нашему мнению, остается долгосрочно привлекательным активом, чему способствует рост стоимости золота и развития добывающих мощностей.Промсвязьбанк

Сокращение доли основного акционера негативно для Полиметалла - Атон

- 18 сентября 2020, 10:36

- |

По сообщениям прессы, Группа ИСТ (подконтрольная основному акционеру г-ну Несису, которому принадлежит 28% Полиметалла) предложит 19 млн акций или примерно 4% акционерного капитала по 18 фунтов стерлингов за акцию, что соответствует дисконту 4% к цене вчерашнего закрытия.

Это уже пятое размещение акций Полиметалла в этом году. Хотя это потенциально положительно с перспективы включения в GDX, тот факт, что основной акционер сокращает свою долю, в целом негативно, на наш взгляд. Особенно в свете потенциального повышения НДПИ, что подчеркивает неопределенность вокруг этого вопроса. Тем не менее, мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Полиметаллу, который должен выиграть от роста цен на золото. Полиметалл торгуется с консенсус-мультипликатором EV/EBITDA 2021П 7.2х против 7.8х у Полюса и 8.0х у крупных мировых золотодобывающих компаний.Атон

Полиметалл - Группа ИСТ продала 19 млн акций на $443 млн

- 18 сентября 2020, 10:32

- |

Группа размещала 19 миллионов акций или 4% капитала.

Это уже пятое размещение акций Полиметалла в 2020 году и второе в этом месяце.

источник

Полиметалл - ICT Holding продает около 4% УК добывающей компании

- 17 сентября 2020, 20:08

- |

Организатор сделки — BofA Securities.

источник

Увеличение налога на НДПИ негативно скажется на Норникеле, РУСАЛе, ФосАгре и Полиметалле - Атон

- 17 сентября 2020, 10:29

- |

Как сообщает Коммерсант, Минфин предлагает увеличить в 3.5 раза НДПИ для отдельных категорий сырья, включая фосфоритовые и апатит-нефелиновые руды, бокситы и железную руду. Пока нет ясности, коснется ли это повышение полиметаллических руд, содержащих драгоценные металлы (платину и палладий), а также коксующегося угля и серебра. Золото и бриллианты на этом этапе предлагаемые поправки, по всей видимости, не затронут. Конкретный план пока не представлен, имели место лишь предварительные обсуждения в рамках слушаний на комиссии правительства по поводу налоговых изменений.

Самые серьезные негативные последствия могут испытать на себе: Норникель (новый НДПИ будет составлять до 5.1% от EBITDA 2021П, если все металлы будут облагаться налогом), РУСАЛ (под угрозой до 6.5% EBITDA 2021П, плюс снижение дивидендов от Норникеля на $60 млн в год), Фосагро (2.9%) и Полиметалл (2.1%).Атон

Полиметалл - сделана первичная оценка рудных запасов месторождения Прогноз

- 17 сентября 2020, 09:16

- |

Первичная оценка Рудных Запасов для отработки открытым способом по состоянию на 1 марта 2020 года составляет 7,9 млн тонн руды со средним содержанием Ag 560 г/т, что представляет 142 млн унций серебра. Рудные Запасы были оценены только для зон Главная, Болото и Южная.

Оценка Рудных Запасов основана на цене серебра US$ 15 за унцию, при этом серебро составляет примерно 90% от их общей стоимости.

Добавочные Минеральные Ресурсы составляют 5,6 млн тонн руды со средним содержанием Ag 552 г/т и объемом металла 100 млн унций серебра.

Согласно предварительному ТЭО («PFS») открытая добыча продлится 9 лет с переработкой руды по традиционной технологической схеме флотации и получением чистого концентрата с высоким содержанием металла.

Компания ожидает, что среднее годовое производство составит 13.5 млн унций товарного серебра при совокупных денежных затратах в диапазоне US$ 8-9 на унцию.

Суммарные капитальные вложения в проект оцениваются в US$ 319 млн, включая US$ 250 млн затрат на строительство (с учетом капитализируемой вскрыши) и US$ 69 миллионов поддерживающих инвестиций.

сообщение

Возможное повышение налога на добычу полезных ископаемых негативно для сектора - Атон

- 16 сентября 2020, 22:05

- |

Возможное повышение налога на добычу полезных ископаемых в 3.5 раза создает неопределенность и сдерживающие факторы для развития сектора. Пока не ясно, на какие ископаемые распространятся поправки. Наиболее уязвимыми с этой точки зрения мы считаем Норникель, РУСАЛ, Фосагро и Полиметалл. Однако, потенциальное влияние на мультипликаторы и дивидендную доходность не настолько существенно, чтобы менять рейтинги (см. таблицу ниже).Лобазов Андрей

Атон

· Как сообщает Коммерсант, Минфин предлагает увеличить в 3.5 раза НДПИ для отдельных категорий сырья, включая фосфоритовые и апатит-нефелиновые руды, бокситы и железную руду.

· Пока нет ясности, коснется ли это повышение полиметаллических руд, содержащих драгоценные металлы (платину и палладий), а также коксующегося угля и серебра. Золото и бриллианты на этом этапе предлагаемые поправки, по всей видимости, не затронут.

( Читать дальше )

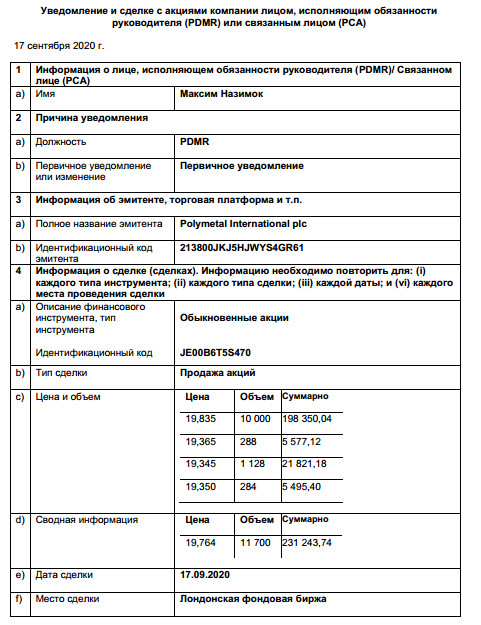

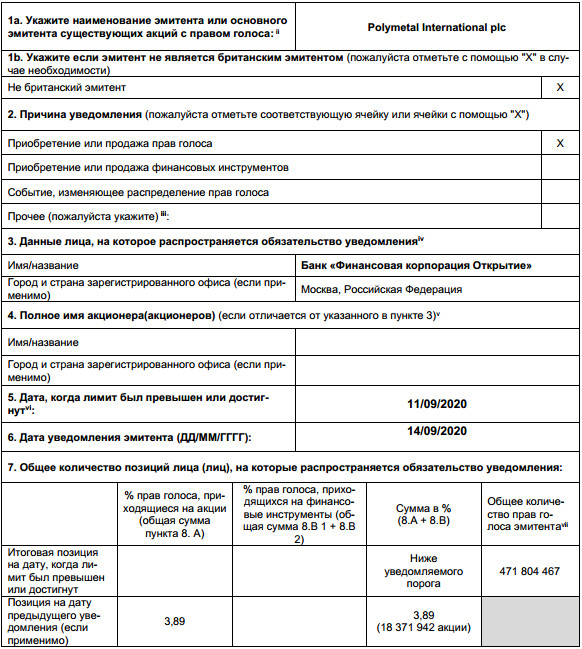

Полиметалл - банк ФК Открытие вышел из капитала компании

- 15 сентября 2020, 10:48

- |

Продано 3,89% акций компании, или 18,37 млн акций.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал