полюс

Усиленные Инвестиции: обзор за 15 - 21 марта

- 22 марта 2021, 02:27

- |

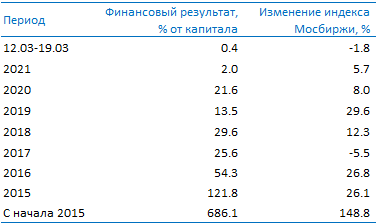

Портфель вырос на 0.4% (-0.1% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -1.8%

Evraz -3.9% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.3% от совокупного

По основным компаниям изменения: Русагро +0.8%, НЛМК +1.1%, Фосагро -0.5%, Полиметалл +1.8%, Петропавловск -0.7%, Норникель -4.5%, ММК -2.4%, Северсталь +1.0%, Полюс +1.3%, QIWI -1.6%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- комментировать

- Комментарии ( 1 )

Усиленные Инвестиции: обзор за 26 февраля - 5 марта

- 08 марта 2021, 17:09

- |

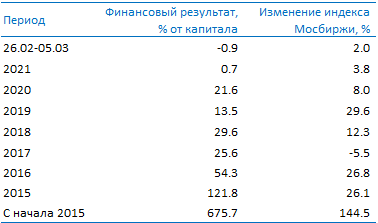

Портфель скорректировался на -0.9% (-0.7% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +2.0%

Evraz +1.3% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.9% от совокупного

По основным компаниям изменения: Полюс +3.4%, Магнит +1.6%, Фосагро+1.4%, ММК +0.7%, Полиметалл -0.1%, М.Видео -0.3%, Х5 Retail -0.3%, Северсталь -0.3%, QIWI -0.6%, Русагро -0.7%, Петропавловск -2.5%, НЛМК -4.0%, Норникель -4.9%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Инвестор или спекулянт?

- 04 марта 2021, 18:56

- |

Инвестор или спекулянт?

⠀

⚔ Издавна существует «конфликт» между инвесторами и спекулянтами с точки зрения подхода к работе с ценными бумагами. Одни, считают, свой метод лучше и прибыльней, а другая сторона с ними не согласна и говорит аргументы в свою пользу. Я же считаю, что каждому своё.

( Читать дальше )

Полюс и Высочайший получили генеральные лицензии на экспорт золота в виде слитков

- 04 марта 2021, 09:36

- |

Также генеральная экспортная лицензия была выдана Полюсу. Она была получена в 2020 году.

Старший вице-президент по финансам и стратегии Полюса Михаил Стискин:

Ранее Стискин сообщал, что традиционные каналы продаж — через коммерческие банки — оптимальны с точки зрения условий оплаты и логистики.Лицензия на законодательном уровне предоставляет российским золотодобытчикам альтернативный канал продаж. «Полюс» пока не пользовался такой возможностью. При принятии решения об использовании лицензии компания будет ориентироваться на цену нетбэк с учетом логистических и других издержек

источник

Отчетность Полиметалла позитивна для акций - Финам

- 03 марта 2021, 17:43

- |

Результаты практически полностью совпали с ожиданиями и последними прогнозами, сделанными после публикации производственных результатов Polymetal. Выручка компании увеличилась в годовом сравнении на 28% до $2 865 млн. Скорректированный показатель EBITDA вырос на 57% до рекордных для компании $1 686 млн. Скорректированная чистая прибыль выросла на 82% и составила $1 072 млн. Свободный денежный поток увеличился более чем вдвое до $610 млн. Величина чистого долга сократилась на 9% до $1 351 млн. Отношение чистого долга к скорректированной EBITDA составило 0,80x.

Polymetal платит дивиденды по акциям дважды в год. По итогам первого полугодия акционерам было выплачено по $0,4 на акцию. В соответствии с обновленной дивидендной политикой минимальный размер итоговых дивидендов должен быть выплачен из расчета 50% от скорректированной чистой прибыли за вторую половину года, что предполагает выплату $0,74 на акцию. Кроме того, совет директоров имеет право по итогам года увеличить общую выплату до 100% свободного денежного потока при условии, что он будет больше 50% от скорректированной чистой прибыли. В данном случае размер итогового дивиденда предложено увеличить еще на $0,15 на акцию, и общий размер итоговых дивидендов по акциям Polymetal увеличен до $0,89 на акцию. Текущая дивидендная доходность составляет около 4,3%. Таким образом, вместе с ранее выплаченными $0,4 общая величина дивидендов составила $1,29 на акцию, а общая сумма выплат – 100% свободного денежного потока за год.

Отчетность позитивна для акций Polymetal. Хотя котировки акций золотодобывающих компаний больше следуют за динамикой золота. Стоимость золота снижается на фоне роста деловой активности и роста цен на промышленные металлы. Однако, мы полагаем, что в период восстановления функция драгметаллов как защитного инструмента и как актива, аккумулирующего избыточную финансовую ликвидность, еще не исчерпана.Калачев Алексей

Мы считаем Polymetal эффективным производителем, следующим своей программе перспективного развития, которая служит долгосрочному росту акционерной стоимости. Мы сохраняем по акциям Polymetal рекомендацию «Покупать» с целевой ценой в районе 2100 руб. за акцию и потенциалом роста более 35%.

«Финам»

В какие акции инвестирует Трамп.

- 02 марта 2021, 18:17

- |

“Плохие времена часто дают прекрасные возможности”

⠀

Это цитата принадлежит бизнесмену, политику, а также в прошлом президенту, и инвестору — Дональду Трампу.

( Читать дальше )

Ждем лонга по VIX

- 28 февраля 2021, 11:42

- |

Следим за выходом из треугольника и тогда можно занимать лонговую позицию.Первой целью будет 48, стоп по нижней границе треугольника)

Подробнее : Instagram

Телеграмм

Что делать при коррекции рынка?

- 26 февраля 2021, 12:16

- |

🙋♂Из-за того, что противоэпидемические мероприятия, связанные с COVID-19, не закончились, вакцины не оправдали ожиданий, а многие акции переоценены, в 2021 году может произойти очередной крах фондового рынка.

Неужели людям снова ждать блэкаута, а инвесторам обвала рынка.

⠀

( Читать дальше )

Анализ рынка 26.02.2021 / отчеты ВТБ, Евраз, Полюс, МРСК

- 26 февраля 2021, 09:08

- |

Прибыль Полюса за 20 г по МСФО -15%

- 25 февраля 2021, 10:49

- |

Cкорректированный показатель EBITDA за 4 квартал 2020 года составил $1 138 млн, на 3% больше $1 103 млн в 3 квартале. Рост был обусловлен увеличением объемов реализации золота в отчетном периоде. Cкорректированный показатель EBITDA группы за 2020 год по сравнению с предыдущим годом вырос на 38%, до $3 690 млн. Результат обусловлен ростом средней цены реализации золота в 2020 году.

Капитальные затраты увеличились со $130 млн в 3 квартале до $272 млн в 4 квартале 2020 года. Это связано с запланированным ускорением реализации программы капитальных вложений в 4 квартале, что согласуется с одобренным планом на 2020 год. По итогам 2020 года капитальные затраты увеличились до $653 млн ($630 млн в 2019 году).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал