SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

Отчетность Татнефти слабо повлияет на динамику её акций - Финам

- 04 июня 2021, 17:21

- |

«Татнефть» представила отчётность по МСФО за первый квартал 2021 года. Выручка нефтяника выросла на 30% г/г до 257,8 млрд руб., EBITDA – на 74,7% до 65,8 млрд руб. Чистая прибыль увеличилась на 72,6% до 43,6 млрд руб. Больших сюрпризов в основных финансовых результатах не оказалось – выручка оказалась чуть лучше наших ожиданий, а чистая прибыль и EBITDA – немного хуже.

Причина сильной динамики финансовых результатов в первую очередь заключается в росте цен на нефть и ослаблении рубля. Сдерживающим фактором стало снижение добычи на 11,2% г/г, а также негативное влияние отмены льгот при добыче сверхвязкой нефти.

Достаточно сильно снизился свободный денежный поток – 34,6% г/г. Это в первую очередь связано с отрицательными денежными потоками от банковской деятельности и негативным влиянием изменений в оборотном капитале.

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 31,1% и 29,2% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

Причина сильной динамики финансовых результатов в первую очередь заключается в росте цен на нефть и ослаблении рубля. Сдерживающим фактором стало снижение добычи на 11,2% г/г, а также негативное влияние отмены льгот при добыче сверхвязкой нефти.

Достаточно сильно снизился свободный денежный поток – 34,6% г/г. Это в первую очередь связано с отрицательными денежными потоками от банковской деятельности и негативным влиянием изменений в оборотном капитале.

На наш взгляд, отчётность имеет нейтральное влияние на акции. Больший интерес представляет конференц-звонок, который начнётся сегодня в 16:00 мск. На нём в первую очередь мы ожидаем комментариев насчёт того, будет ли «Татнефть» выплачивать 100% FCF в качестве дивидендов или нет. Нынешняя отчётность подтверждает тезис о том, что причин не делать этого нет – чистый долг стал отрицательным и достиг -26,6 млрд руб., а капитальные затраты снизились на 29,5% г/г. Кроме того, в центре внимания инвесторов будет прогресс в переговорах с правительством насчёт стимулирования добычи сверхвязкой нефти, а также прогнозы по росту объёмов переработки на «Танеко».Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 31,1% и 29,2% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

- комментировать

- Комментарии ( 0 )

Русагро - бенефициар роста цен на продовольствие - Финам

- 04 июня 2021, 17:03

- |

Сегодня мы будем говорить об акциях «Русагро» — одного из крупнейших производителей сахара, свинины, зерновых и масложировой продукции в России. По итогам 2020 года компания заняла 1-е место по производству сырого подсолнечного масла в РФ с рыночной долей 12%, 2-е место по продажам сахара (рыночная доля 13%), 3-е место по производству свинины (рыночная доля 6%). Под контролем «Русагро» находится 637 тыс. га сельскохозяйственных земель. Компания владеет 23 брендами.

ГК «Финам»

Рекомендуем «Покупать» акции «Русагро» с целевой ценой 1 159 руб. Потенциал роста составляет 23,34% в перспективе 12 месяцев.Шамшуков Артемий

ГК «Финам»

На конференц-звонке Татнефти инвесторы будут ждать новостей по дивидендной политике - Финам

- 03 июня 2021, 13:02

- |

4 июня «Татнефть» планирует представить отчётность по МСФО за первый квартал 2021 года. Мы ожидаем, что выручка нефтяника вырастет на 26,1% г/г до 250,1 млрд руб., EBITDA — на 89,3% г/г до 71,4 млрд руб. Чистая прибыль, по нашим оценкам, увеличится на 91% г/г до 48,2 млрд руб.

Рост финансовых результатов год к году в первую очередь объясняется ростом средних цен на нефть на 21,4% г/г, а также ослаблением рубля. При этом на результаты негативно повлияли снижение добычи на 11,9% г/г из-за соглашения ОПЕК+, а также отмена льгот по добыче сверхвязкой нефти.

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 30,4% и 28,5% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

Рост финансовых результатов год к году в первую очередь объясняется ростом средних цен на нефть на 21,4% г/г, а также ослаблением рубля. При этом на результаты негативно повлияли снижение добычи на 11,9% г/г из-за соглашения ОПЕК+, а также отмена льгот по добыче сверхвязкой нефти.

На конференц-звонке в центре внимания инвесторов будут комментарии менеджмента насчёт будущих дивидендов, а также новости насчёт диалога с правительством о стимулировании добычи сверхвязкой нефти. Напомним, что ранее «Татнефть» неожиданно выплатила лишь 50% прибыли по МСФО в качестве дивидендов за 2020 год, хотя весь год менеджмент говорил о выплате 100% свободного денежного потока.Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 30,4% и 28,5% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

МКБ - справедливо оцененный середняк банковского сектора РФ - Финам

- 02 июня 2021, 18:06

- |

МКБ является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже.

Мы рекомендуем «Держать» акции МКБ с целевой ценой на конец 2021 г. на уровне 6,85 руб., что предполагает потенциал роста лишь на 2%.

* В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. При этом позитивные тенденции продолжились и в нынешнем году.

* Недавно руководство МКБ представило достаточно амбициозную стратегию развития до 2023 г., реализация которой позволит банку продолжить показывать высокие темпы роста финпоказателей.

ГК «Финам»

Мы рекомендуем «Держать» акции МКБ с целевой ценой на конец 2021 г. на уровне 6,85 руб., что предполагает потенциал роста лишь на 2%.

* В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. При этом позитивные тенденции продолжились и в нынешнем году.

* Недавно руководство МКБ представило достаточно амбициозную стратегию развития до 2023 г., реализация которой позволит банку продолжить показывать высокие темпы роста финпоказателей.

* Между тем акции МКБ не представляют из себя интересной дивидендной истории. При этом бумаги банка справедливо оценены по финансовым мультипликаторам.Додонов Игорь

ГК «Финам»

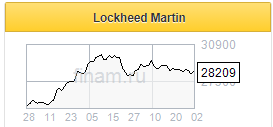

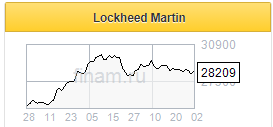

Lockheed Martin - стабильная доходность в оборонном секторе США - Финам

- 02 июня 2021, 16:33

- |

Инвестиционная идея Lockheed Martin — компания оборонного сектора, специализирующаяся в области авиастроения, оружия, авиакосмической техники, судостроения, автоматизации почтовых служб и аэропортовой логистики.

Целевая цена на конец 2021 года составляет $450,3 на акцию, что предполагает потенциал роста на 17,1% от текущего ценового уровня. Рекомендация — «Покупать».

Из оборонного бюджета США на 2021 год $11,4 млрд планируется направить на приобретение 79 истребителей F-35 производства Lockheed Martin, $1,1 млрд — на систему противоракетной обороны Aegis и $916 млн — на поставку комплексов противоракетной обороны THAAD.

Финансовые показатели Lockheed Martin демонстрируют стабильную динамику на протяжении многих лет. Чистая прибыль компании в первом квартале 2021 года увеличилась на 6% г/г, до $ 1,8 млрд, выручка подросла на 4% г/г, до $16,6 млрд.

ГК «Финам»

Целевая цена на конец 2021 года составляет $450,3 на акцию, что предполагает потенциал роста на 17,1% от текущего ценового уровня. Рекомендация — «Покупать».

Из оборонного бюджета США на 2021 год $11,4 млрд планируется направить на приобретение 79 истребителей F-35 производства Lockheed Martin, $1,1 млрд — на систему противоракетной обороны Aegis и $916 млн — на поставку комплексов противоракетной обороны THAAD.

Финансовые показатели Lockheed Martin демонстрируют стабильную динамику на протяжении многих лет. Чистая прибыль компании в первом квартале 2021 года увеличилась на 6% г/г, до $ 1,8 млрд, выручка подросла на 4% г/г, до $16,6 млрд.

Компания улучшила прогноз по финансовым показателям на 2021 год. Так, выручка ожидается в диапазоне $67,3–68,7 млрд, а чистая прибыль — в коридоре $ 26,4–26,7 на акцию.Пырьева Наталия

ГК «Финам»

Русагро - бенефициар роста цен на продовольствие - Финам

- 02 июня 2021, 13:10

- |

«Русагро» — один из крупнейших производителей сахара, свинины, зерновых и масложировой продукции в России. По итогам 2020 года компания заняла 1-е место по производству сырого подсолнечного масла в РФ с рыночной долей 12%, 2-е место по продажам сахара (рыночная доля 13%), 3-е место по производству свинины (рыночная доля 6%). Под контролем «Русагро» находится 637 тыс. га сельскохозяйственных земель. Компания владеет 23 брендами.

Рекомендуем «Покупать» акции «Русагро» с целевой ценой 1 159 руб. Потенциал роста составляет 23,34% в перспективе 12 мес.

Одной из самых насущных проблем практически для всех стран мира сегодня является рост цен на продовольствие. Специфика бизнеса «Русагро» позволяет выигрывать от этого тренда.

Устойчивое финансовое положение компании обусловлено тем, что бизнес вертикально интегрирован.

ГК «Финам»

Глобальная экспансия продаж, а также расширение сотрудничества с Китаем открывают новые потенциальные возможности для «Русагро».

Среди основных рисков выделим изменение политики относительно контроля цен, экспортных ограничений и налогового законодательства, снижение цен на продукцию и возможный неурожай из-за погодных условий.

Рекомендуем «Покупать» акции «Русагро» с целевой ценой 1 159 руб. Потенциал роста составляет 23,34% в перспективе 12 мес.

Одной из самых насущных проблем практически для всех стран мира сегодня является рост цен на продовольствие. Специфика бизнеса «Русагро» позволяет выигрывать от этого тренда.

Устойчивое финансовое положение компании обусловлено тем, что бизнес вертикально интегрирован.

Одна из привлекательных сторон акций «Русагро» — высокая дивидендная доходность. На данный момент компания является лидером в своей индустрии по этому показателю.Шамшуков Артемий

ГК «Финам»

Глобальная экспансия продаж, а также расширение сотрудничества с Китаем открывают новые потенциальные возможности для «Русагро».

Среди основных рисков выделим изменение политики относительно контроля цен, экспортных ограничений и налогового законодательства, снижение цен на продукцию и возможный неурожай из-за погодных условий.

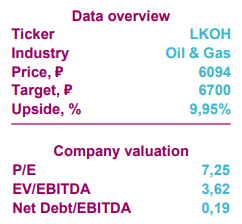

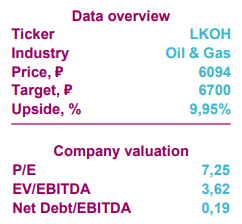

Лукойл - в ожидании высокой дивидендной доходности - КИТ Финанс Брокер

- 01 июня 2021, 20:48

- |

На прошлой неделе Лукойл отчитался о сильных финансовых результатах за I кв. 2021 г. по МСФО.

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Таким образом, учитывая уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций, по нашим оценкам дивиденд Лукойла по итогам 2021 г. может составить 703 руб. Текущая прогнозная дивидендная доходность составляет 11,5%.КИТ Финанс Брокер

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

Baidu — поисковик мечты и не только — Финам

- 01 июня 2021, 20:37

- |

Baidu — китайская интернет-компания, известная широко популярной в Поднебесной одноименной поисковой платформой.

ГК «Финам»

Baidu на сегодняшний момент является одним из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, предоставляя практически безальтернативную для жителей КНР поисковую систему.

Доминирующее положение в сегменте search engines дает Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Baidu в последние годы уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы.

В начале 2021 года Baidu объявила о создании совместной с Geely компании по производству электромобилей Jidu Auto, которая, по предварительным оценкам, начнет серийный выпуск в 2024 году.

Baidu является лидером китайского рынка интеллектуального вождения по параметрам тестовых миль и лицензий.

Мы рекомендуем «Покупать» акции BIDU с целевой ценой $250,82 на конец 2021 года, что дает потенциал 27,8% от текущей цены $196,3.Ковалев Александр

ГК «Финам»

Baidu на сегодняшний момент является одним из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, предоставляя практически безальтернативную для жителей КНР поисковую систему.

Доминирующее положение в сегменте search engines дает Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Baidu в последние годы уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы.

В начале 2021 года Baidu объявила о создании совместной с Geely компании по производству электромобилей Jidu Auto, которая, по предварительным оценкам, начнет серийный выпуск в 2024 году.

Baidu является лидером китайского рынка интеллектуального вождения по параметрам тестовых миль и лицензий.

Весенне-летний сезон позволит Аэрофлоту улучшить свое финансовое положение - Финам

- 01 июня 2021, 15:50

- |

Квартальный убыток «Аэрофлота» увеличился на 11,8%. Один из крупнейших российских авиаперевозчиков Аэрофлот, акции которого находятся у нас в покрытии, представил свои финансовые результаты по МСФО за первый квартал. В отчетном периоде чистый убыток компании увеличился на 11,8% в сравнении с аналогичным периодом годом ранее до 25,1 млрд руб., что оказалось, тем не менее, значительно меньше показателя за четвертый квартал 2020 года (43,8 млрд руб.), учитывая тот фактор, что четвертый квартал является более сильным за счет сезонного фактора. Таким образом, компания смогла улучшить свои результаты в традиционно более неудачный период для авиаперевозок. Помимо этого, принимая во внимание ухудшение показателя в сравнении с аналогичным периодом годом ранее следует учитывать, что в январе- феврале 2020 года не было негативного фактора в виде пандемии коронавируса.

Квартальная выручка снизилась на 39,1% г/г и составила 75,5 млрд руб., выручка от пассажирских перевозок – на 43,4% г/г до 60,3 млрд руб., при этом выручка от грузовых перевозок увеличилась на 65,7% г/г до 8 млрд руб.

Тем временем, операционные расходы компании в январе-марте 2021 года уменьшились на 29,8% г/г и составили 96,2 млрд руб. за счет значительного снижения объема операций, а также благодаря реализации инициатив по сокращению постоянных расходов. При этом расходы на авиационное топливо сократились на 56,4% г/г до 16,8 млрд руб. на фоне уменьшения объема перевозок и налета часов. Таким образом, благодаря снижению расходов на топливо, оплату труда, обслуживание ВС и пассажиров показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) составил 7,7 млрд руб.

ГК «Финам»

Квартальная выручка снизилась на 39,1% г/г и составила 75,5 млрд руб., выручка от пассажирских перевозок – на 43,4% г/г до 60,3 млрд руб., при этом выручка от грузовых перевозок увеличилась на 65,7% г/г до 8 млрд руб.

Тем временем, операционные расходы компании в январе-марте 2021 года уменьшились на 29,8% г/г и составили 96,2 млрд руб. за счет значительного снижения объема операций, а также благодаря реализации инициатив по сокращению постоянных расходов. При этом расходы на авиационное топливо сократились на 56,4% г/г до 16,8 млрд руб. на фоне уменьшения объема перевозок и налета часов. Таким образом, благодаря снижению расходов на топливо, оплату труда, обслуживание ВС и пассажиров показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) составил 7,7 млрд руб.

Одним из ключевых показателей финансового положения Аэрофлота является запас ликвидности. Так, на 31 марта 2021 года объем денежных средств и краткосрочных финансовых инвестиций составил 78,2 млрд руб. Компания сохранила значительную часть денежных средств, привлеченных в результате эмиссии акций в октябре 2020 года. При этом Аэрофлот исправно обслуживала свои обязательства, в том числе перед лизингодателями. Вторым фактором, поддержавшим ликвидную позицию компании, стало улучшение спроса на перевозки перед весенне-летним сезоном. Тем не менее, число бронирований и выручка от продаж билетов все еще находятся ниже нормализованных уровней. Мы ожидаем, что в традиционно успешный для авиаперевозчиков весенне-летний сезон позволит компании улучшить свое финансовое положение за счет повышенного спроса на туристические поездки на российские курорты, а также благодаря постепенному возобновлению международного авиасообщения.Пырьева Наталия

Мы сохраняем рекомендацию «Покупать» по бумагам Аэрофлота с целевой ценой 116 руб. за акцию и ожидаем, что к концу 2022 года они принесут доходность в размере 63%.

ГК «Финам»

Gap демонстрирует улучшение показателей - Фридом Финанс

- 31 мая 2021, 20:23

- |

The Gap Inc заявила на прошлой неделе о том, что ее продажи в первом квартале превысили допандемический уровень, поскольку покупатели вернулись в интернет-магазины компании, Old Navy и Athleta, чтобы обновить свои гардеробы на лето.

Ретейлер также повысил прогноз продаж на весь год, поскольку одноименный бренд Gap в Северной Америке демонстрирует первые признаки улучшения, а рост в сегменте электронной коммерции остается сильным. Компания заявила, что 80% ее оборота приходится на продажи за пределами традиционных торговых центров.

Однако, по информации от руководства, Gap по-прежнему сталкивается с проблемами в цепочке поставок, а также препятствиями в поиске сырья, поскольку заболеваемость COVID-19 продолжает демонстрировать негативную динамику во многих странах, включая Индию. Если рост случаев заражений снова будет отмечаться в Европе, Канаде, Китае и Японии, это может оказать давление на спрос в краткосрочной перспективе.

( Читать дальше )

Ретейлер также повысил прогноз продаж на весь год, поскольку одноименный бренд Gap в Северной Америке демонстрирует первые признаки улучшения, а рост в сегменте электронной коммерции остается сильным. Компания заявила, что 80% ее оборота приходится на продажи за пределами традиционных торговых центров.

Однако, по информации от руководства, Gap по-прежнему сталкивается с проблемами в цепочке поставок, а также препятствиями в поиске сырья, поскольку заболеваемость COVID-19 продолжает демонстрировать негативную динамику во многих странах, включая Индию. Если рост случаев заражений снова будет отмечаться в Европе, Канаде, Китае и Японии, это может оказать давление на спрос в краткосрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал