SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

Duke Energy превысила консенсус за 1 квартал - Финам

- 14 мая 2021, 12:51

- |

В понедельник, 10 мая, Duke Energy, одна из крупнейших электроэнергетических компаний США, опубликовала финансовые результаты за 1-й квартал 2021 года. Очищенный EPS за январь-март составил $1,26 (+10,5% г/г), превысив консенсус Reuters $1,20. Драйверами роста результатов явились рост в сегментах Electric Utilities и Gas Utilities за счет увеличения по тарифным ставкам, а также низкая база 1-го квартала 2020 за счет неблагоприятной погоды.

Эти статьи были частично компенсированы негативным воздействием аномальных заморозков в Техасе, более высокой амортизацией выросшей базы активов и размыванием акций. Линн Гуд, председатель правления, президент и главный исполнительный директор Duke Energy, отметил: «Duke готов обеспечить устойчивую долгосрочную стоимость, поскольку мы ускоряем переход к чистой энергетике за счет инвестиций в возобновляемые источники энергии, аккумуляторы и распределительные сети. По итогам 1-го квартала мы подтверждаем скорректированный прогнозный диапазон EPS на 2021 год $ 5,00-5,30 (в среднем + 0,6% г/г) и ожидаемые долгосрочные темпы роста показателя от 5% до 7% от уровня 2021 года».

ГК «Финам»

Эти статьи были частично компенсированы негативным воздействием аномальных заморозков в Техасе, более высокой амортизацией выросшей базы активов и размыванием акций. Линн Гуд, председатель правления, президент и главный исполнительный директор Duke Energy, отметил: «Duke готов обеспечить устойчивую долгосрочную стоимость, поскольку мы ускоряем переход к чистой энергетике за счет инвестиций в возобновляемые источники энергии, аккумуляторы и распределительные сети. По итогам 1-го квартала мы подтверждаем скорректированный прогнозный диапазон EPS на 2021 год $ 5,00-5,30 (в среднем + 0,6% г/г) и ожидаемые долгосрочные темпы роста показателя от 5% до 7% от уровня 2021 года».

Текущая рекомендация ГК «ФИНАМ» по акциям Duke – «держать» с целью $101,59 (-1,4% от текущих котировок). Рост компании в последние несколько месяцев (+14,8% с начала 2021 года) дает основания для пересмотра целевой цены.Ковалев Александр

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Сбербанк остается привлекательной дивидендной историей - Промсвязьбанк

- 14 мая 2021, 11:38

- |

Сбербанк подтвердил намерение распределять излишний капитал среди акционеров

Сбербанк при наличии дополнительного капитала будет рассматривать возможность повышения доли дивидендных выплат от чистой прибыли, базовый принцип остается прежним — распределение не менее 50% прибыли при достаточности базового капитала не ниже 12,5%, сообщила управляющий директор, руководитель центра по работе с инвесторами Сбербанка Анастасия Белянина.

Сбербанк при наличии дополнительного капитала будет рассматривать возможность повышения доли дивидендных выплат от чистой прибыли, базовый принцип остается прежним — распределение не менее 50% прибыли при достаточности базового капитала не ниже 12,5%, сообщила управляющий директор, руководитель центра по работе с инвесторами Сбербанка Анастасия Белянина.

Считаем данную новость позитивной и оцениваем Сбер как привлекательную дивидендную историю. Рекомендуем «покупать», целевой уровень – 351 руб./акциюПромсвязьбанк

При отмене строгих карантинных ограничений в Европе трафик Аэрофлота может достигнуть рекордного уровня - Фридом Финанс

- 14 мая 2021, 11:32

- |

«Аэрофлот», спек. покупка, цель: 74 руб. Мы ожидаем, что летом компания возобновит продажи билетов по многим направлениям, включая зарубежные, и увеличит число рейсов.

ИК «Фридом Финанс»

При отмене строгих карантинных ограничений в странах Европы трафик Аэрофлота может достигнуть рекордных уровней в 3-м квартале 2021-го. О возобновлении полетов в страны Южной Европы может быть объявлено уже на предстоящей неделе.Ващенко Георгий

ИК «Фридом Финанс»

Geist (фонд Мовчана), asos, sprouts

- 14 мая 2021, 09:15

- |

Всем, доброе утро!

Посмотрел интервью Елены Чирковой- рекомендуют акции Asos, sprouts farmers (давно в портфеле).

Достаточно интересно ее послушать, но ожидал от них доходность повыше- сейчас чистыми в около $9% после вычета всех комиссов, посмотрим, что покажут по итогам года.

Использование опционов достаточно интересно смотрится для инвесторов, но конечно ни для новичков.

Также для value инвесторов можно покупать etf на индекс вангард value например, там комисси ниже, волатильность выше, порог входа кратно меньше.

Посмотрел интервью Елены Чирковой- рекомендуют акции Asos, sprouts farmers (давно в портфеле).

Достаточно интересно ее послушать, но ожидал от них доходность повыше- сейчас чистыми в около $9% после вычета всех комиссов, посмотрим, что покажут по итогам года.

Использование опционов достаточно интересно смотрится для инвесторов, но конечно ни для новичков.

Также для value инвесторов можно покупать etf на индекс вангард value например, там комисси ниже, волатильность выше, порог входа кратно меньше.

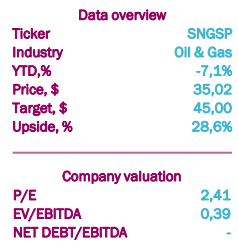

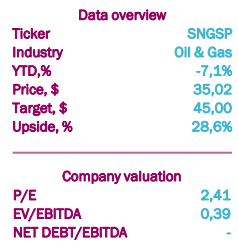

Сургутнефтегаз - король среди нефтяников - КИТ Финанс Брокер

- 13 мая 2021, 20:57

- |

Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Таким образом, в условиях высокой турбулентности и низких цен на нефть, «префы» Сургутнефтегаза могут выступать защитным активом.

Чистая прибыль Сургутнефтегаза по РСБУ формируется из следующих статей:

▪ операционная прибыль;

▪ процентный доход по валютным депозитам;

▪ валютная переоценка депозитов.

Упавшие цены на нефть до $25 за баррель окажут негативное влияние на прибыль. Но благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли. Таким образом, ослабление рубля вследствие низких цен на нефть оказывает положительное влияние на прибыль компании и размер ее дивидендов.

Для дивидендов на «префы» принципиален курс валютной пары USD/RUB на конец 2020 г., но на сколько мы знаем, рынок всегда торгует ожидания. В связи с этим, мы рассчитали ожидаемые дивиденды в зависимости от изменения валютного курса.

Таким образом, при текущих ценах на нефть и курсе доллара, дивиденд на привилегированную акцию за текущий год пока оценивается в диапазоне 8-10 руб. Дивидендная доходность при текущих ценах на «префы» на конец 2020 г. оценивается выше 20%.

Чистая прибыль Сургутнефтегаза по РСБУ формируется из следующих статей:

▪ операционная прибыль;

▪ процентный доход по валютным депозитам;

▪ валютная переоценка депозитов.

Упавшие цены на нефть до $25 за баррель окажут негативное влияние на прибыль. Но благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли. Таким образом, ослабление рубля вследствие низких цен на нефть оказывает положительное влияние на прибыль компании и размер ее дивидендов.

Для дивидендов на «префы» принципиален курс валютной пары USD/RUB на конец 2020 г., но на сколько мы знаем, рынок всегда торгует ожидания. В связи с этим, мы рассчитали ожидаемые дивиденды в зависимости от изменения валютного курса.

Таким образом, при текущих ценах на нефть и курсе доллара, дивиденд на привилегированную акцию за текущий год пока оценивается в диапазоне 8-10 руб. Дивидендная доходность при текущих ценах на «префы» на конец 2020 г. оценивается выше 20%.

В связи с вышеперечисленным, мы рекомендуем покупать «префы» Сургутнефтегаза с целевым ориентиром 45 руб.КИТ Финанс Брокер

Simon Property Group - увеличиваем долю - КИТ Финанс Брокер

- 13 мая 2021, 20:43

- |

Акции Simon Property незначительно скорректировались, после чего, мы рекомендуем увеличить долю в портфеле.

Напомним, компания представила хорошие финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

По состоянию на конец 2020 г. у компании в доступе $8,2 млрд денежных средств. Это означает, что ушёл риск новой допэмиссии.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

Напомним, компания представила хорошие финансовые результаты за IV кв. 2020 г. и весь 2020 г. Показатель FFO за 2020 г. составил $3,2 млрд или $9,1 на акцию. Чистая операционная прибыль (NOI) снизилась до 17% из-за COVID-19. Видны сильные улучшения квартал к кварталу, в частности вырос сбор аренды до 90%.

В декабре компания провела допэмиссию акций в размере 22 млн штук на $1,56 млрд. Тем самым выправила ситуацию по капиталу (вырос до $3,5 млрд) уведя его в безлопастную зону с точки зрения различных ковенант. Это позволит обратно поднять рейтинг Simon Property до А+ в ближайшее время.

По состоянию на конец 2020 г. у компании в доступе $8,2 млрд денежных средств. Это означает, что ушёл риск новой допэмиссии.

Компания провела несколько крупных сделок, купив 80% конкурента Taubman Centers, открыла два новых международных торговых центра и завершила несколько реконструкций внутри США.

Simon Property решила проблему с капиталом, сохранила эффективность и расширила свой бизнес через поглощение конкурента. Подтверждаем рекомендацию покупать акции Simon Property с целевым ориентиром $125 + ежеквартальные дивиденды.КИТ Финанс Брокер

Акции ВТБ по-прежнему остаются недооцененными - Финам

- 13 мая 2021, 20:09

- |

ВТБ является крупной российской финансовой группой, включающей в себя более 20 компаний в области банковских услуг, инвестбанкинга, страхования и лизинга. Занимает второе место по величине активов и кредитованию среди банков РФ.

ГК «Финам»

Отчетность ВТБ за I квартал 2021 г. была сильной. Банк продемонстрировал двукратный рост прибыли благодаря неплохим результатам по основным направлениям деятельности, а также существенному снижению расходов на кредитный риск.

Руководство банка продолжает с оптимизмом смотреть на перспективы всего 2021 г. и ожидает кратного восстановления показателей прибыли после спада в прошлом году.

ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. При этом руководство банка намерено сохранить такой коэффициент выплат и в будущем, что должно привести к резкому росту дивидендов.

Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

Мы рекомендуем «Покупать» акции ВТБ с целевой ценой на конец 2021 г. на уровне 0,0601 руб., что предполагает потенциал роста на 21,1%.Додонов Игорь

ГК «Финам»

Отчетность ВТБ за I квартал 2021 г. была сильной. Банк продемонстрировал двукратный рост прибыли благодаря неплохим результатам по основным направлениям деятельности, а также существенному снижению расходов на кредитный риск.

Руководство банка продолжает с оптимизмом смотреть на перспективы всего 2021 г. и ожидает кратного восстановления показателей прибыли после спада в прошлом году.

ВТБ планирует направить на дивиденды за 2020 г. 50% прибыли. При этом руководство банка намерено сохранить такой коэффициент выплат и в будущем, что должно привести к резкому росту дивидендов.

Проблемой ВТБ является сложная структура акционерного капитала, что снижает привлекательность обыкновенных акций.

ВТБ заметно недооценен по мультипликаторам по сравнению с банками РФ и EM.

Акции ведущих авиаперевозчиков могут вырасти в течение года на 30-50% - Финам

- 13 мая 2021, 19:59

- |

На рынках сегодня снова турбулентность — инвесторы обеспокиены раскручиванием инфляции и неблагополучной пандемической обстановокой в Индии и Юго-Всточной Азии. Но в США и Европе идет успешная вакцинация населения и там власти постепенно снижают карантинные ограничения. Есть ли надежда на рост акций авиаперевозчиков? Кто фавориты в секторе? Интересны ли их бумаги для среднесрочных вложений? Свое мнение на этот счет высказали эксперты в ходе онлайн-конференции Finam.ru «Мировые рынки испугались инфляции».

Павел Пахомов, руководитель учебного центра ПАО «Санкт-Петербургская биржа» говорит том, что темпы роста авиаперевозок в настоящее время в США позволяют надеяться, что выход на докризисный уровень произойдет в течение ближайшего года. А это значит, что акции всех ведущих авиаперевозчиков вырастут за этот же период на 30-50 процентов.

Дмитрий Гизатуллин, автор стратегии АНТИ Мэин Стрим на Comon.ru фаворитfvb в секторе считает такие компании, как Delta Air Lines и Southwest Airlines. Но эксперт отмечает, что бизнес-перелёты могут долго не восстанавливаться, а это составляло значимую часть трафика. Открытие границ уже заложено в текущую в цену акций, полагает он.

Наталия Малых, руководитель отдела анализа акций ГК «ФИНАМ» согласна с тем, что выручка и прибыль авиаперевозчиков со временем восстановится. Сейчас страны постепенно начинают снимать ограничения, эмитенты из сферы туризма (отели и авиа) прогнозируют «занятое» лето с июля. Лучше остальных пока выглядят лоукостеры, которые могут предложить бюджетные варианты, и авиалинии, ориентированные на местный рынок. Говоря о российских компаниях, эксперт добавила, что целевая цена по акциям «Аэрофлота» — 116 руб. на конец 2022 года. Впрочем, дивидендов не будет ни в этом году, ни в следующем, это разворотная история.

Павел Пахомов, руководитель учебного центра ПАО «Санкт-Петербургская биржа» говорит том, что темпы роста авиаперевозок в настоящее время в США позволяют надеяться, что выход на докризисный уровень произойдет в течение ближайшего года. А это значит, что акции всех ведущих авиаперевозчиков вырастут за этот же период на 30-50 процентов.

Дмитрий Гизатуллин, автор стратегии АНТИ Мэин Стрим на Comon.ru фаворитfvb в секторе считает такие компании, как Delta Air Lines и Southwest Airlines. Но эксперт отмечает, что бизнес-перелёты могут долго не восстанавливаться, а это составляло значимую часть трафика. Открытие границ уже заложено в текущую в цену акций, полагает он.

Наталия Малых, руководитель отдела анализа акций ГК «ФИНАМ» согласна с тем, что выручка и прибыль авиаперевозчиков со временем восстановится. Сейчас страны постепенно начинают снимать ограничения, эмитенты из сферы туризма (отели и авиа) прогнозируют «занятое» лето с июля. Лучше остальных пока выглядят лоукостеры, которые могут предложить бюджетные варианты, и авиалинии, ориентированные на местный рынок. Говоря о российских компаниях, эксперт добавила, что целевая цена по акциям «Аэрофлота» — 116 руб. на конец 2022 года. Впрочем, дивидендов не будет ни в этом году, ни в следующем, это разворотная история.

Отчетность Ростелекома оценивается умеренно положительно - Промсвязьбанк

- 13 мая 2021, 16:53

- |

Ростелеком сегодня опубликовал финансовые результаты за 1 кв. 2021 г. на уровне ожиданий и даже чуть лучше. Выручка выросла на 9%, до 132 млрд рублей, EBITDA на 18% г/г, до 55,4 млрд руб. Мы оцениваем умеренно-положительно отчетность компании и рекомендуем «держать» акции, целевой ориентир 109 руб./акцию, что дает потенциал роста 6% к текущей цене.

Показатель выручки оказался сопоставим, но немного хуже консенсус-прогноза (131,95 млрд рублей против 132,6 млрд рублей). А OIBDA и рентабельность оказались лучше (55,4 млрд рублей против 47,1 млрд рублей и 42% лучше 38,7% соответственно).

Выручка Ростелеком в 1 кв. 2021 года составила 131,95 млрд рублей, увеличившись на 9% г/г. Основными драйверами роста выручки стали доходы от цифровых сервисов и мобильной связи — они продемонстрировали рост на 13% — до 14,1 млрд рублей и 46,1 млрд рублей соответственно. Увеличение доходов от мобильной связи обусловлено ростом потребления мобильного интернета и базовых голосовых сервисов. А повышение доходов от цифровых сервисов связано с продвижением облачных услуг, услуг дата-центров и развитием платформенных решений для цифрового государства.

( Читать дальше )

Показатель выручки оказался сопоставим, но немного хуже консенсус-прогноза (131,95 млрд рублей против 132,6 млрд рублей). А OIBDA и рентабельность оказались лучше (55,4 млрд рублей против 47,1 млрд рублей и 42% лучше 38,7% соответственно).

Выручка Ростелеком в 1 кв. 2021 года составила 131,95 млрд рублей, увеличившись на 9% г/г. Основными драйверами роста выручки стали доходы от цифровых сервисов и мобильной связи — они продемонстрировали рост на 13% — до 14,1 млрд рублей и 46,1 млрд рублей соответственно. Увеличение доходов от мобильной связи обусловлено ростом потребления мобильного интернета и базовых голосовых сервисов. А повышение доходов от цифровых сервисов связано с продвижением облачных услуг, услуг дата-центров и развитием платформенных решений для цифрового государства.

( Читать дальше )

Роснефть улучшит финансовые результаты по сравнению с прошлым годом - Финам

- 13 мая 2021, 16:38

- |

Завтра, 14 мая, «Роснефть» представит финансовые результаты по МСФО за первый квартал 2021 года. Мы ожидаем, что выручка компании снизится на 1,1% г/г до 1746,4 млрд руб, EBITDA вырастет на 45,5% до 449,8 млрд руб. Чистая прибыль, которая в прошлом году была отрицательной из-за курсовых разниц, станет положительной и, по нашим оценкам, достигнет 141,9 млрд руб.

Положительно на финансовых результатах «Роснефти» в первую очередь сказался рост цен на нефть, которые в рублях в первом квартале в некоторые моменты превышали 5000 руб. за баррель. Негативным моментом стали снижение добычи в рамках ограничений ОПЕК+, а также все еще низкая маржа нефтепереработки.

На конференц-звонке, который состоится в этот же день в 16:00 МСК, в центре внимания инвесторов будут новости по потенциалу продажи новых долей в проекте Восток ойл и в целом актуальные планы по развитию данного проекта. Кроме того, менеджмент может дать комментарии насчёт общей ситуации на рынке нефти, а также хода развития проекта Роспан.

ИГ «Финам»

Положительно на финансовых результатах «Роснефти» в первую очередь сказался рост цен на нефть, которые в рублях в первом квартале в некоторые моменты превышали 5000 руб. за баррель. Негативным моментом стали снижение добычи в рамках ограничений ОПЕК+, а также все еще низкая маржа нефтепереработки.

На конференц-звонке, который состоится в этот же день в 16:00 МСК, в центре внимания инвесторов будут новости по потенциалу продажи новых долей в проекте Восток ойл и в целом актуальные планы по развитию данного проекта. Кроме того, менеджмент может дать комментарии насчёт общей ситуации на рынке нефти, а также хода развития проекта Роспан.

На данный момент мы рекомендуем покупать акции «Роснефти» с целевой ценой 590,8 руб., что соответствует апсайду 7,8%.Кауфман Сергей

ИГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал